Les indicateurs de l’été ont plutôt rassuré sur la conjoncture mondiale. Si les consommateurs ont trainé des pieds, les entreprises ont repris le chemin de l’investissement et de l’emploi. Manque toutefois la composante inflationniste pour donner aux banques centrales la latitude nécessaire pour s’engager vers une réduction de leur soutien. Sur ce point, le diagnostic s’est aggravé cet été quand, par ailleurs, les sujets de crispations politiques se sont multipliés. Principal soutien à la valorisation des actifs, le bas niveau des taux d’intérêt semble devoir durer. Pas sûr toutefois que ce garde-fou soit aussi efficace face au risque que fait planer le président américain sur la scène internationale.

Archives par catégories : Banques Centrales

L’envolée de l’euro, une menace que la BCE ne peut ignorer.

En conditionnant son action future aux résultats à venir de l’économie américaine et de l’inflation, la FED a propulsé dans la foulée du FOMC des 25 et 26 juillet le cours du dollar vers de nouveaux plus bas depuis plus d’un an et, de facto, le cours de l’euro au-delà de 1,17USD. Signe le plus évident de la défiance croissante à l’égard de l’économie américaine et du regain de confiance dont bénéficie la zone euro depuis le début de l’été, l’appréciation de la monnaie unique à l’égard d’un panier de 38 devises dépasse 6,5 % depuis le premier tour des élections présidentielles françaises et 12,5 % à l’égard du seul dollar américain depuis la fin de l’année dernière. Le mouvement est-il supportable par les économies encore convalescentes de la zone euro ?

Avec ou sans modification de la politique monétaire de la BCE, l’euro garde le vent en poupe

Contrairement aux anticipations et aux informations distillées dans les minutes de son précédent comité de politique monétaire du mois de juin, la BCE n’a laissé filtrer aucune intention de modifier le cours de sa politique monétaire au terme de son comité du 20 juillet. Malgré la confiance dont a fait preuve Mario Draghi lors de sa conférence de presse sur les perspectives économiques de la zone euro, la faiblesse de l’inflation a emporté l’adhésion pour le maintien du cap de la politique en place.

L’inflation américaine définitivement absente, la FED ne peut que reculer, la BCE se retrouve en porte-à-faux

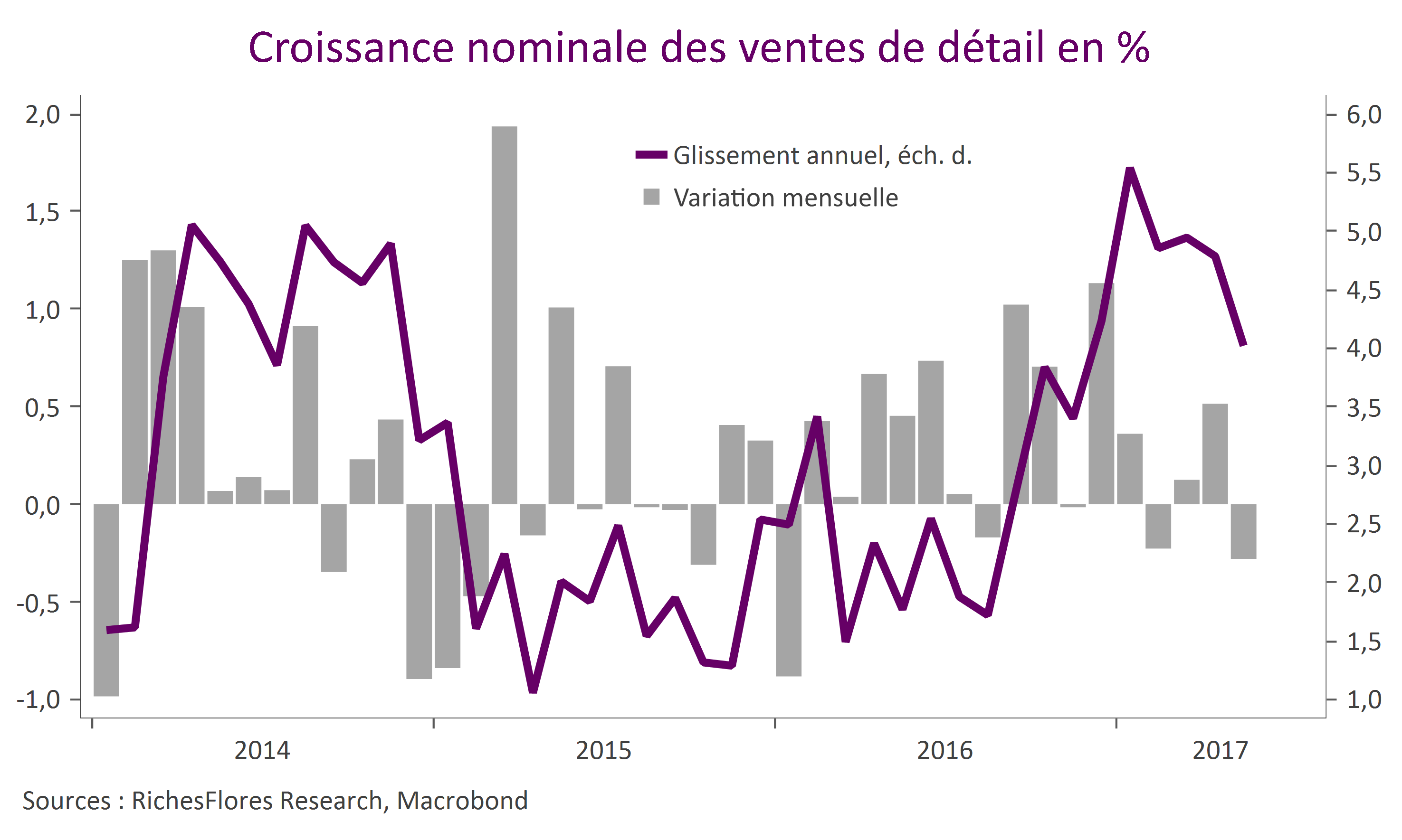

À en juger par les données publiées vendredi, Janet Yellen a été bien inspirée de prendre ses distances à l’égard du risque inflationniste et de celui d’une éventuelle surchauffe de l’économie américaine. Non seulement l’inflation a poursuivi son déclin en juin mais les ventes de détail se sont repliées pour le deuxième mois consécutif, n’affichant sur l’ensemble du deuxième trimestre qu’une progression de 0,3 %. De quoi, pour la FED, repenser sa stratégie de relèvement de ses taux directeurs mais aussi potentiellement de réduction de son bilan… Assurément, la tâche de la BCE ne sera pas facilitée par ce revirement imposé à la politique américaine.

Minutes de la FED – Un FOMC pour rien, ou presque

Difficile de tirer une quelconque indication des minutes du FOMC des 13 et 14 juin publiées ce mercredi, dans lesquelles le descriptif de la conjoncture américaine est tellement éloigné du diagnostic qui se dégage des dernières statistiques qu’il paraît déjà largement obsolète. Quel crédit apporter, en effet, au satisfécit qu’expriment les commentaires sur la croissance résolument plus soutenue du deuxième trimestre, sur « la production industrielle en hausse considérable en avril » ou encore sur la robustesse du marché de l’emploi, lorsque les estimations de la FED d’Atlanta sur le PIB de la période sont passées de 4 % à 2,7 % entre le début et la fin du mois de juin, Lire la suite…

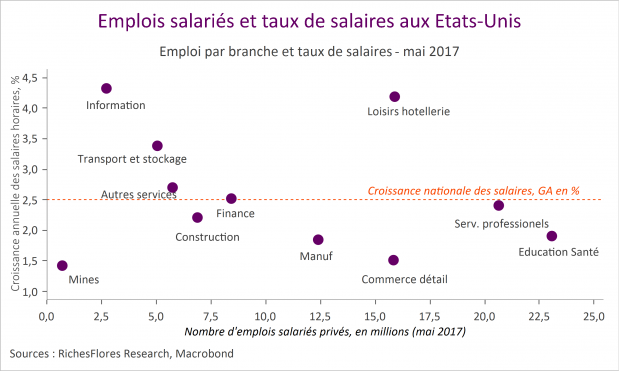

L’insensibilité des salaires au bas niveau de taux de chômage, une aberration ? Pas vraiment.

Banquiers centraux et économistes semblent désarçonnés par l’absence d’accélération des salaires dans les économies dans lesquelles le bas niveau du taux de chômage suggère une situation de plein emploi traditionnellement propice à une montée des tensions salariales. Face à cette situation, les banques centrales sont sur le qui-vive, redoutant une correction de cette anomalie apparente qui pourrait se concrétiser par un emballement subit des rémunérations. Peut-on vraiment parler d’anomalie ? Telle n’est pas la conclusion de notre analyse qui trouve de nombreuses explications rationnelles à l’inertie en présence des rémunérations et, donc, à celle de l’inflation.

La reflation fait un nouvel adepte avec M. Draghi. Gare aux effets de mode.

Une seule petite phrase dont les banquiers centraux ont le secret aura suffi à convaincre que le président de la BCE, définitivement plus confiant, s’apprête à ajuster les curseurs de sa politique monétaire. En affirmant que «les forces déflationnistes ont été remplacées par des forces reflationnistes», M. Draghi a lancé mardi une petite bombe en direction des marchés. En quelques heures, le taux de change de l’euro s’est envolé à plus de 1,135 dollar et les taux d’intérêt à terme se sont partout redressés, renouant pour les deux ans allemands avec un plus haut depuis le 23 juin 2016, date du référendum britannique, tandis que, pour la première fois depuis longtemps, la probabilité implicite de hausse des taux directeurs de la BCE à horizon mi-2018 dépassait 50 %. Autant dire que Mario Draghi n’a pas intérêt à se tromper…

Janet Yellen croit-elle un mot de ce qu’elle nous dit ?

Droite dans ses bottes après la décision du FOMC de relever le niveau des taux directeurs dans une fourchette de 100 à 125 points de base, la présidente de la FED, Janet Yellen sera-t-elle aussi convaincante qu’elle souhaiterait l’être vis-à-vis des marchés ? Pas sûr, à en juger par les tendances économiques récentes et l’extrême prudence à laquelle elle nous avait habitués ces dernières années.