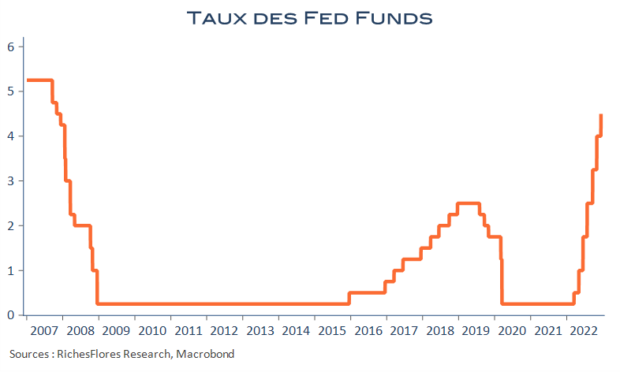

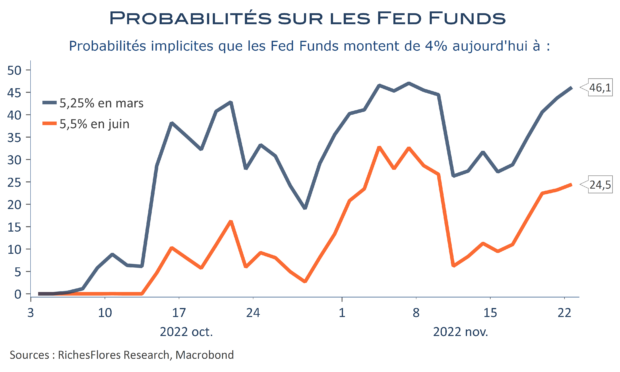

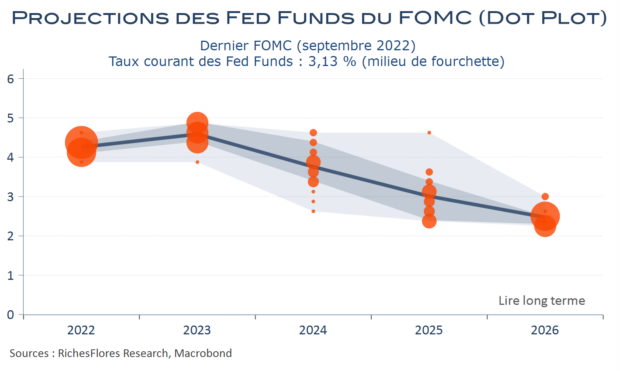

Comme largement anticipé, la FED annonce une hausse d’un demi-point de ses taux directeurs, marquant par là même une inflexion de sa politique monétaire après quatre mouvements de ¾ de points entre juin et novembre. Elle confirme également de nouvelles remontées des Fed Funds l’an prochain, d’au moins 75 points de base, avant une décrue graduelle en 2024 et 2025. Rien de bien surprenant, donc, dans sa communication, conforme aux indications de J. Powell de ces derniers temps. Le scénario agressif agité par certains des membres du FOMC ces dernières semaines, lesquels évoquaient un possible pic des taux à 6 %, voire 7 %, n’est pas, non plus, sur la table : les Fed Funds n’excèderaient pas 5,1 % fin 2023 selon la projection médiane (Dots) et les niveaux les plus élevés se limitent à 5,75 % pour 2 des 19 participants. Difficile de voir là une posture en quoi que ce soit agressive compte-tenu de ce qui a été fait cette année et du niveau de l’inflation en présence : encore 7,1 % en novembre.