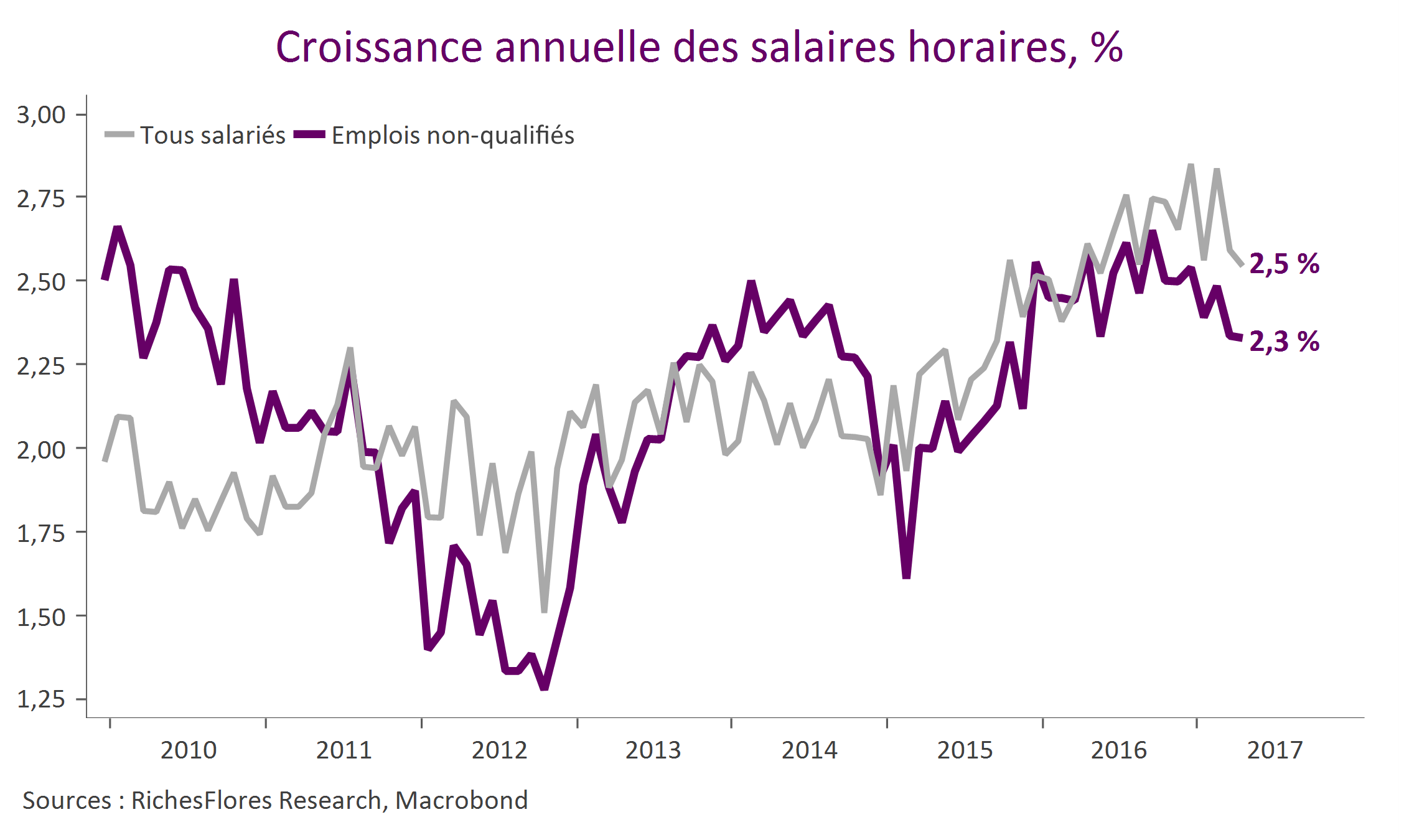

Le scénario de reflation tel qu’espéré par les marchés depuis la mi-décembre est hautement susceptible. Il lui faut suffisamment de croissance mais pas trop d’inflation afin d’échapper au risque d’un changement de cap monétaire précipité que le haut niveau de valorisation des actions et obligations mondiales rendrait probablement insupportable. Le rapport sur l’emploi du mois dernier était à ce titre plutôt négatif, avec un rythme de créations d’emplois relativement médiocre accompagné d’une accélération des salaires qui, bien que modeste, avait convaincu bon nombre d’observateurs d’un risque accru de remontée plus rapide des taux d’intérêt de la FED (voir à ce sujet Un peu plus d’emplois et de salaires, beaucoup plus de risque obligataire, du 2 février).

Celui d’aujourd’hui est autrement meilleur, potentiellement à même de suggérer l’amorce d’une nouvelle donne plus vertueuse du cycle américain.