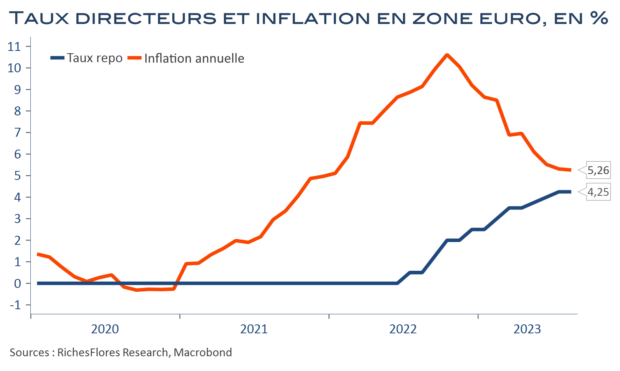

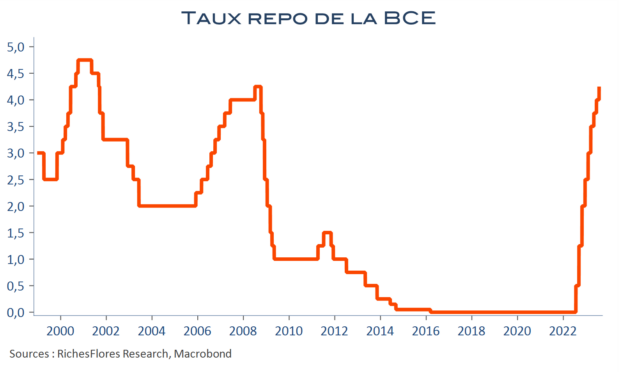

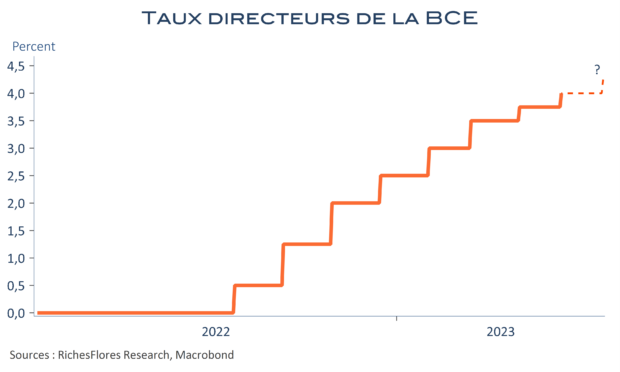

La BCE ouvrira jeudi le bal des comités de politique monétaire des banques centrales de la rentrée et la probabilité qu’elle actionne une nouvelle hausse de ses taux directeurs est relativement forte, malgré l’extrême détérioration des données conjoncturelles en zone euro, particulièrement en Allemagne. Sauf réelle surprise, l’inflation encore trop élevée, la remontée des cours du pétrole et la faiblesse de l’euro devraient, en effet, l’inciter à relever son taux directeur d’un nouveau quart de point, à 4,50 %, quand bien même, les chances semblent non négligeables que Mme Lagarde assortisse cette décision d’un communiqué moins faucon qu’en juillet, susceptible d’ouvrir la voie à une possible pause en octobre. N’imaginons pas, néanmoins, une BCE colombe. La vigilance a tout lieu de rester de mise avec des taux directeurs toujours inférieurs à l’inflation et la multiplication des signes d’un possible regain de tensions des prix énergétiques à l’échelle internationale.