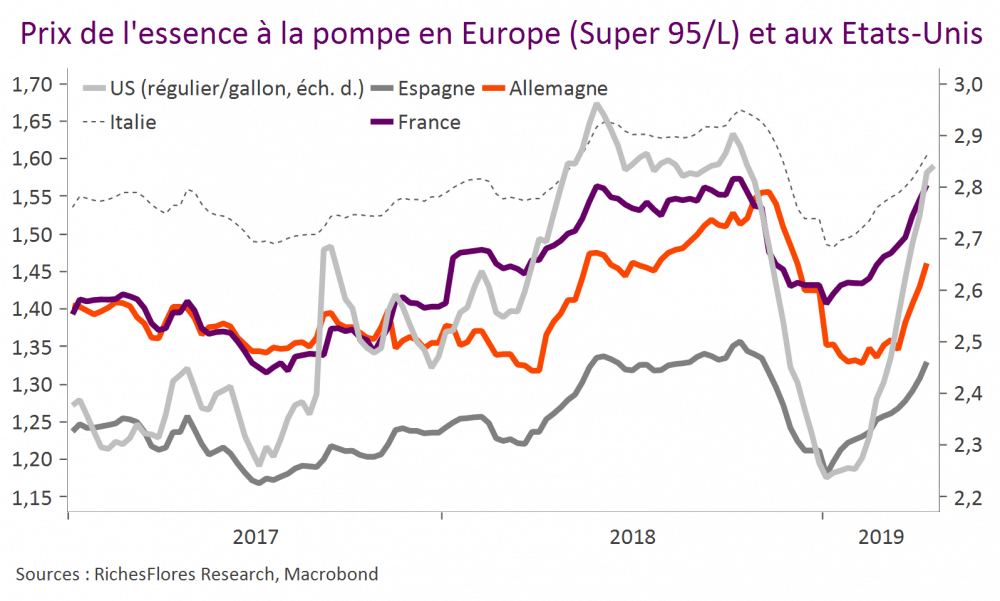

En l’absence de croissance économique et de sous-jacents d’inflation suffisamment solides, tout choc de prix extérieur constitue une menace pour la croissance. La remontée des cours du pétrole mettra longtemps à transparaître sur la mesure de l’inflation, compte-tenu du rôle d’amortisseur joué par les effets de base, mais le renchérissement de la facture pétrolière a toutes les chances de mordre sans tarder sur le pouvoir d’achat des consommateurs et sur les résultats des entreprises. à en juger par la faiblesse des indicateurs du climat des affaires et par les difficultés persistantes de l’industrie mondiale, les développements récents sur le marché pétrolier constituent un risque significatif pour la conjoncture internationale.