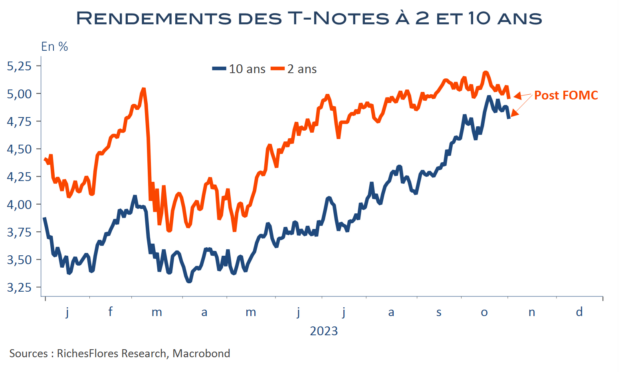

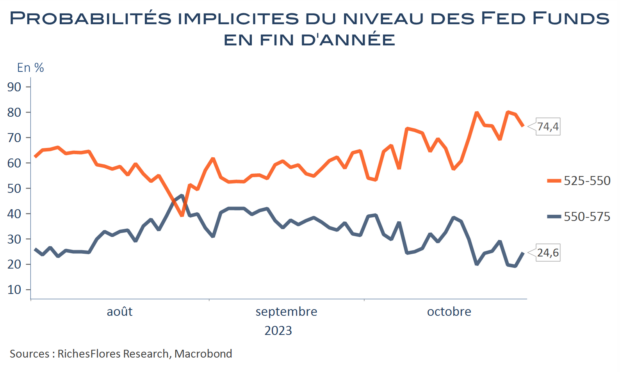

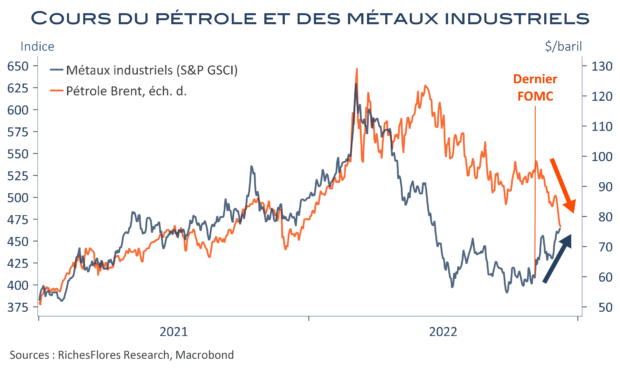

Ni changement du niveau des taux des Fed Funds, ni mise à jour des projections ; on serait presque tenté de sauter à pieds joints au-dessus du FOMC de ce mois-ci, tant l’attention est ailleurs, en particulier sur ce qui se déroule sur les marchés des métaux précieux, qui ont volé la vedette à la plupart des autres actifs ces derniers temps. Sauf qu’il s’agit bel et bien des deux faces d’une même médaille, indissociables des développements en cours sur les marchés des changes et de la crise monétaire en couveuse, que la perte d’indépendance de la première banque centrale au monde menace de provoquer.

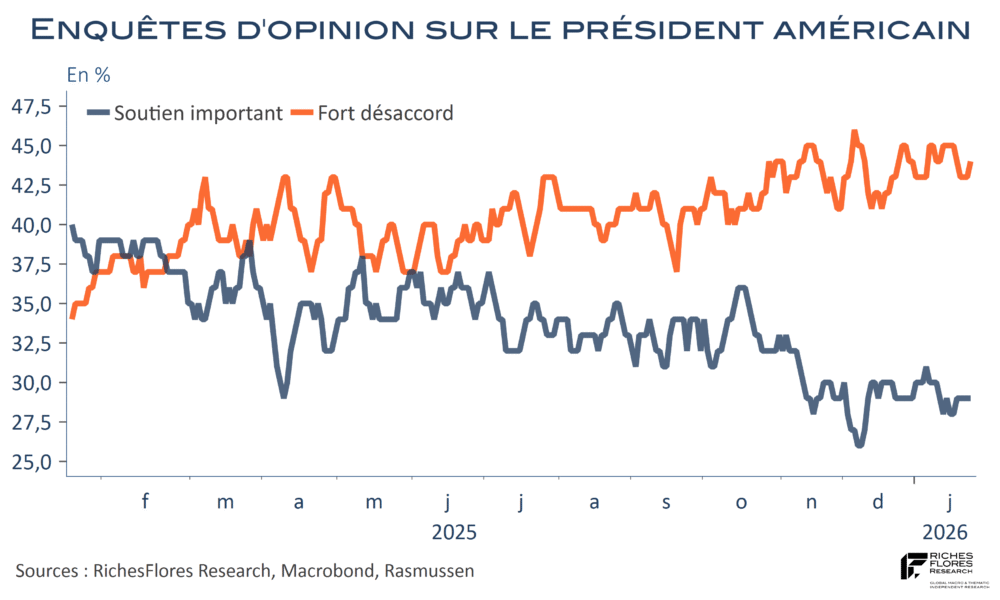

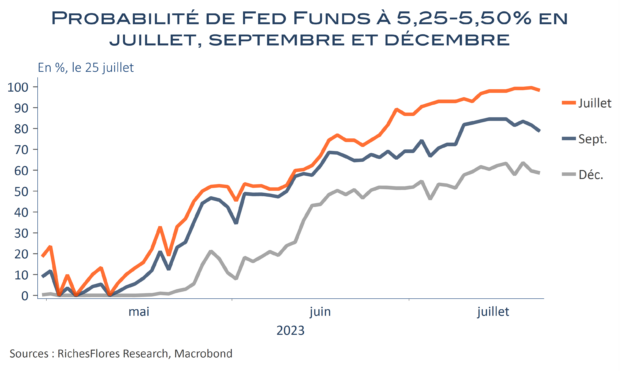

Alors que les perspectives de baisse des taux pour cette année semblent ne plus tenir qu’à l’éventualité de la nomination d’un président fantoche à la tête de la Fed et que les économistes sont de plus en plus nombreux à envisager, « toutes choses égales par ailleurs », l’amorce d’une remontée des Fed Funds d’ici la fin de l’année, D. Trump, n’accueillera pas avec satisfaction le statu quo monétaire probable du FOMC et encore moins un communiqué, éventuellement, un brin plus réservé sur les perspectives de possibles baisses des Fed Funds cette année. De là à provoquer l’ire dont le président américain a le secret, il n’y a qu’un pas, un de plus dans la fuite en avant éperdue dans laquelle il s’est lancé pour tenter de sauver ce qui semble inexorablement en voie de lui échapper, une possible victoire aux élections de mi-mandat.