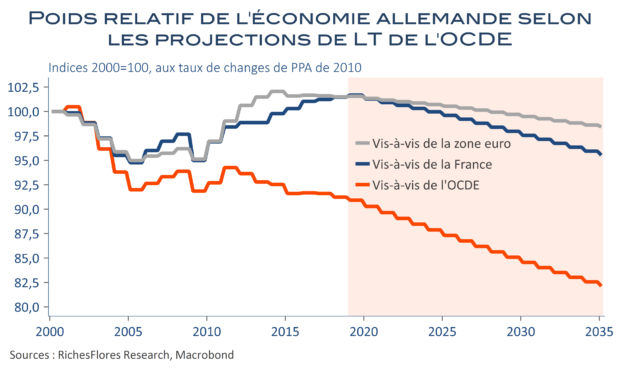

Mme Merkel ne devrait plus rester longtemps à son poste ; le temps que les électeurs allemands votent et que les forces en présence s’accordent sur la composition du nouveau gouvernement. La première étape se déroulera dimanche ; la deuxième pourrait prendre beaucoup plus de temps. De la coalition qui émanera de ces tractations dépendront les pronostics sur l’orientation à venir de la politique allemande : sur le double front fiscal et social, sur le dilemme industrie/environnement et sur la posture du pays en matière européenne. A l’heure actuelle, le SPD d’Olaf Scholtz ne dépasse que d’une courte tête la CDU-CSU d’Armin Laschet ; l’incertitude est donc entière sur le parti qui dirigera la future coalition et le nom du nouveau dirigeant de la première économie européenne. Après une longue phase d’immobilisme qu’auront marqué les deux derniers mandats de Mme Merkel, les espoirs de changements sont importants. Le risque d’une coalition trop disparate pour satisfaire ces attentes domine et poserait avec plus d’acuité encore la question de la capacité de l’Allemagne à faire face aux grands défis qui l’attendent, au premier rang desquels, celui de son déclin économique relatif programmé.