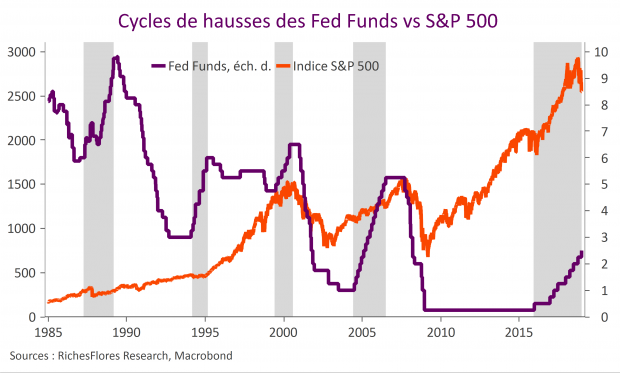

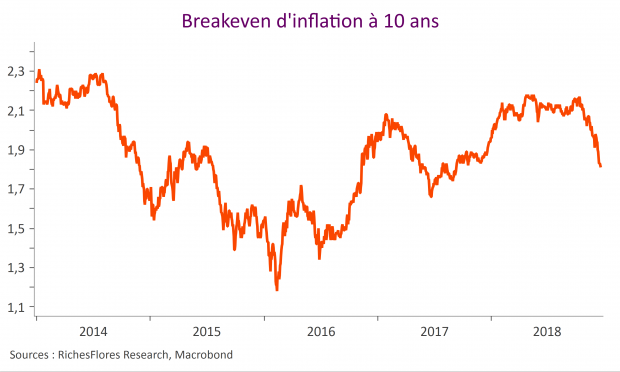

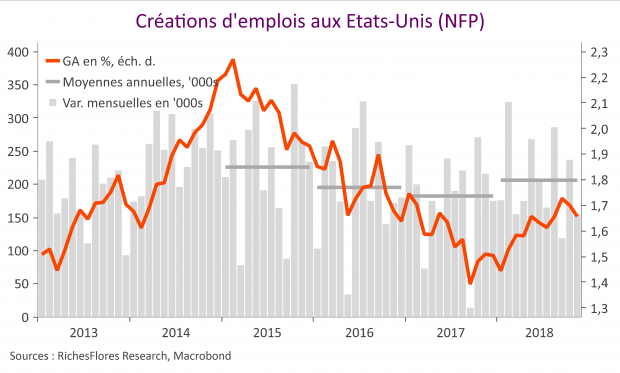

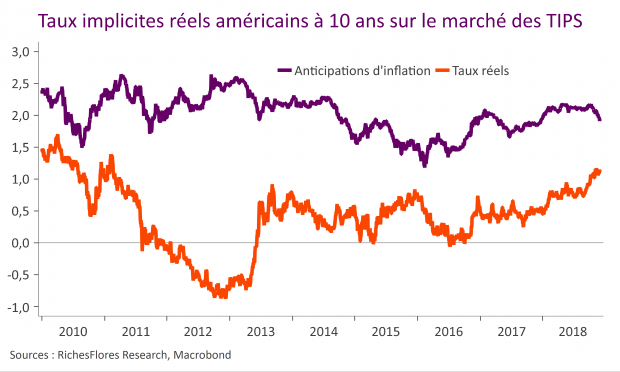

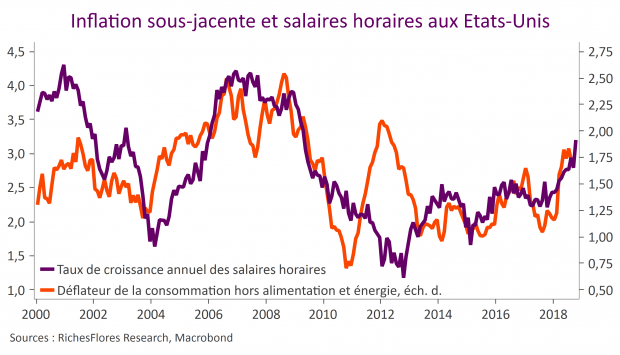

La FED a décidé de passer outre les alertes en provenance des marchés financiers et de relever une nouvelle fois le niveau de ses taux directeurs à 2,50 %. Justifiée il y a encore quelques jours au vu des développements économiques récents, la décision l’était beaucoup moins ces derniers jours au vu de la montée des risques financiers. En cela, sa décision est assez inédite et d’autant plus surprenante au regard de la chute des anticipations d’inflation, que Jérôme Powell avait signalées comme directrices dans la conduite de sa politique monétaire. Tout aussi gênantes sont les incohérences que l’on relève dans son scénario d’inflation. L’ensemble n’est guère rassurant.