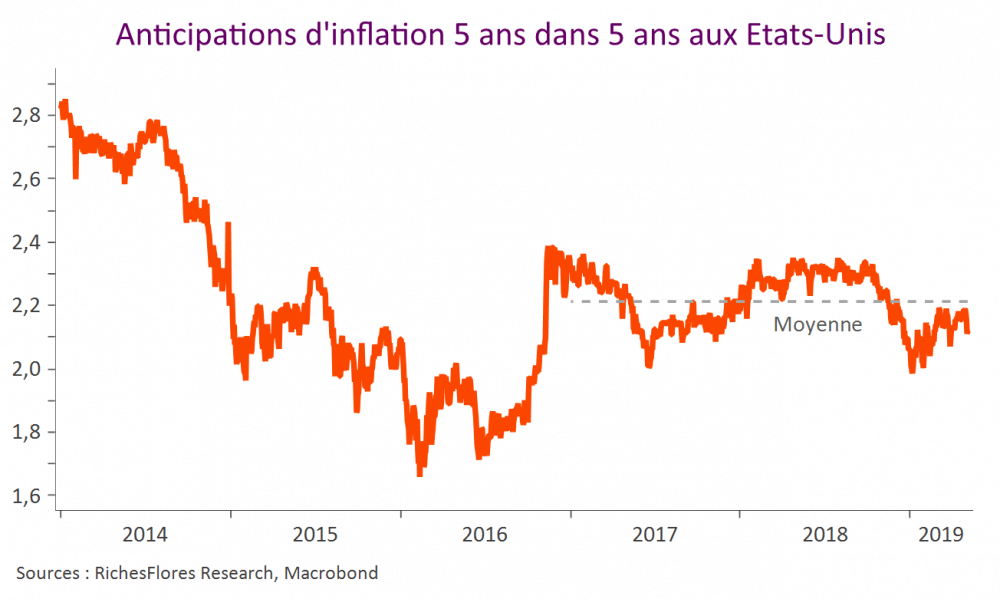

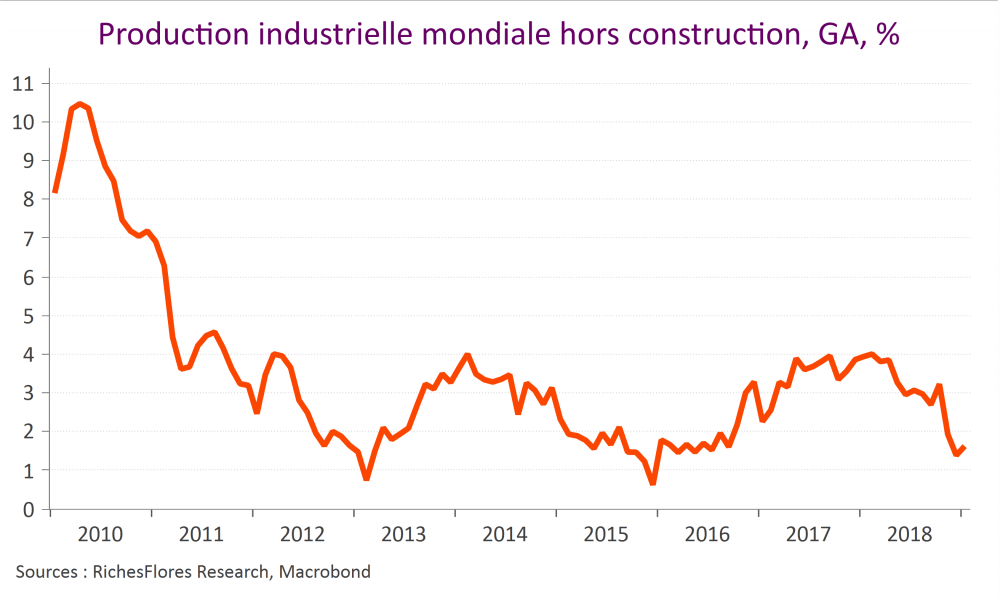

Le programme protectionniste de D. Trump était supposé faire flamber l’inflation ; il faudra vraisemblablement attendre longtemps avant d’observer de tels effets. En l’occurrence plus les tarifs augmentent plus les anticipations d’inflation et, dans leur sillage, les taux d’intérêt, baissent. Il n’y a en cela rien de véritablement anormal compte-tenu de la conjoncture actuelle et de l’exacerbation des pressions concurrentielles que provoquent les menaces protectionnistes. Aussi paradoxal que cela puisse paraître, une prolongation/amplification de la guerre commerciale propulserait sans doute les taux d’intérêt sur des niveaux bien plus bas qu’aujourd’hui et plus encore dans le cas de véritable décrochage du yuan…