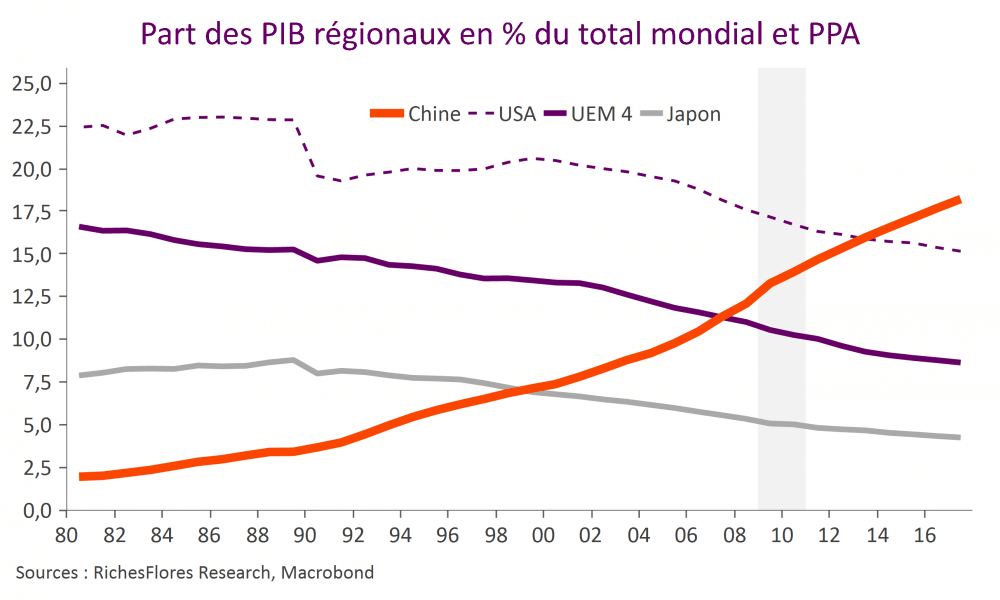

Ces derniers mois, les marchés vivent au rythme des promesses de résolution du conflit commercial entre la Chine et les États-Unis. Aucune des deux parties n’ayant intérêt à ce que les choses s’enveniment davantage, les observateurs misent sur un accord, au moins, de façade, histoire que D. Trump sauve la mise avant l’ouverture de sa campagne présidentielle. Souvent désignées comme premières responsables des déboires récents de l’économie mondiale, les tensions commerciales seraient donc sur le point d’être dépassées, ce qui rouvrirait la voie à un retour de conditions plus favorables, avec à la clé une reprise des investissements que le climat de guerre commerciale a paralysés. C’est en tout cas l’histoire telle que majoritairement envisagée, confortée par les mesures de relance du gouvernement chinois, dont bénéficierait, forcément, l’économie mondiale. Il y a, pourtant, bien des raisons de penser que les développements à venir soient assez éloignés de ce schéma.