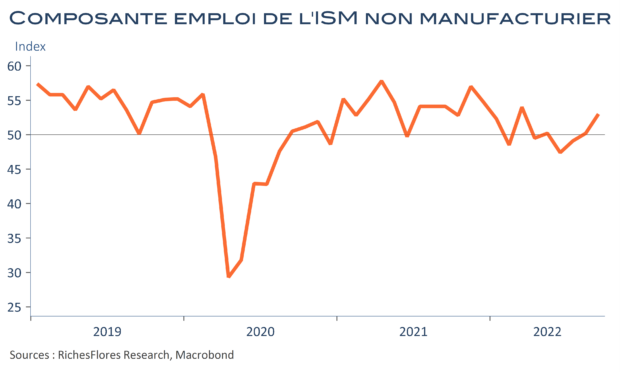

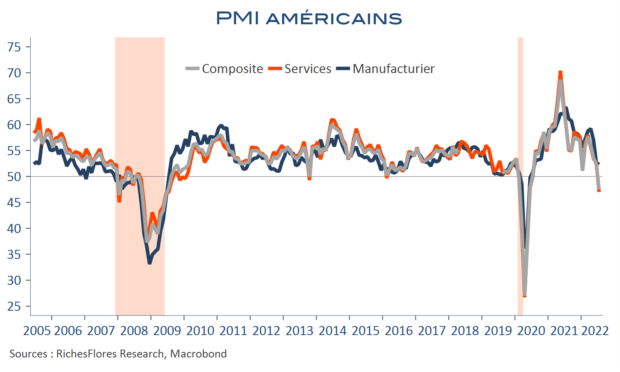

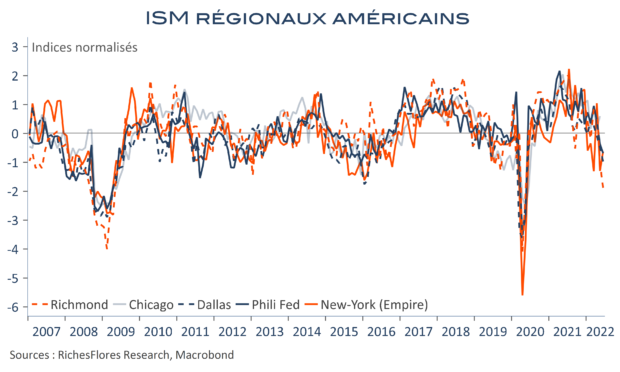

La spéculation s’est déchainée après l’intervention de la BoE de la semaine dernière et plus encore, après la hausse d’un quart de point seulement des taux directeurs de la Banque d’Australie hier, au lieu des 50 pb attendus. Côté américain, le premier recul des prix immobiliers de la semaine passée, la baisse de l’ISM manufacturier à son plus bas niveau depuis 2020 et le net recul des offres d’emplois de l’enquête Jolts publiée hier ont renforcé l’idée selon laquelle la Fed, elle aussi, finirait pas rendre les armes un peu plus tôt qu’envisagé. Rebond des indices boursiers et du pétrole, fort repli des taux et du dollar s’en sont suivis jusqu’à hier. Le diagnostic n’aura pas tenu très longtemps : non seulement le rapport ADP sur les créations d’emplois privés est meilleur que prévu, avec 208K créations de postes en septembre mais l’indice ISM des services conserve un très haut niveau, de 56,7 points, de deux dixièmes inférieur à celui d’août tandis que sa composante emploi regagne près de 3 points. L’ensemble n’est, au total, guère conforme à ce qui pourrait inciter la FED à lever le pied et l’histoire de ces derniers jours se dénoue.