La question se pose immanquablement à en juger par le communiqué publié aujourd’hui. Comme nous le suspections hier, la FED n’a pas apporté de changement fondamental à sa communication. Ses commentaires sur l’activité sont réservés, tout comme ceux sur l’inflation, et dans l’ensemble, bien éloignés du diagnostic d’une économie en ré accélération que suggèrent les indicateurs récents ; un peu comme si la FED avait arrêté de regarder les statistiques économiques ces derniers temps, en l’occurrence depuis le 8 novembre?

Tag Archives: FOMC

Un Beige book en retrait des statistiques

Télécharger l’article

Le Beige book de novembre est de nature à instiller quelques doutes sur la vigueur de l’activité de ces dernières semaines. Bien que globalement positif, les appréciations portées sur la croissance à venir sont souvent qualifiées de modestes quand les retours sur la consommation sont relativement mitigés. De même, la hausse du dollar est mentionnée comme un frein aux commandes industrielles par certaines régions. Dans l’ensemble ce rapport tranche assez sensiblement avec les données de ces dernières semaines qui, jusqu’à aujourd’hui, suggèrent une sensible accélération de la croissance.

Malgré une appréciation sur la croissance des salaires toujours qualifiée de modeste, les difficultés de recrutement de personnel qualifié semblent s’être intensifiées dans certaines régions. Pour autant les appréciations sur les tendances de prix conservent un caractère peu préoccupant.

À même de tempérer quelque peu le regain d’optimisme, ce Beige Book est plutôt bienvenu, sans véritablement changer la donne du prochain FOMC du 14 décembre en faveur d’une remontée de 25 points de base des Fed Funds et d’une révision à la hausse des « dots »… toute la question concernant précisément l’ampleur de ces corrections.

La FED n’est pas entendue par les marchés

Les observateurs sont d’accord, les micro modifications apportées au communiqué de la FED après son comité des deux derniers jours, confirment sa volonté de relever le niveau de ses taux d’intérêt. Mise à part le changement de qualificatif sur l’évolution de la consommation, en « hausse modérée » plutôt qu’en « forte croissance », tous les changements apportés à sa rhétorique sont là pour rouvrir la porte d’une possible action en décembre, parmi lesquels :

- le retrait de la proposition relative à la persistance d’anticipations d’une inflation faible à court terme

- et le remplacement de « davantage » (further) par « certains » (some) au sujet des éléments nécessaires à son passage à l’acte.

La Fed prépare ainsi le terrain pour une éventuelle remontée de ses taux lors de sa prochaine réunion, sous réserve, toutefois, que les développements sur le front de la croissance, de l’inflation et des marchés financiers l’autorisent. Avec cette dernière condition, elle conserve encore une fois toute latitude, ce qui dans le contexte actuel de regain d’instabilité sur les marchés financiers internationaux laisse encore beaucoup d’incertitude sur ce qu’elle fera ou non le 14 décembre.

Les marchés ne s’y sont pas trompés, qui ne semblent avoir vu dans ce communiqué aucune garantie d’un passage à l’acte. Il est intéressant à ce titre de revenir sur leur réaction au communiqué d’octobre l’an dernier pour prendre la mesure de ce qui ressemble bien à une sorte de capitulation, en dépit de la remontée récente des taux futures.

Mieux vaut dans un tel contexte patienter pour voir les réactions aux résultats des élections de la semaine prochaine, la tournure économique et celle des marchés boursiers, avant de parier sur une remontée effective des Fed Funds le 14 décembre prochain

La FED peut-elle éviter un coup de tonnerre ?

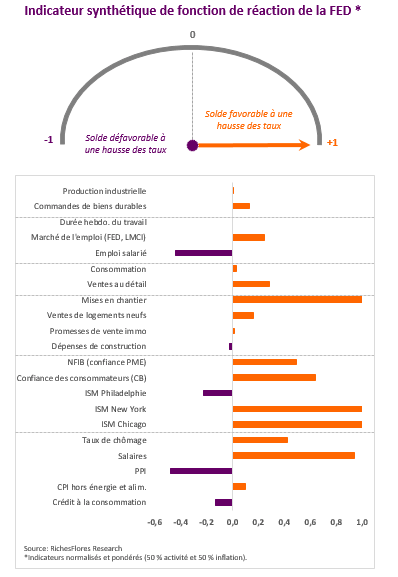

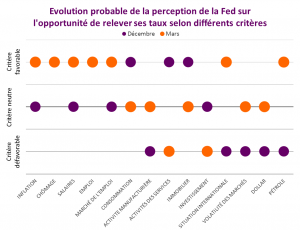

Les données économiques récentes offrent peu d’arguments à la FED pour mettre franchement à l’écart son scénario de hausse des taux d’intérêt du mois de décembre. Des quatorze critères que nous retenons comme les plus susceptibles d’influencer sa décision et son communiqué, sept suggèrent une opportunité accrue de relever le niveau de ses taux d’intérêt, soit deux de plus qu’au mois de décembre ; cinq sont neutres (au lieu de quatre en décembre) et deux seulement sont négatifs (contre cinq en décembre). Le solde net de ces critères ressort ainsi clairement en faveur d’une hausse de ses taux directeurs, à +5 au lieu de 0. Dans de telles conditions, si Janet Yellen peut, sans doute, retenir un passage à l’acte ce mois-ci, sa capacité à prévenir un communiqué relativement intransigeant sur la nécessité de reprendre sans tarder le cycle de hausse des taux pourrait être réduite.

Il y a donc un risque non négligeable de mauvaise surprise pour les marchés, qui excluent quasiment à 100 % la probabilité de hausse des taux ce mois-ci et jouent la carte d’une Fed durablement accommodante, ne chiffrant qu’à 24 % et 51 %, respectivement, la probabilité d’une hausse des taux en avril et juin. Au total, si notre analyse est la bonne, le communiqué de la Fed pourrait résonner comme un coup de tonnerre sur des marchés toujours très fébriles.

Bon Beige book ou pas, le scénario de la Fed est à mettre au rebut

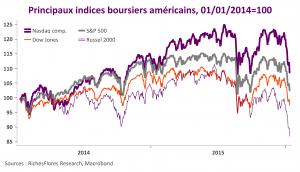

La revue régionale de ce mois-ci aurait peut-être été considérée comme satisfaisante en temps normaux mais la situation n’a rien de normal. Depuis le début de l’année, les indices boursiers américains ont perdu beaucoup de terrain, ne parvenant pas à se stabiliser malgré des nouvelles économiques de relative bonne qualité jusqu’à présent. La clôture de mercredi, à deux doigts des plus bas du mois de septembre, est un avertissement que la FED ne pourra ignorer à deux semaines de son prochain FOMC, d’autant que les indices Russel des valeurs moyennes ont pour leur part pris beaucoup plus d’avance sur la tendance baissière du marché…

La FED ne devrait, toutefois, pas avoir de mal à trouver de quoi revoir sa copie dans le Beige Book, plutôt mitigé, de ce mois-ci. Car si le début du rapport débute sur une note encourageante, neuf districts sur douze constatant une hausse de leur activité, la stagnation signalée dans l’État de New-York et du Kansas ou la croissance modeste de celle de plusieurs États industriels tempère l’appréciation générale. C’est néanmoins surtout sur les nouvelles relatives à la consommation que provient la déception. Malgré les bons chiffres de l’emploi récents, les dépenses de consommation semblent avoir ralenti ces dernières semaines. Les températures exceptionnellement clémentes pour cette période de l’année sont mentionnées comme potentiellement responsables tandis que les ventes de voitures se tassent après avoir très fortement augmenté en fin d’année dernière.

Enfin, s’agissant des tendances inflationnistes, cette revue régionale laisse largement le temps à la Fed. Si certaines régions signalent des conditions tendues sur le marché du travail, elles n’en constatent pas les effets sur les salaires, dont le rythme est généralement perçu comme stable, tandis que la plupart des districts parlent de tensions minimales sur les prix.

L’ensemble devrait être largement suffisant pour écarter tout soupçon de hausse des taux directeurs en janvier et pour que s’infléchissent les anticipations de hausses à venir cette année. Dans un contexte d’aversion pour le risque, la voie semble grande ouverte pour un nouveau repli des taux à long terme américains et, potentiellement, du dollar contre l’euro.

La Fed, pas si « dovish »

Ce n’est pas tant sur la hausse de ses taux que sur ce qui l’accompagnerait que la Fed était attendue. Or, le communiqué est clair : la Fed est en mode de resserrement. Rien ne laisse supposer dans l’analyse publiée à l’issue du FOMC un exercice de remontée des taux directeurs particulièrement étalé dans le temps. La Fed a fait ses comptes : il suffit que les prix du pétrole se stabilisent pour que l’effet de base négatif de leur chute passée sur le taux d’inflation s’estompe. Nous retrouvons là nos propres estimations (voir à ce sujet Regain des anticipations d’inflation) selon lesquelles, aux cours actuels du pétrole, le taux d’inflation devrait remonter de près de cinq dixièmes au premier trimestre. Avec des mesures de l’inflation sous-jacentes pour la plupart déjà aux environs de 2 %, la Fed ne souhaite pas rester inerte face à un tel changement.

Sauf poursuite de la chute des cours du pétrole à un rythme suffisamment rapide pour prévenir ce tassement des effets de base, la Fed s’apprête donc à relever le niveau de ses taux en début d’année prochaine, sinon dès la prochaine réunion, du moins à celle de mars.

L’ensemble est moins accommodant que généralement anticipé et il faudra vraisemblablement un nouveau flot de mauvaises nouvelles conjoncturelles pour convaincre que la Fed ne relèvera pas ses taux autant que le suggèrent ses propres prévisions (deux fois plus agressives que ce qu’intégraient les marchés ces derniers jours).

À brève échéance, ces éléments suggèrent une accélération à la hausse des taux longs et du dollar ; une bonne nouvelle relative pour les bourses européennes et japonaise, moins bonne en revanche pour les marchés émergents, notamment chinois et hongkongais (la Banque centrale de Hong-Kong a suivi la Fed en relevant de 25 point de base son taux directeur).

La communication de la Fed ouvre la voie à un regain de volatilité sur les marchés de taux. À ce titre, une stabilisation des cours du pétrole pourrait créer les conditions d’une embardée des taux longs rapidement dommageable aux perspectives de croissance. Les développements sur le marché pétrolier auront en toute état de cause une influence déterminante sur l’évolution des anticipations de taux des jours à venir.

Suspens jusqu’au bout

Analyse du FOMC du 28 octobre.

Contrairement à nos attentes, la Fed ne ferme pas la porte à une hausse des taux en décembre, laissant même celle-ci totalement ouverte… en fonction des progrès, tant observés qu’anticipés, sur ses deux objectifs.

Étonnant, pour le moins, à en juger par la tournure de la conjoncture américaine de ces dernières semaines (voir les illustrations de notre commentaire de ce matin). Tout aussi étonnant est le résumé de la situation économique, passant sous silence la plupart des sujets de déception récents pour qualifier la croissance de modérée, l’investissement et les dépenses de consommation en croissance solide et l’immobilier en amélioration plus marquée ; la détérioration des exportations nettes étant le seul point négatif clairement souligné.

Décidément la lecture de la situation en présence à bien changé en six semaines malgré une avalanche d’indicateurs qui, pourtant, semblaient abonder dans le sens défendu par la Fed en septembre. Comment expliquer ce revirement ?

Nous voyons trois explications possibles :

- La Fed réagi à l’incompréhension provoquée par son communiqué de septembre en prenant le contre-pied de ce qu’elle a dit il y a six semaines, préférant brosser les marchés dans le sens du poil plutôt que de risquer de créer une nouvelle vague de panique. Une telle posture dénoterait un problème de communication majeur et un manque problématique d’assurance et d’indépendance à l’égard des marchés.

- La Fed prend le risque de se tromper dans son diagnostic conjoncturel en passant sous silence les développements susceptibles de remettre en question son scénario. Elle pourrait donc commettre ce que nous considérerions comme une erreur majeure en remontant le niveau de ses taux le 16 décembre.

- Les « colombes » sont en position de faiblesse au sein du board de la Fed et n’ont pu obtenir de ce dernier la mise à l’écart d’une éventuelle hausse des taux en décembre que les faucons continuent à envisager comme possible ou souhaitable. Au même titre que la précédente, cette dernière hypothèse, la plus convaincante, pose toutefois d’emblée la question du risque d’un passage à l’acte en décembre.

La partie s’annonce donc tendue et la crispation autour des publications économiques à venir, proportionnelle. Les bonnes nouvelles, susceptibles de faire monter les anticipations de hausse des taux, ont tout lieu de provoquer d’importantes tensions ponctuelles sur les taux à long terme tandis que les mauvaises, susceptibles d’être perçues comme insuffisantes pour prévenir une hausse des taux, risquent d’avoir un retentissement plus important sur les marchés d’actions.

Au total, le calme n’est pas près de revenir d’ici au 16 décembre !

La probabilité d’une remontée des taux de la Fed s’éloigne davantage

Les minutes du dernier FOMC sont bien plus mitigées que ne l’était apparue Janet Yellen lors de son communiqué du 18 juin, faisant ressortir de nombreux points d’interrogation quant aux développements conjoncturels de l’économie américaine. Parmi ceux-ci on notera en particulier :

– les questionnements au sujet des déceptions sur le front de la consommation et sur le risque de ménages durablement plus regardants sur leurs dépenses

– les interrogations sur les origines de la baisse récente de la productivité, source potentielle de déception future sur le front de l’emploi si le mouvement venait à s’inverser ou d’inflation dans le cas inverse…

– les incertitudes sur les tendances salariales malgré des signes d’amélioration du marché de l’emploi

– de nombreuses interrogations sur les tendances de l’activité manufacturière qui ont assurément déçues

– un manque de visibilité sur les développements à venir de l’industrie pétrolière

– enfin un manque de conviction sur les tendances inflationnistes sous-jacentes.

L’ensemble ne laisse guère le sentiment d’un possible changement de politique monétaire imminent. De toute évidence, au contraire de ce qui avait pu transparaître du communiqué post FOMC, les membres de la Fed semblent encore très hésitants sur la nécessité de remonter les taux directeurs et la capacité de l’économie à y faire face.

Ces minutes confortent indiscutablement notre analyse selon laquelle la Fed n’a pas les moyens de remonter ses taux directeurs et ne les aura vraisemblablement pas à horizon des douze prochains mois, un scénario qui explique notre prévision d’un repli additionnel des T-Bonds à 10 ans vers 2 % d’ici la fin de l’année, voire en deçà, et d’une remontée de l’euro – cette dernière étant toutefois largement conditionnée à l’issue du dossier grec.