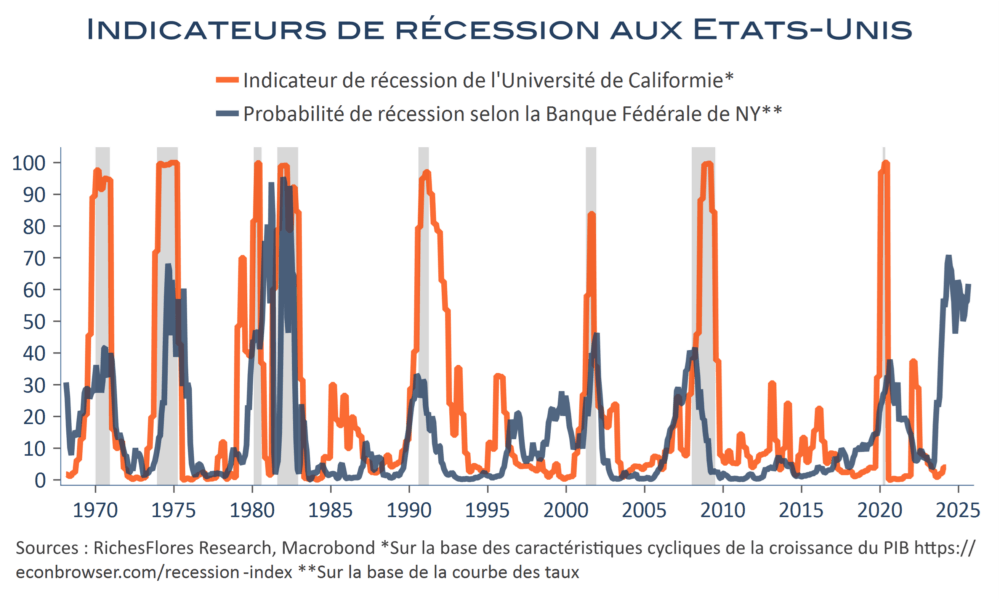

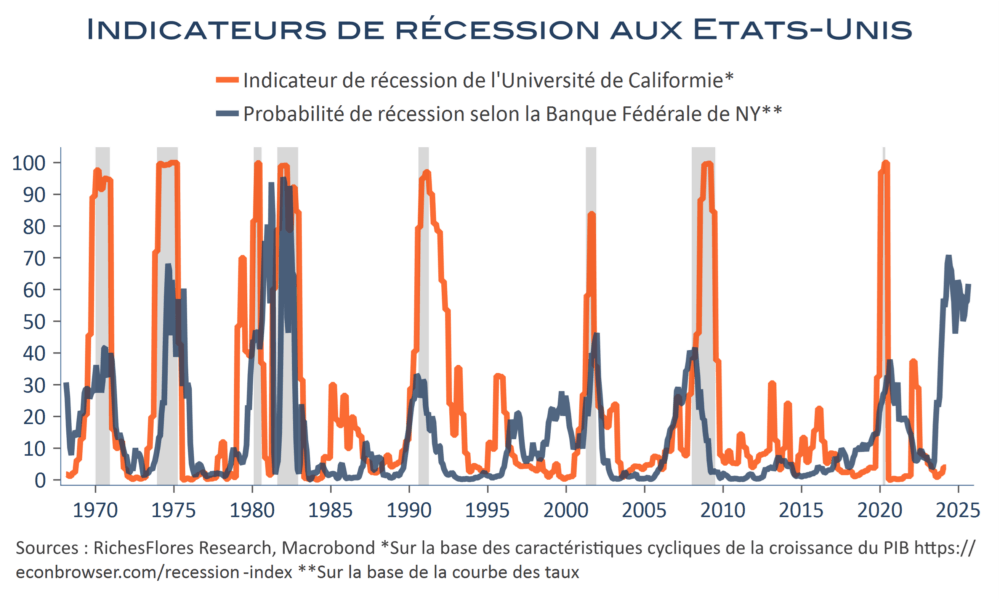

Les menaces de récession ne sont pas nouvelles aux États-Unis et les craintes associées souvent justifiées à l’égard d’une économie trop longtemps tenue à bout de bras par une surabondance de liquidités, des dépenses budgétaires inconsidérées et des effets richesse immobiliers et financiers menaçant de s’évaporer. Si les risques sont indéniables, exacerbés par des taux directeurs réels à leur plus haut niveau depuis dix-sept, l’éventualité d’une telle issue reste, pourtant, discutable.

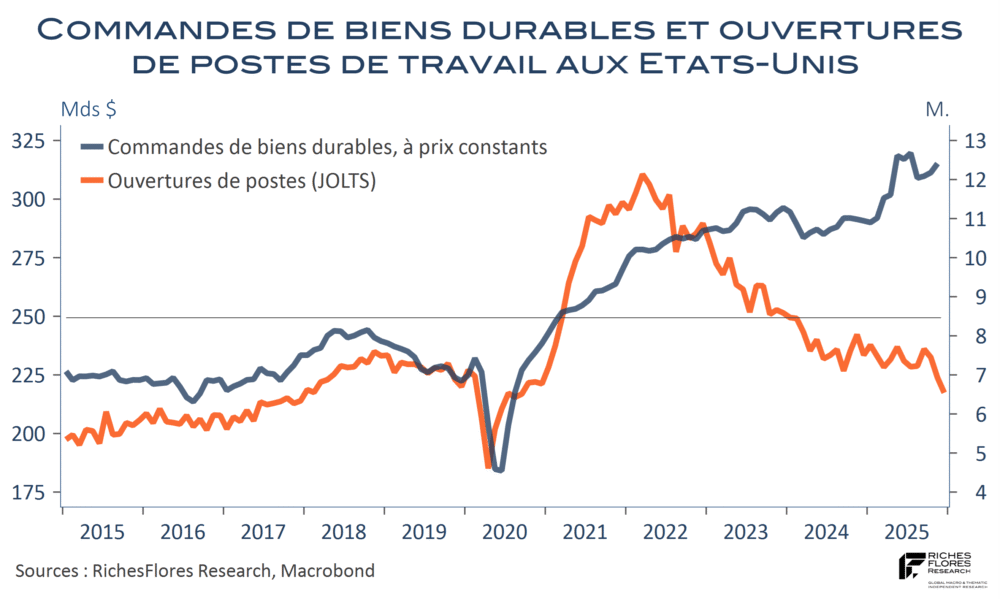

Sauf lorsqu’ils sont provoqués par des chocs externes, typiquement le Covid ou des crises financières, les épisodes récessifs correspondent habituellement à une phase de correction d’excès conjoncturels : trop d’emplois, associés à des pertes de productivité et des baisses de profits, trop d’investissements que les entreprises peinent à rentabiliser, surstockage appelant à un ajustement de la production, surendettement des ménages ou des entreprises… aujourd’hui difficiles à illustrer.

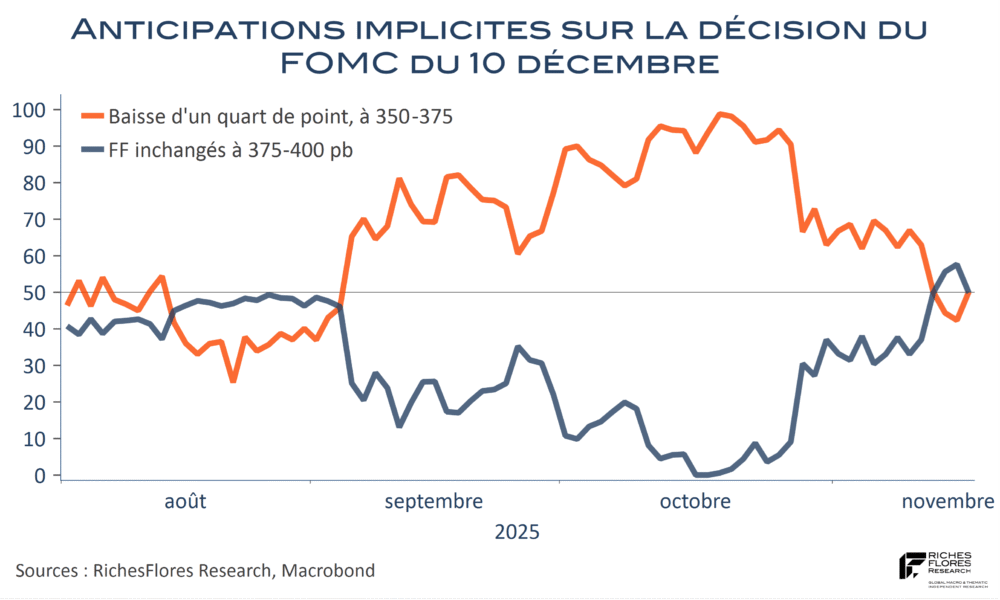

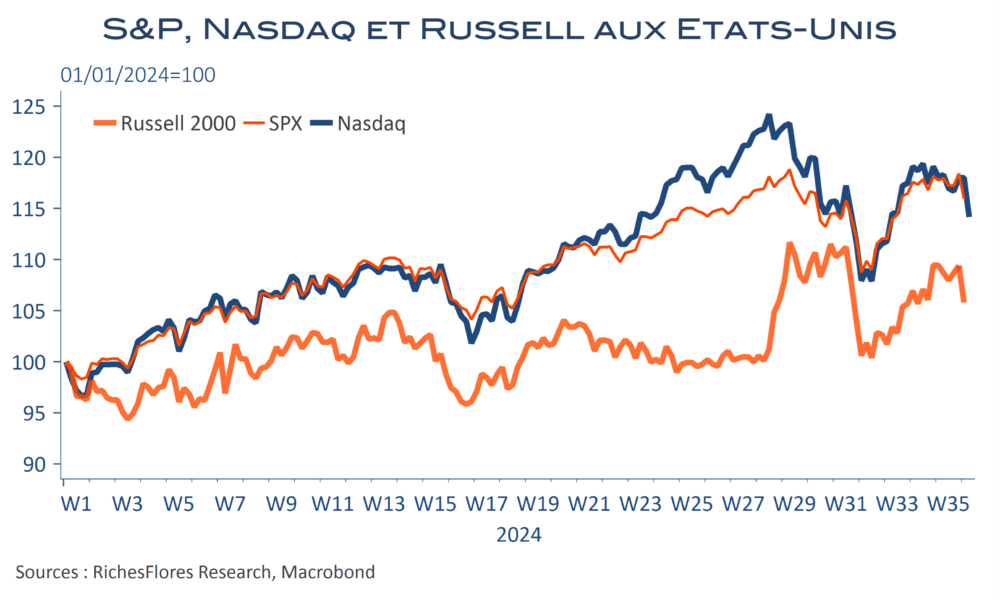

C’est donc ailleurs qu’il faut chercher les sources de correction. Celles-ci se situent principalement sur trois fronts : l’immobilier aujourd’hui très mal en point, la politique budgétaire, en partie soumise au résultat de l’élection présidentielle, et les bourses. De tous ces éléments, le dernier est certainement le plus menaçant, susceptible tout à la fois de grandement fragiliser la situation financière des ménages et celle, plus encore, des entreprises. C’est ce risque que tentera, selon toute vraisemblance, de prévenir la Fed, sous couvert de protéger le marché de l’emploi, en dépit des données du mois d’août, qui bien que meilleures que prévu pour ce qui est du secteur privé, ne changent pas fondamentalement la donne pour la Fed.

Lire la suite…