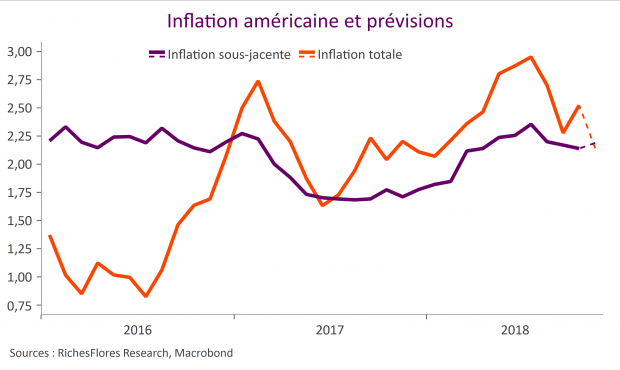

L’inflation IPC américaine du mois de novembre sera publiée aujourd’hui. Nous anticipons une baisse mensuelle de 0,1 % de l’inflation totale, ajustée des variations saisonnières (-0,4 % non cvs), consécutive à la chute des prix du pétrole, et une baisse de l’inflation annuelle à 2,1 % après 2,5 % en octobre, à comparer à une prévision du consensus de respectivement 0 % et 2,2 %.

Selon nos estimations, l’inflation sous-jacente devrait, à l’inverse, progresser de 0,2 % (0 % non cvs) ce qui ferait remonter son taux annuel à 2,2 % après sa légère baisse à 2,1 % en octobre.