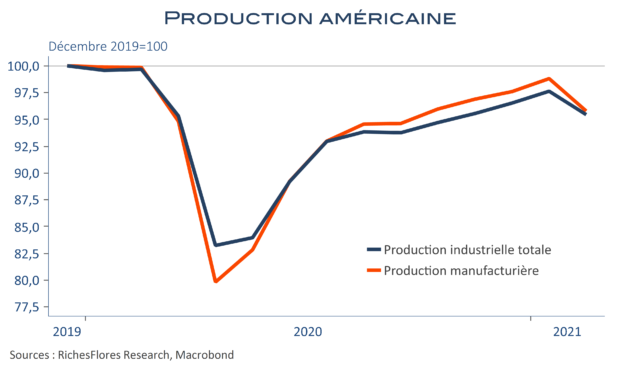

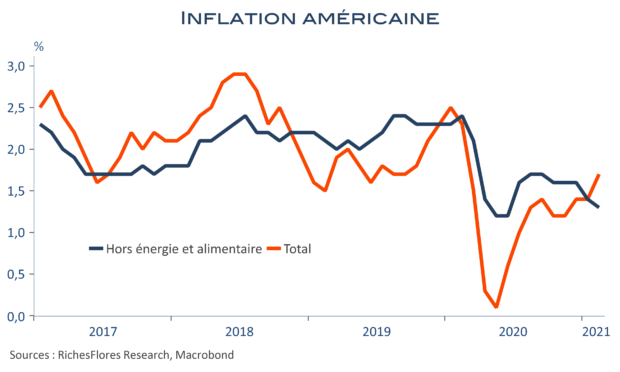

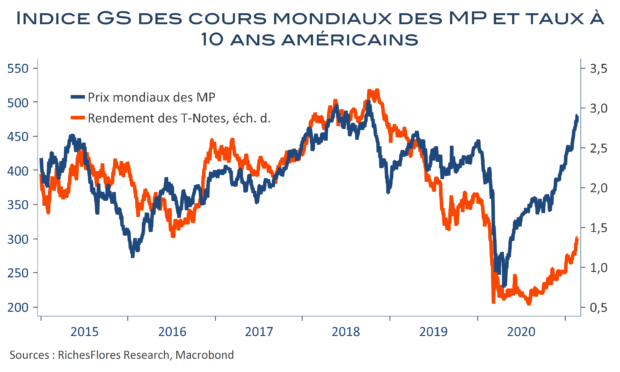

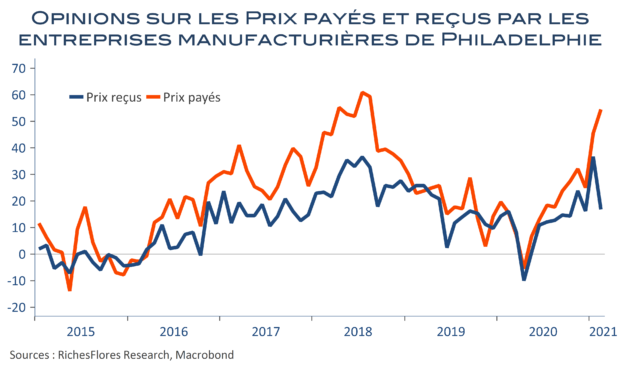

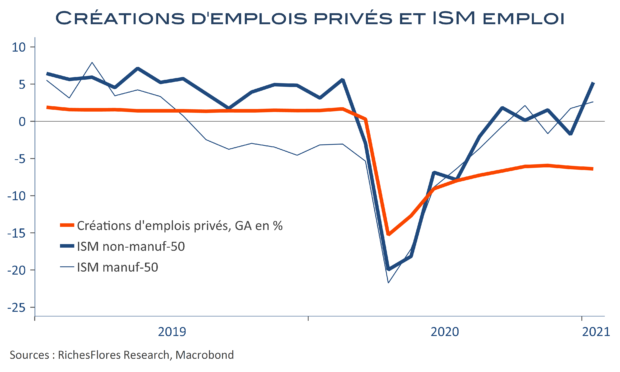

La production industrielle américaine a subi en février sa première véritable contraction depuis avril 2020, en repli de 2,2 % sur un mois et de 4,2 % sur un an. Sa composante manufacturière baisse, elle, de 3,1 % et retombe aux niveaux d’octobre dernier ; pas franchement en ligne avec les messages renvoyés par les ISM ou autre PMI manufacturiers… Dans le même temps, les ventes de détail reculent de 3 %, après néanmoins une forte révision à la hausse des données de janvier, à 8,7 % contre 6 % initialement publié. Le communiqué de la Fed justifie, en partie, le repli de la production industrielle par les mauvaises conditions climatiques, une raison que l’on peut également appliquer aux données du commerce. La rudesse de l’hiver n’explique cependant pas tout et la langueur du rétablissement industriel interpelle. Alors que les chèques du plan Biden arrivent dans la poche des Américains, sans doute ces mauvais chiffres ne retiendront-ils pas davantage l’attention des marchés, tandis que la FED pourrait s’en servir pour gagner un peu de temps. Pendant ce temps, les prix à la production progressent encore, en hausse de 2,8 % sur un an, avant même que les effets de base ne fassent exploser les données en glissement annuel d’ici peu : les taux à dix ans marquent le coup et remontent à 1,62 % tandis que les 30 ans flirtent les 2,40 %…