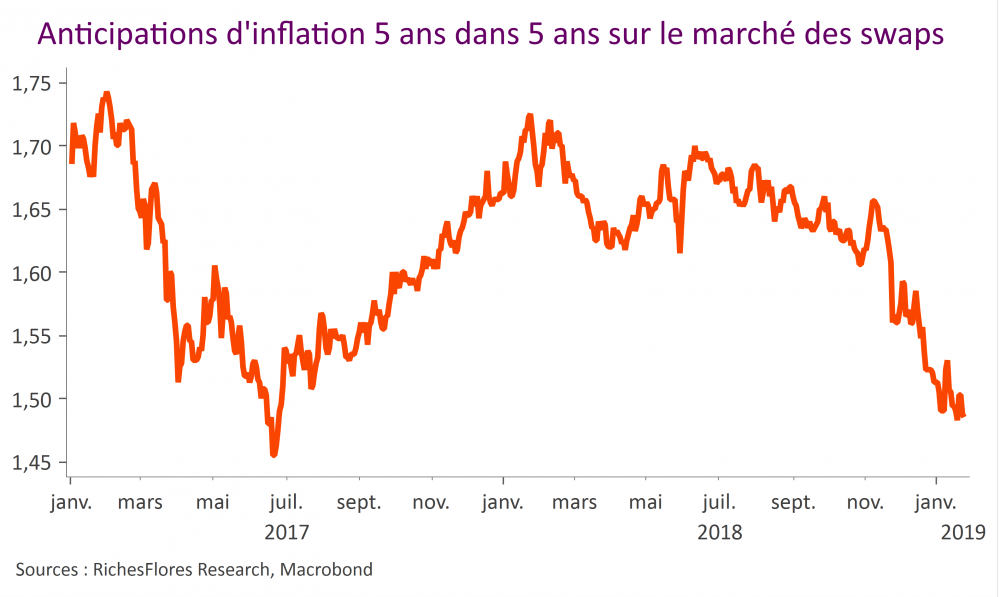

Au mieux, incompréhensible, au pire particulièrement préoccupante, la communication de la BCE pose question. Coup de force ou signe prémonitoire ? Les annonces surprennent et interrogent dans le contexte particulier où se négocie âprement la future présidence de la BCE. L’euro en profite pour s’envoler et les anticipations d’inflation pour plonger; un nouveau coup dur pour les valeurs bancaires qui, en attendant les futurs financements, trinquent un peu plus.

Tag Archives: BCE

Bienvenue et bon courage M. Philip Lane !

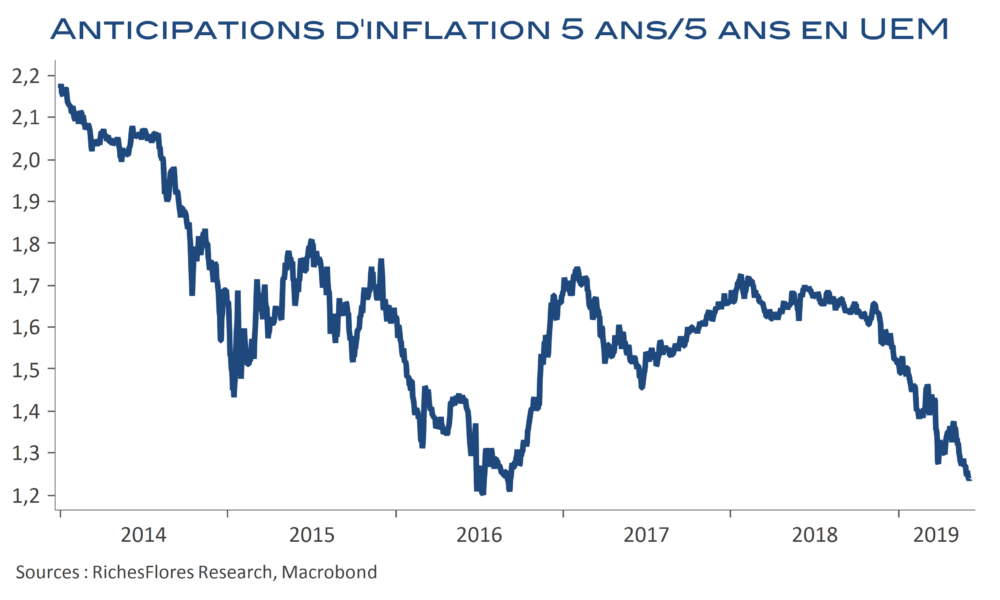

Le président de la BCE M. Draghi voit sans doute arriver la fin de son mandat avec une satisfaction : celle d’être parvenu à faire bouger les murs d’une institution, surtout connue pour son extrême rigidité avant sa prise de fonction, et d’avoir ainsi sauvé l’euro comme il s’y était engagé au cours de l’été 2012. On se doute malgré tout que le sentiment qui occupe l’esprit du président de la BCE n’est pas celui du succès mais bien celui de l’échec sur bon nombre de points, en premier lieu celui de n’être parvenu à restaurer des conditions d’une croissance plus équilibrée qui eussent pu se traduire par une normalisation de l’inflation, encore escomptée il y a peu. La situation laissée à la future équipe est, en cela, plus délicate encore que celle dont il avait héritée quatre ans après la crise financière de 2008 ; en particulier parce beaucoup a déjà été fait et que les ressources, de facto, s’érodent.

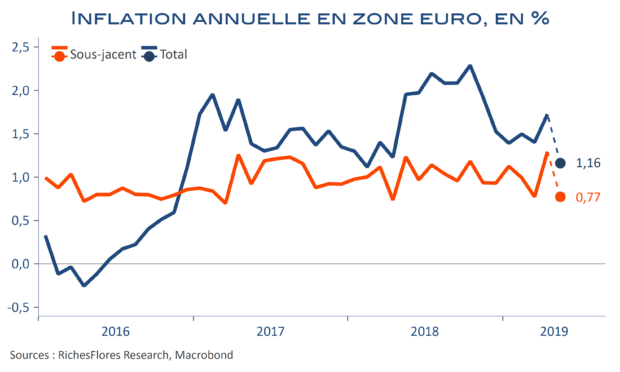

L’inflation reflanche en mai dans la zone euro

Comme attendu, le rebond d’inflation d’avril n’a pas fait long feu en zone euro ; les chiffres nationaux du mois de mai ont retrouvé un peu partout leurs niveaux d’avant la période de Pâques. Après avoir fortement accéléré en avril, l’inflation des services est retombée sous la pression des transports et des loisirs. Selon toute vraisemblance, l’inflation sous-jacente devrait ainsi avoir lourdement rechuté en mai. Les données préliminaires pour l’ensemble de la zone euro attendues demain mettrons la banque centrale un peu plus en porte-à-faux.

BCE : « wait & see », aussi

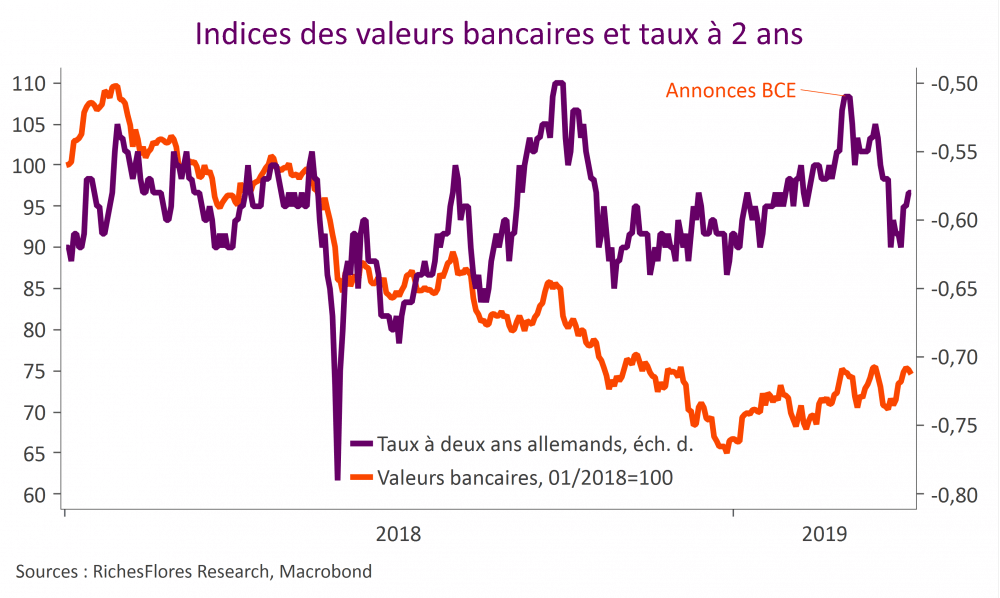

Sans surprise par rapport à nos attentes (voir notre preview), la BCE s’est montrée très réservée sur les perspectives de croissance pour la zone euro mais n’a rien annoncé au terme de son comité de politique monétaire de ce mois-ci. Dans son communiqué la banque centrale, laisse seulement entendre qu’elle pourrait ajuster le tir en matière de perspective de taux directeurs et ajuster ses opérations de financement bancaires (TLTRO III) pour prendre en considération un éventuel impact négatif des taux négatifs sur les mécanismes de transmission de sa politique monétaire sur le crédit à l’économie.

Désaccords en sous-mains ou difficultés à échafauder un plan d’action ?

Cette absence de décision trouve sans doute ses origines dans deux principales raisons :

- Une probable réticence d’un certain nombre des membres de board à aller plus loin dans l’assouplissement de conditions monétaires, après ce qui a déjà été annoncé le mois dernier, en particulier en matière d’agenda de la future hausse des taux d’intérêt.

- Une réelle difficulté à échafauder un mécanisme de compensation des taux négatifs pour les banques, sans changer le niveau même des taux de dépôts, comme nous l’avions expliqué dans notre preview.

Le premier point peut évoluer en fonction des développements conjoncturels à venir. Il est peu vraisemblable en effet que la BCE puisse maintenir une perspective de hausse de ses taux directeurs, même à horizon du premier semestre 2020. Pour autant, elle a le temps pour annoncer cet éventuel changement qui risque, par ailleurs, de faire dévisser un peu plus le niveau des taux futurs, eux-mêmes sources de problèmes bancaires et donc d’efficacité réduite de sa politique.

Le second point est éminemment complexe, passant forcément par des solutions alambiquées que nous avons résumées dans notre document hier… sauf, à revenir sur un certain nombre de contraintes réglementaires qui, au-delà de l’impact des taux négatifs, ont largement pesé sur le secteur bancaire et, par là-même, sur le crédit. Le sujet ne semblait pas être au goût du jour jusqu’alors. C’est peut-être là que les lignes pourraient finir par bouger mai ce ne sera pas aisé compte-tenu des prises de positions récentes en la matière.

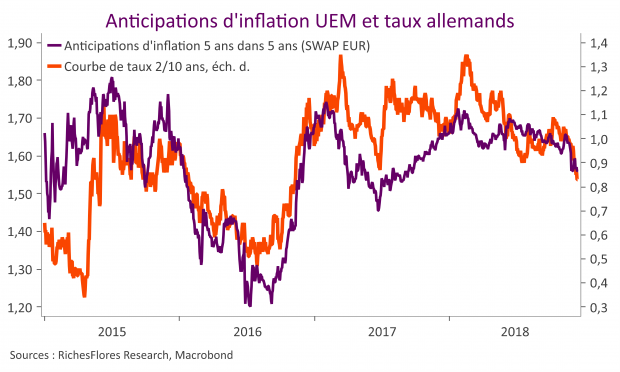

En attendant d’éventuelles annonces, la paralysie de la BCE a une nouvelle fois coupé court aux tentatives de redressement des taux d’intérêt, les taux allemands s’enfonçant davantage en territoire négatif et entrainant dans leur sillage les valeurs bancaires à la baisse. L’euro, pour sa part, profitait de l’absence d’annonce sur un éventuel assouplissement additionnel de la politique de la BCE pour regagner un peu de terrain, à 1,1275 USD et un indice composite CFD à plus de 94,10, un plus haut depuis l’été dernier…

La BCE et les banques : à l’impossible, nul n’est tenu

Avec la nette dégradation de l’environnement économique européen, la question d’une hausse de taux ne devrait pas être mise sur la table, si ce n’est, peut-être, pour annoncer un énième report. En revanche, le problème des taux négatifs, qui pèsent sur l’activité bancaire, se fait de plus en plus pressant et c’est sur ce plan que les annonces de la BCE sont attendues demain. Difficile, toutefois, de trouver des réponses convaincantes.

Trêve des spreads italiens jusqu’aux élections européennes, et après ?

Les rendements des obligations souveraines italiennes se sont sensiblement détendus, les taux à dix ans perdant jusqu’à cent points de base par rapport à cet automne. Début février, le succès rencontré par les émissions à long terme du Trésor italien validait l’apaisement des inquiétudes et le regain d’appétit des investisseurs pour des titres italiens. Les informations économiques en provenance de la péninsule ne sont pourtant guère à la hauteur des attentes. L’économie en récession au cours des deux derniers trimestres et les indicateurs avancés d’activité et d’inflation en berne en ce début d’année rendent de plus en plus illusoires les objectifs de déficit public convenus avec la Commission… Le contexte pourrait redevenir moins conciliant une fois les élections parlementaires européennes passées.

Une dernière ligne droite bien sinueuse pour Mario Draghi

Le premier conseil de politique monétaire de la BCE de l’année se déroulera demain, dans un contexte particulier à, au moins, deux titres :

- Il s’agit d’un des derniers conseils présidés par l’actuel président, Mario Draghi, qui quittera son poste fin octobre. Cela n’est pas anodin ; le président de la BCE cherchera, en toute logique, à soigner sa sortie.

- Le ralentissement de l’activité en place est beaucoup plus marqué que celui escompté par la BCE et ses prévisions de croissance et d’inflation sont aujourd’hui de moins en moins défendables (voir « La BCE persiste dans la langue de bois»). Les modifier impliquerait néanmoins de repousser dans le temps les perspectives de relèvement des taux directeurs. Pas sûr, que Mario Draghi ait le soutien nécessaire pour amorcer ce virage.

La dernière « ligne droite » de la présidence de Mario Draghi se présente sous un jour plus sinueux qu’il ne l’aurait sans doute souhaité.

Après la langue de bois de ces derniers mois, qu’attendre de la BCE ?

Depuis le début de l’été la BCE a fait preuve d’une rigidité dont on avait perdu l’habitude sous le règne de Mario Draghi, maintenant mordicus un scénario indéfendable et des perspectives de remontée de ses taux directeurs d’ici la fin de l’année 2019, tout aussi indéfendables.

Aujourd’hui au pied du mur, qu’attendre de sa communication à l’occasion de son comité de politique monétaire de jeudi ?