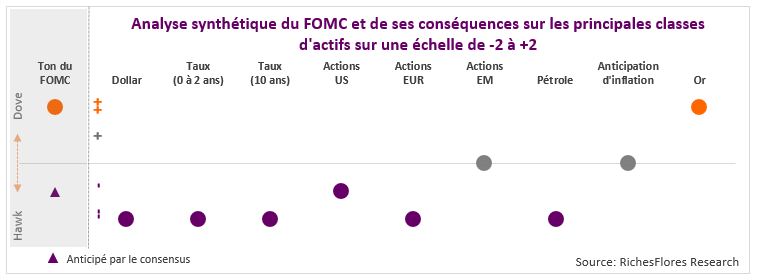

Les observateurs sont d’accord, les micro modifications apportées au communiqué de la FED après son comité des deux derniers jours, confirment sa volonté de relever le niveau de ses taux d’intérêt. Mise à part le changement de qualificatif sur l’évolution de la consommation, en « hausse modérée » plutôt qu’en « forte croissance », tous les changements apportés à sa rhétorique sont là pour rouvrir la porte d’une possible action en décembre, parmi lesquels :

- le retrait de la proposition relative à la persistance d’anticipations d’une inflation faible à court terme

- et le remplacement de « davantage » (further) par « certains » (some) au sujet des éléments nécessaires à son passage à l’acte.

La Fed prépare ainsi le terrain pour une éventuelle remontée de ses taux lors de sa prochaine réunion, sous réserve, toutefois, que les développements sur le front de la croissance, de l’inflation et des marchés financiers l’autorisent. Avec cette dernière condition, elle conserve encore une fois toute latitude, ce qui dans le contexte actuel de regain d’instabilité sur les marchés financiers internationaux laisse encore beaucoup d’incertitude sur ce qu’elle fera ou non le 14 décembre.

Les marchés ne s’y sont pas trompés, qui ne semblent avoir vu dans ce communiqué aucune garantie d’un passage à l’acte. Il est intéressant à ce titre de revenir sur leur réaction au communiqué d’octobre l’an dernier pour prendre la mesure de ce qui ressemble bien à une sorte de capitulation, en dépit de la remontée récente des taux futures.

Mieux vaut dans un tel contexte patienter pour voir les réactions aux résultats des élections de la semaine prochaine, la tournure économique et celle des marchés boursiers, avant de parier sur une remontée effective des Fed Funds le 14 décembre prochain