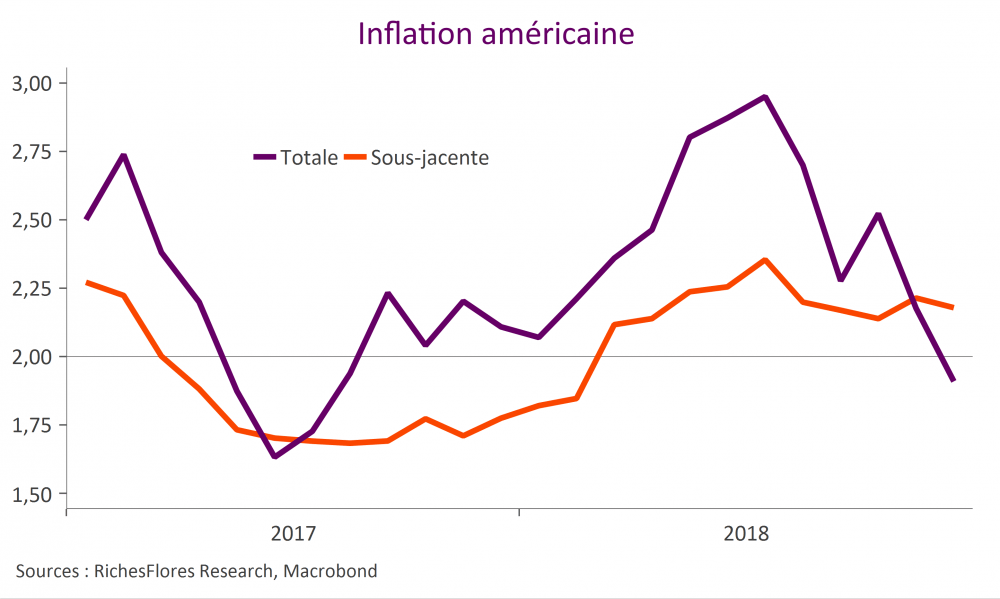

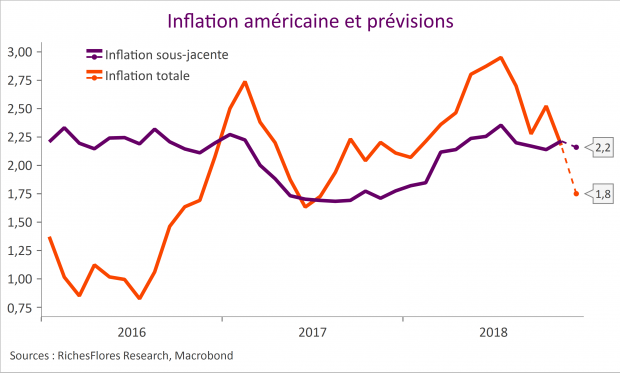

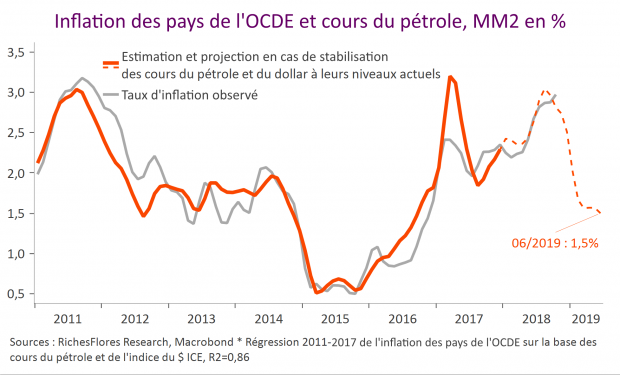

En ligne avec le consensus, l’inflation totale américaine a enregistré une baisse mensuelle de 0,1 % ajustée des variations saisonnières, ce qui fait chuter son taux annuel à 1,9 % (après 2,2 % en novembre), en dessous de la cible de 2 % de la Fed pour la première fois depuis août 2017.

A l’inverse, l’inflation sous-jacente a progressé de 0,2 % comme attendu et s’est stabilisée à 2,2 % en glissement annuel.