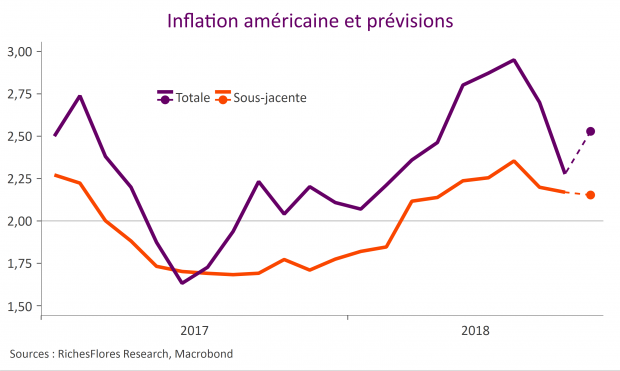

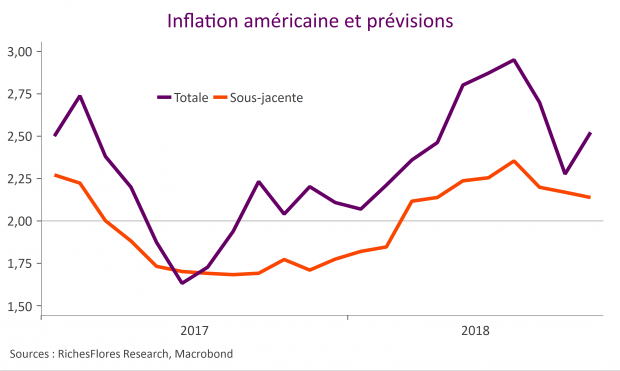

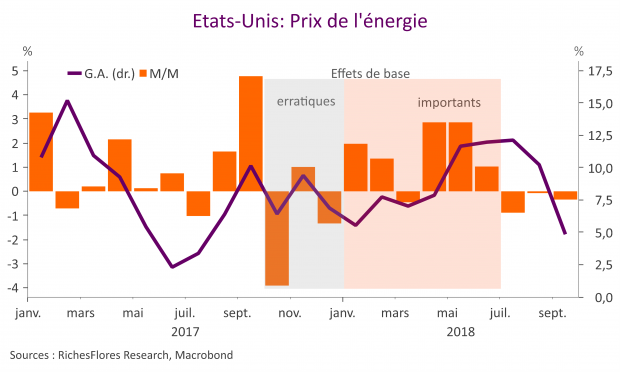

En ligne avec nos attentes, l’inflation totale aux Etats-Unis est remontée de 2,3 % en septembre à 2,5 % en glissement annuel en octobre, principalement sous les effets de base énergétiques. L’inflation sous-jacente a légèrement baissé, à 2,1 %, un poil en dessous de nos attentes du fait des arrondis, et semble totalement muette. L’analyse dans le détail indique toutefois quelques signes de tensions sur les biens industriels, à surveiller.

Archives par catégories : États-Unis

Preview Inflation Etats-Unis : les effets de base font remonter l’inflation à 2,5 % en octobre

L’inflation américaine du mois d’octobre sera publiée demain, mercredi. Le chiffre sera particulièrement important après la publication des PPI en forte hausse et au-dessus des attentes vendredi dernier, à l’origine ce début de semaine d’un rallye du dollar américain. Nos estimations suggèrent une accélération de l’inflation totale à 2,5 % après 2,3 % en septembre ; en phase avec le consensus, revu à la hausse depuis la publication du PPI. Nous prévoyons, en revanche, une stabilité du taux d’inflation sous-jacente, à 2,2 %.

Le marché semble faire fausse route

Curieuse réaction des marchés à la publication du communiqué de la FED avec un rebond des taux futurs et du dollar, en même temps qu’une baisse des indices actions. Très semblable à celui du mois de septembre, ce communiqué semble avoir été perçu comme plus ‘hawkish’ que prévu. Le marché tablait-il sur un assouplissement du discours susceptible de remettre en cause la probabilité de remontée des taux du mois de décembre ? Si tel est le cas, le marché se fourvoie probablement.

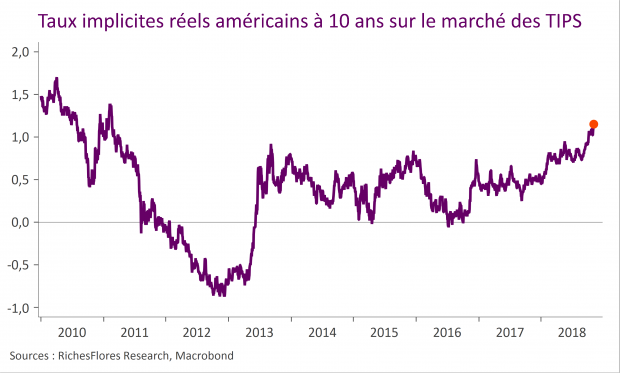

Regain de tensions sur les taux américains après un trop bon rapport sur l’emploi

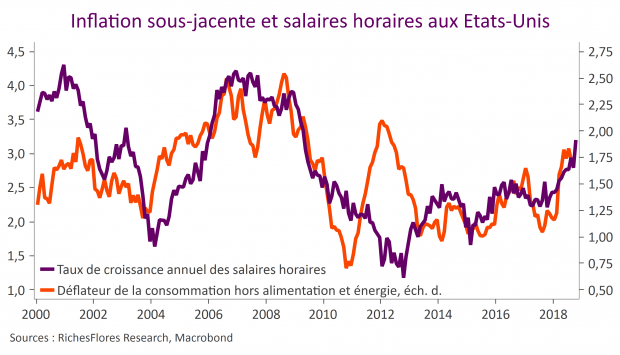

C’est toute l’ambiguïté des situations de fin de cycle : il est nécessaire que les chiffres soient bons pour entretenir les perspectives de croissance décentes, sans trop, pour ne pas attiser les tensions sur les taux d’intérêt ni peser sur les perspectives bénéficiaires des entreprises. Vu sous cet angle, le rapport du mois d’octobre est sans doute trop bon pour prévenir une remontée persistante des taux d’intérêt réels.

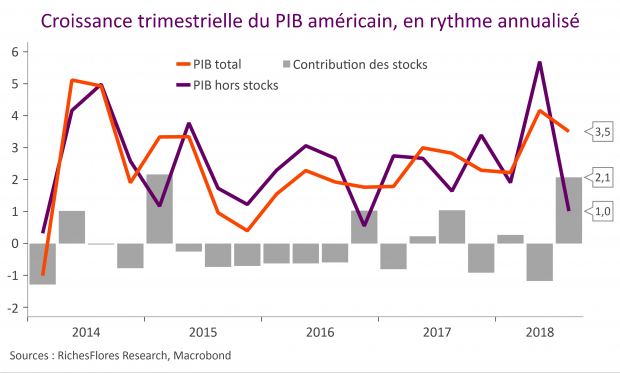

PIB Américain : une bien mauvaise récolte pour Donald Trump et de quoi embarrasser la FED

La Fed d’Atlanta nous avait prévenus, la croissance du troisième trimestre serait faite au moins pour moitié de l’augmentation des stocks des entreprises. Ces derniers sont effectivement au rendez-vous des données officielles, avec une contribution à la croissance fidèle aux attentes, de 2,1 points. Manque le reste ! Avec une croissance de 3,5 % r.a. au troisième trimestre, le PIB américain n’a progressé que de 1 % en termes réels hors stocks. Force est de constater que la méthode Trump peine à porter ses fruits là où elle était attendue : investissements et exportations ne sont pas au RDV quand la reflation se fait toujours attendre avec un déflateur du PIB en hausse de 1,4 % seulement en rythme annualisé, qui aura peut-être le mérite de faire retomber les taux longs…

Postview Inflation américaine : La Fed peut prendre tout son temps

L’inflation aux Etats-Unis en septembre a poursuivi sa décélération à 2,3 % en g.a. après 2.7% en août et un point haut à 2,9 % en juillet. Dans le même temps, l’inflation sous-jacente est restée stable à 2.2% en g.a. Deux chiffres en deçà des attentes du consensus (respectivement à 2,4 % et 2,3 %) qui donnent des marges de manœuvre à la Fed pour, si elle le souhaite, temporiser sa politique monétaire et calmer la nervosité des marchés financiers.

FOMC – Donald Trump semble avoir déjà pris place au board de la FED !

Comme attendu, la FED a relevé d’un quart de point son taux directeur à 2,25 %. Jusque-là pas de scoop. Plus surprenants sont les changements apportés à son communiqué et à ses prévisions :

- La FED a retiré de son communiqué l’appréciation selon laquelle la politique serait accommodante ; en d’autres termes, le niveau des taux directeurs serait proche de celui correspondant à la neutralité de la politique monétaire. La hausse des Fed Funds pourrait donc approcher son terme, sous réserve que l’inflation n’impose pas de passer en mode restrictif. On note à ce titre que ses prévisions de taux d’intérêt ne sont pas modifiées.

Les PME américaines enfin, plus promptes à investir. Les choses se compliquent pour J. Powell

Nous avons suffisamment souligné l’anomalie de ces derniers mois au cours desquels le moral des PME américaines culminait sans être accompagné d’une quelconque amélioration de leurs perspectives d’investissement pour ne pas manquer les conclusions de l’enquête NFIB de ce mois-ci. En Août, le moral des PME grimpe davantage pour atteindre un record historique. Élément nouveau toutefois, leur moral s’accompagne maintenant d’une nette hausse de leurs perspectives d’investissement, avec un retour sur leur plus haut niveau depuis 2006.