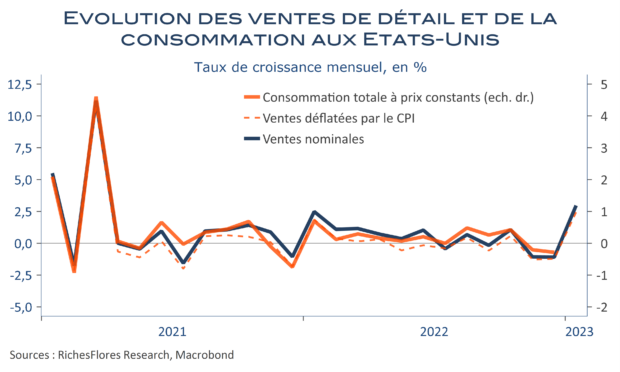

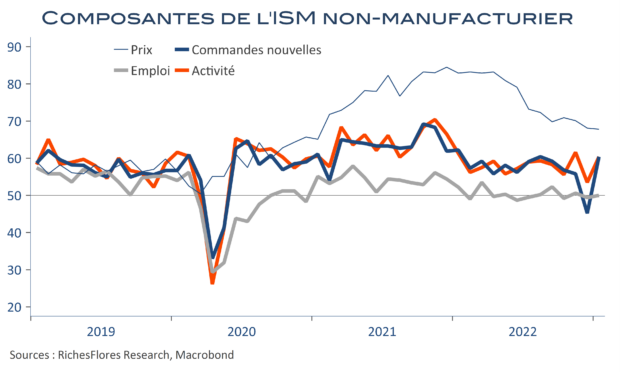

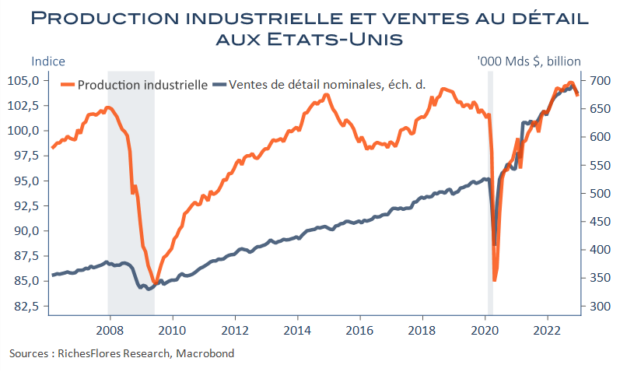

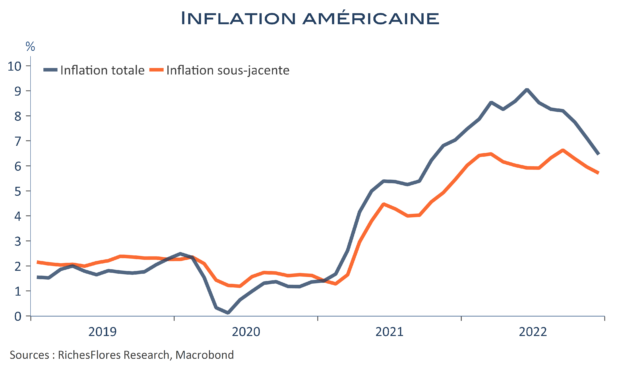

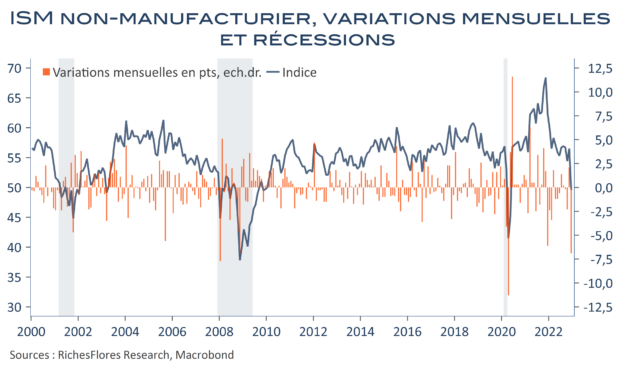

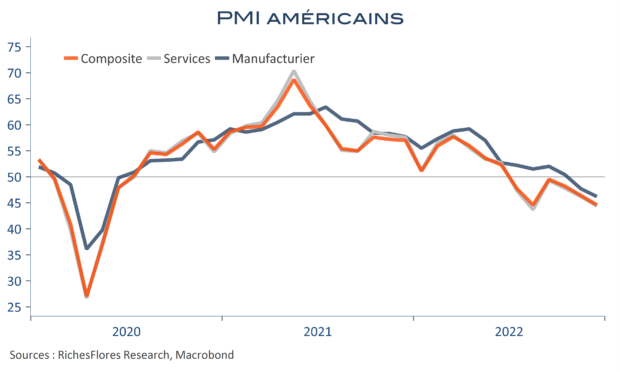

Dopées par la moindre inflation de ces derniers mois, les données du début d’année 2023 effacent les incertitudes de la fin 2022. En attendant la publication des chiffres de la consommation réelle et de l’immobilier, janvier témoigne d’une amélioration quasi-générale : après l’emploi et les climats des affaires, c’est au tour des ventes de détail nominales de rebondir nettement, d’environ 3 %. La production industrielle a, quant à elle, stagné le mois dernier mais sa composante manufacturière a regagné 1 %. Février commence, également, plutôt bien, les indicateurs coïncidents de croissance (Fed d’Atlanta et GDP tracker de l’OCDE) accélèrent et l’ISM de la Fed de New York regagne un peu de terrain.

Récupération après deux mois de perturbations climatiques extrêmes ou effets du repli des cours du pétrole et des taux d’intérêt ? La réponse est encore incertaine mais ce qui l’est nettement moins c’est que la FED a de moins en moins d’arguments pour envisager de lever le pied à horizon prévisible