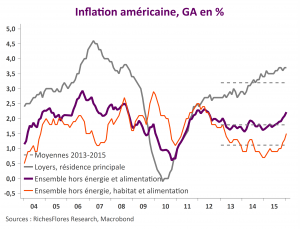

Les chiffres d’inflation du mois de janvier sont une bien mauvaise nouvelle pour la Fed dans le contexte présent. Malgré une stagnation de l’indice des prix au mois de janvier, le taux d’inflation remonte de 1,3 % à 1,4 % mais, surtout, l’inflation sous-jacente accélère à 2,2 % ce qui pourrait bien constituer un signal d’alarme pour les plus inquiets des membres du board de la Fed sur les tendances inflationnistes.

La poursuite de l’accélération des prix dans les services, remontée à 3,1 % en janvier, est la principale cause de ce changement que l’on ne peut plus incriminer à la seule hausse des loyers dont la croissance s’est, en l’occurrence, stabilisée, à 3,7 % depuis la fin de l’automne. Résultat, la plupart des mesures d’inflation souligne une accélération des tendances à la hausse de l’inflation que la Fed ne pourra que regarder d’un mauvais œil.

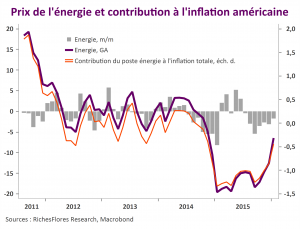

Au moment où, simultanément, les effets de base négatifs des prix de l’énergie se tarissent, les craintes d’un dérapage de l’inflation sont susceptibles de nettement s’intensifier. En janvier, malgré un nouveau, bien que modéré, repli des prix de l’énergie (-1,75 % sur le mois), la baisse sur un an du poste « énergie » n’est plus que de 6,5 %, au lieu de 12,6 % le mois précédent et -15 % en novembre ; la contribution négative des prix de l’énergie à l’inflation totale est ainsi passée de -1 % à -0,4 % en l’espace de deux mois. Or, la tendance n’est assurément pas terminée. En l’absence de baisse supplémentaire des cours du pétrole, ces effets de base négatifs devraient continuer à s’éroder, faisant remonter le taux d’inflation d’autant, soit rapidement aux environs de l’objectif de 2 % de la Fed.

Il faudra en conséquence de biens mauvaises données économiques pour retenir la Fed dans son intention de remonter ses taux d’intérêt.

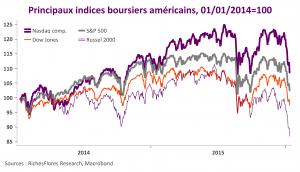

Dans un cas comme dans l’autre, il s’agit d’une bien mauvaise nouvelle pour la Fed et les marchés, gare au retour de volatilité sur les marchés de taux, le change et les actions !