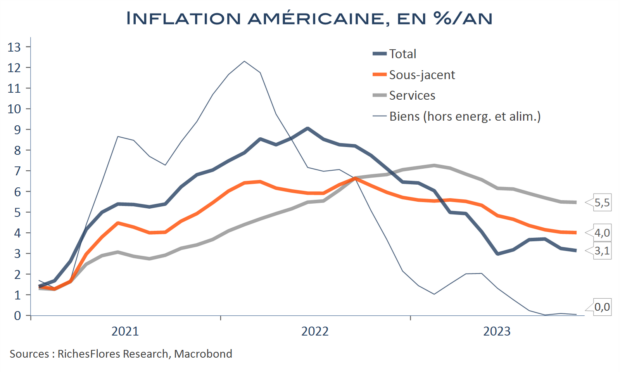

Pas vraiment de changement sur l’inflation américaine, en baisse d’un dixième, à 3,1 % en novembre, tandis que sa composante sous-jacente est restée stable à 4 %. Pas non plus de bouleversement parmi les principaux secteurs : la baisse mensuelle des prix de l’énergie et les faibles hausses dans l’alimentaire font reculer l’inflation totale, les biens restent à la limite de la déflation et les évolutions des prix des services demeurent contenues, sauf pour les services de transport.

Rien qui ne puisse inciter la Fed à remonter ses taux, mais, surtout, rien qui ne justifierait qu’elle avance son éventuel calendrier de baisse.

Archives par catégories : Pays/régions

Chute de l’inflation : la BCE au pied du mur, un coup d’arrêt à l’envolée de l’euro

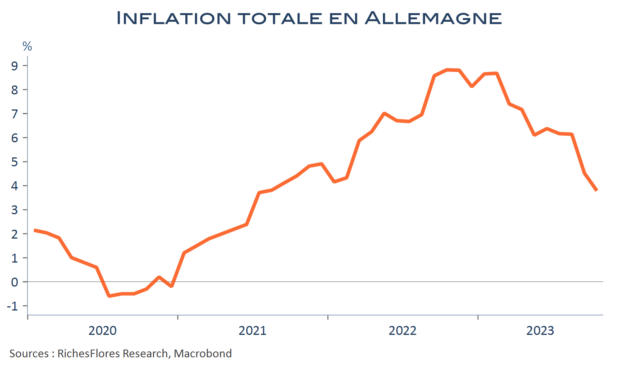

Contrairement aux attentes, la baisse de l’inflation ne semble pas terminée en zone euro. Cette dernière s’est à nouveau fortement repliée en novembre, de 0,5 point, à 2,4 %, un plus bas depuis juillet 2021, en même temps que sa composante sous-jacente passait de 4,2 % à 3,6 %. Contrairement aux mois précédents, les effets de base négatifs n’expliquent que partiellement ces mouvements. La hausse mensuelle des prix a très fortement ralenti, en effet, notamment pour ce qui concerne les composantes sous-jacentes.

Les facteurs de rebond ponctuel de l’inflation existent : les effets de base devraient lui faire regagner quelques dixièmes en décembre, la fin des boucliers tarifaires pourrait entraîner des hausses de prix énergétiques, etc… A contrario, le rattrapage post-covid, maintenant dépassé, les chances que l’inflation des services se normalise l’emportent, à la faveur de perspectives d’une décélération plus rapide que prévu de l’inflation sous-jacente, également tirée à la baisse par les prix des biens hors énergie. La BCE devra en tirer les conséquences au moment où, dans la balance des risques, les menaces sur la croissance supplantent de plus en plus celles sur l’inflation. Les marchés des changes en ont tiré les leçons, avec dès la publication des données allemandes d’hier, un coup d’arrêt à la hausse de l’euro-dollar.

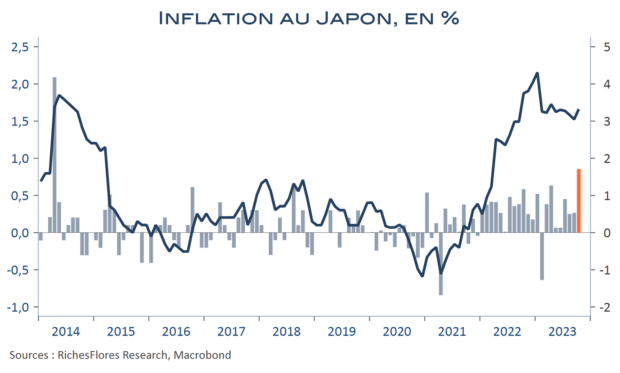

L’inflation japonaise s’envole, les PMI retombent, la BoJ au pied du mur ?

Alors que 80 % des économistes envisagent une hausse des taux de la BoJ dans le courant de l’année prochaine, l’hypothèse d’un passage à l’acte est de plus en plus fragilisée par l’évolution des anticipations de politique monétaire en occident et, de facto, beaucoup plus sensible à l’évolution des données japonaises. Celles de la nuit dernière ne sont pas des plus encourageantes pour la BoJ. En octobre les prix ont enregistré leur plus forte remontée mensuelle depuis 2014, de quoi assurément questionner sa stratégie hyper-accommodante. La BoJ risque-t-elle, dès lors, de changer son fusil d’épaule, au risque de fragiliser davantage son économie chancelante et, au-delà, d’entraver l’amélioration du contexte obligataire occidental ? Les détails des données du jour lui offrent encore quelques cartouches.

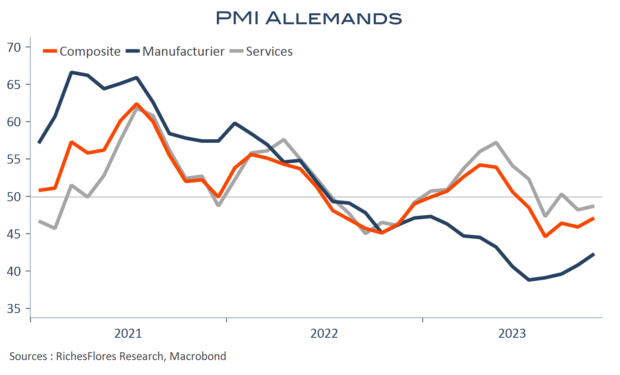

L’Allemagne se stabilise, la France décroche, le Dax reprend l’avantage sur le CAC

En novembre, le PMI composite allemand a continué à regagner un peu de terrain, à 47,1, grâce à une hausse de trois points de sa composante manufacturière et un léger mieux d’un demi point du côté des services. Comme déjà souligné par les commandes et par la dernière enquête ZEW, l’activité industrielle reprend quelques couleurs à l’exportation ce que traduisent pour l’essentiel les PMI. Il faudra, certes, pour confirmer cette amélioration que les résultats de l’enquête IFO, attendus demain, la corrobore et que la situation ne se dégrade pas davantage sur d’autres fronts, domestique notamment, en pleine crise budgétaire.

Pour autant, l’Allemagne regagne un peu de terrain par rapport à la France où la situation industrielle continue de se dégrader. En novembre, le PMI manufacturier français s’est, de nouveau, replié, à 42,6 points, effaçant l’intégralité de l’avance qu’il avait accumulée sur l’Allemagne au printemps. L’espoir d’un réveil de l’industrie française né des bons chiffres des exportations du deuxième trimestre n’est clairement pas au rendez-vous.

Bouffée de confiance après les CPI américains

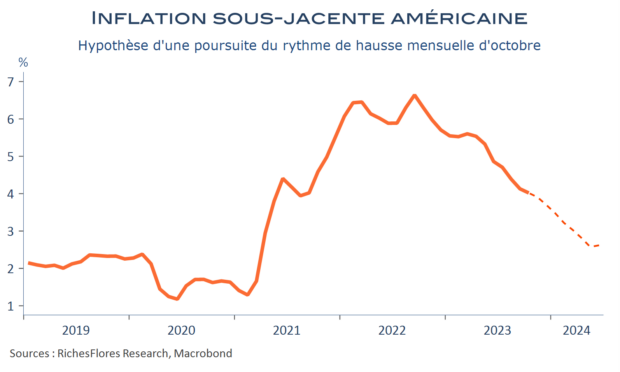

En octobre, les prix à la consommation aux Etats-Unis sont restés stables par rapport à septembre, ce qui a permis grâce à des effets de bases encore très négatifs de faire refluer le taux d’inflation annuelle de 3,7 % à 3,2 %, son niveau de juillet. L’indice sous-jacent n’a quant à lui augmenté que de 0,2 %, après 0,3 % en septembre. Sur un an, il ralentit d’un dixième, à 4 %.

Ce rapport est beaucoup plus convaincant que le précédent et largement suffisant pour justifier un taux inchangé des Fed Funds. D’autant qu’à part quelques exceptions, l’assurance auto et le tabac, notamment, l’inflation décélère sur la quasi-totalité des postes, loyers y compris. Après les inquiétudes nées des dernières interventions des membres de la FED, les marchés saluent la nouvelle avec une forte baisse, de 18 points de base des taux à 2 et 10 ans américains, une embardée des indices boursiers et de l’eurodollar.

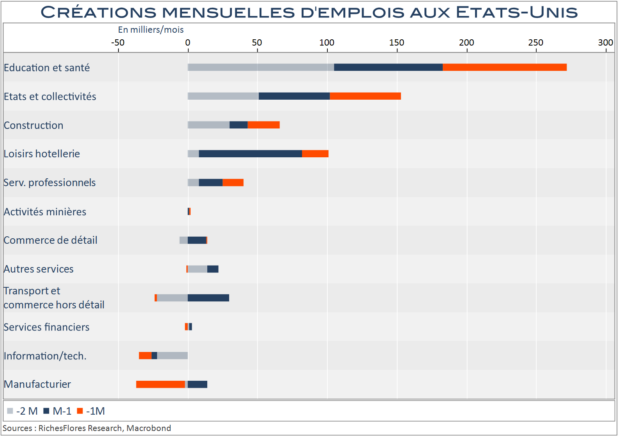

Les NFP apportent de l’eau au moulin de J. Powell…

-15 points de base : la réponse des taux à 10 ans américains, retombés à 4,50 % dans les minutes qui ont suivi la publication du rapport sur l’emploi du mois d’octobre aux Etats-Unis. Les créations de postes en net recul, à 99 K dans le seul secteur privé, la nouvelle remontée d’un dixième du taux de chômage à 3,9 % et le ralentissement des hausses mensuelles de salaires, à 0,2 % seulement, confortent simultanément le discours du président de la Fed de cette semaine et renforcent l’idée d’un arrêt des hausses de taux directeurs.

Les grèves dans l’industrie automobile ont manifestement aidé, avec 33 K destructions d’emplois dans le secteur automobile -35 K au total dans l’industrie manufacturière- ; un effet amené à être corrigé le mois prochain. Par ailleurs, les emplois gouvernementaux continuent à croître à un rythme de 51 K, comme il le font peu ou prou depuis trois mois, constituant, après la santé et l’éducation, le principal socle de créations de postes. Dans tous les autres secteurs, en effet, les hausses sont très réduites ou inexistantes, notamment dans les loisirs et la restauration mais également les services professionnels ou le commerce de détail, quand l’emploi ne baisse pas, comme dans les transports, les technologies.

L’inflation allemande reflue, le PIB aussi mais moins qu’auparavant…

En attendant les données pour la zone euro, dévoilées demain, l’Allemagne a publié la première estimation de son PIB du troisième trimestre et de son inflation pour le mois d’octobre. Sans surprise, le PIB allemand s’est légèrement contracté, de 0,1 % au troisième trimestre. En revanche les estimations du début de l’année ont été révisées à la hausse, effaçant de facto la récession qui ressortait des données précédentes. La situation n’est pas brillante pour autant, juste moins pire. Quant à l’évolution des prix, elle reste dominée par les effets de base, notamment énergétiques, qui la font passer de 4,5 % à 3,8 %, à l’instar de ce que devraient être les résultats du mois d’octobre pour l’ensemble de la zone euro attendus demain.

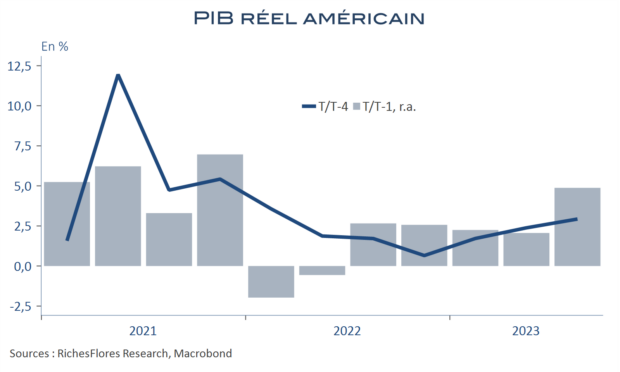

Pas de fausse note du côté du PIB américain, en hausse de 4,9 % !

Au troisième trimestre, le PIB américain a progressé de 4,9 % r.a., soit 1,2 % en rythme trimestriel. Bien que largement attendu, un tel résultat est particulièrement rare hors périodes de sorties de récession, ce qui n’est pas le cas aujourd’hui. Plus surprenant encore, ce chiffre est publié dans un climat d’inquiétude persistante sur la capacité de l’économie américaine à digérer le choc d’un resserrement exceptionnel des conditions monétaires. La Fed de New York, par exemple, continue d’estimer la probabilité de récession à douze mois à 56 %. En bref, l’économie américaine semble toujours particulièrement robuste sans parvenir à convaincre. Pour autant, l’acquis de croissance pour 2023 est d’ores et déjà à 2,3 %, identique à celui du glissement annuel pour la fin d’année, et au-dessus de la dernière prévision de la FED, de 2,1%

Certes, la hausse des stocks a contribué à hauteur de 1,3 point r.a. à celle du PIB et la consommation, en progression de 4 % r.a., a profité, vraisemblablement, du succès d’événements culturels de l’été, mais les raisons de s’interroger sur la capacité de l’économie américaine à rester à flot sont plus nombreuses et, surtout, plus profondes. Ces bons résultats cachent, en effet, d’importantes distorsions parmi les consommateurs, une insensibilité de façade du marché immobilier, artificiellement soutenu par les transactions des plus aisés, et une action publique que les données des comptes nationaux renseignent mal, quand bien même les dépenses militaires ressortent en hausse de 8 % r.a. au troisième trimestre.