Après la première salve de climats des affaires d’hier, que nous disent les données du jour de la réalité de la situation européenne ?

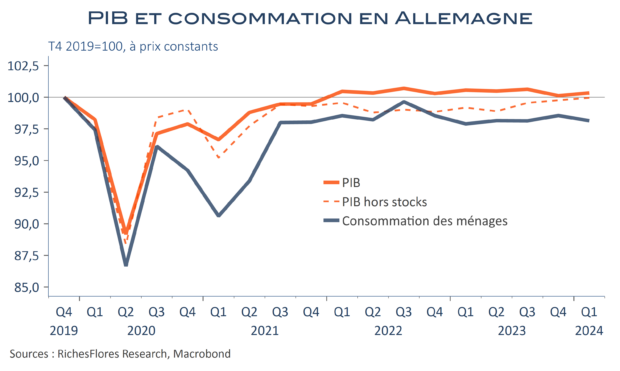

– L’Allemagne est-elle sur la voie de la reprise ? Le PIB du premier trimestre, confirmé en hausse de 0,2 %, est incontestablement une première impulsion. Néanmoins, la déprime sur le front de l’industrie et de la consommation privée se poursuit.

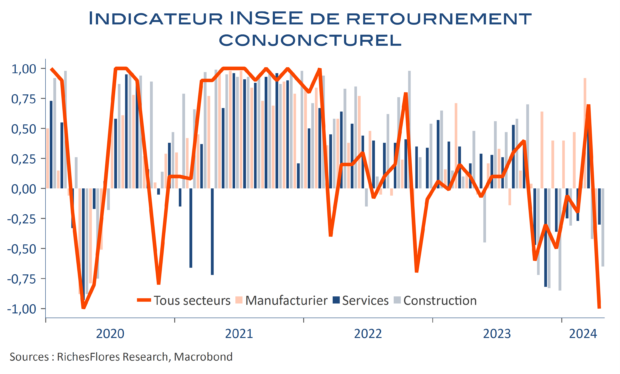

– La situation française se dégrade-t-elle ? Pas forcément, selon l’enquête INSEE, mais elle ne s’améliore pas non plus, loin de là, avec des climats des affaires la plupart du temps médiocres.

– Le Royaume-Uni est-il toujours sain et sauf, malgré la légère dégradation des PMI d’hier ? Les ventes de détail nous disent le contraire, mais ne sont qu’un piètre indicateur de l’activité dans son ensemble.