En dépit d’un communiqué sans conteste moins « colombe » que celui du mois de décembre, la prudence a dominé les propos de J. Powell, un peu comme s’il cherchait à s’excuser de ne pas pouvoir confirmer ce que son discours de la fin de l’année dernière avait laissé entendre. A l’évidence, la Fed ne cherche pas à casser les anticipations de baisse des Fed Funds mais à les temporiser. Dès ses remarques préliminaires J. Powell a, ainsi, jugé bon de préciser qu’il était confiant dans la poursuite d’une décrue suffisante de l’inflation qui permettrait, si les choses se déroulent comme prévu, que la Fed assouplisse ses conditions de politique monétaire cette année. Mais il faudra, pour cela, plus de preuves que sa politique porte ses fruits et que l’inflation conserve la direction souhaitée, ce qui ne pourra pas être acquis d’ici au prochain FOMC.

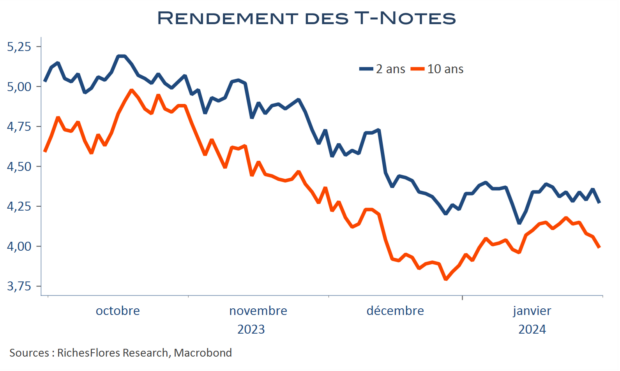

S’il a rassuré dans un premier temps, J. Powell a déçu lorsqu’il a mis à l’écart l’éventualité d’une première baisse des taux en mars. Sauf cette déception, son ton est néanmoins resté accommodant, comme l’ont acté les marchés de taux. Les rendements du T-Notes à 2 ans ont conservé un niveau inférieur à celui de la veille, à 4,27 % au lieu de 4,32 %, une évolution comparable à celle des taux à 10 ans, malgré la mauvaise réception des marchés boursiers, déjà très instables. Le Nasdaq qui a temporairement épongé une bonne partie de ses pertes en début de conférence de presse a finalement cloturé sur une baisse de 2,2 % et le SPX sur un repli de 1,6 %, une réaction proportionnelle aux anticipations exagérément optimistes de ces dernières semaines.

Archives par catégories : Pays/régions

L’économie américaine marque des points

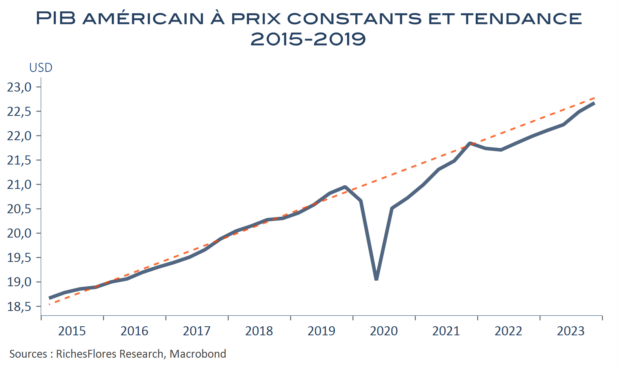

Meilleur qu’attendu, le PIB américain a progressé de 3,3 % r.a. au quatrième trimestre (0,8 % en rythme trimestriel), après 4,9 % au troisième. Toutes ses composantes ont contribué à cette hausse, en premier lieu la consommation privée et publique, à hauteur de respectivement 1,9 point r.a. et 0,6 point r.a., suivies de la FBCF et du commerce extérieur.

En moyenne en 2023, le PIB a augmenté de 2,5 % par rapport à 2022, un rythme comparable à celui d’avant la crise du Covid, dans un contexte international toutefois très différent qui fait de l’économie américaine une exception. Ainsi, non seulement, le PIB américain dépasse de quasiment 10 % son niveau de 2019 mais il a presque renoué avec sa tendance des 5 années d’avant crise, faisant, à ce titre, bien mieux que les grands pays européens, que le Japon, mais aussi que la Chine ou l’Inde.

Aux Etats-Unis, la consommation tient, c’est à peu près tout…

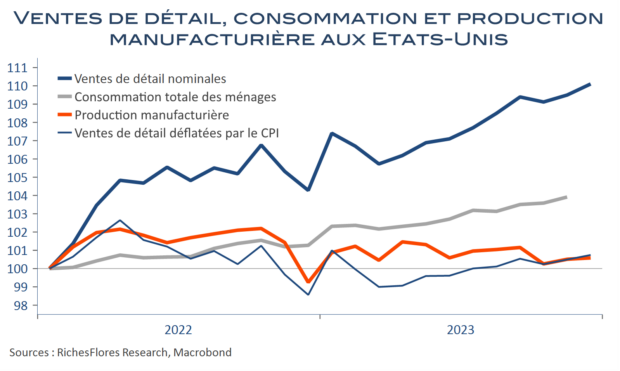

Voilà, en substance, le contenu du Beige Book de ce mois-ci, selon lequel l’activité serait restée inchangée ou en évolution modeste dans une majorité des 12 districts sous revue. Malgré un léger mieux sur le front des dépenses de consommation saisonnières, dans les loisirs essentiellement, le marché de l’emploi est décrit comme stagnant ou en faible progression, l’activité manufacturière en repli, tandis que les taux d’intérêt élevés limitent les ventes d’automobiles et immobilières. La situation est, au total, assez fidèle à ce qu’ont révélé, plus tôt dans la journée de mercredi, les ventes de détail et de production industrielle du mois de décembre. Si les premières tiennent, un peu par miracle et, surtout, grace au crédit, ce n’est en aucun cas suffisant pour réveiller une industrie stagnante qui, sur l’ensemble de l’année 2023, n’a pas progressé de plus de 0,2 %.

Chine : le coup de grâce déflationniste

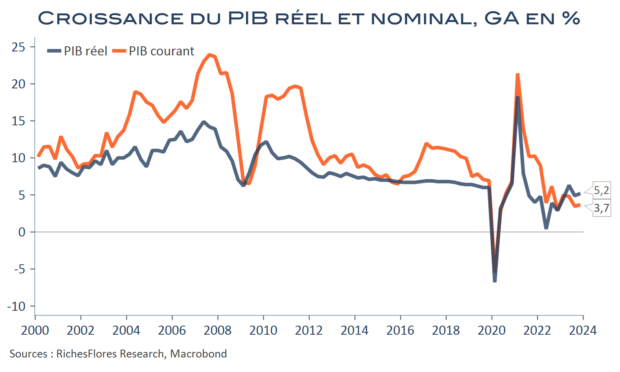

Conformément aux attentes officielles, la Chine a vu son PIB augmenter de 5,2 % en 2023, après 3 % en 2022. Avec une croissance trimestrielle de 1 %, des ventes automobiles sur un record historique et une croissance de la production légèrement supérieure aux attentes, la batterie de données de la nuit aurait pu passer inaperçue. Tel est loin d’être le cas. Les indices boursiers chinois ont tous chuté de plus de 2 % aujourd’hui, accélérant une tendance déjà particulièrement déprimée, en dépit des contraintes imposées par les régulateurs aux investisseurs institutionnels sur leurs ventes d’actions. La réplique sur les marchés mondiaux ne s’est pas fait attendre : les bourses européennes accélèrent leur repli, en même temps que les matières premières industrielles et les cours du pétrole. De fait, au-delà des apparences premières, le bilan de la situation chinoise laisse de moins en moins de place au doute : la deuxième économie mondiale est en déflation et le processus de désendettement entamé par les entreprises et imposé par la crise immobilière ne laisse guère augurer qu’elle en réchappe rapidement, dans un contexte démographique, par ailleurs, de plus en plus pesant, aggravé par les difficultés économiques du moment. Si le PIB réel a finalement été fidèle aux attentes, sa croissance nominale ne l’a, de toute évidence, pas été et l’histoire qu’elle nous livre est éminemment différente, pour la Chine comme pour le reste du monde.

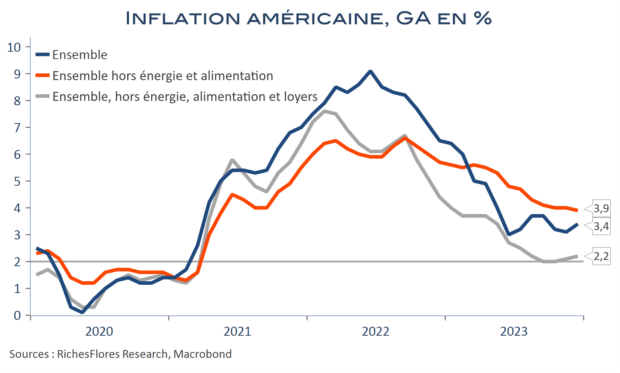

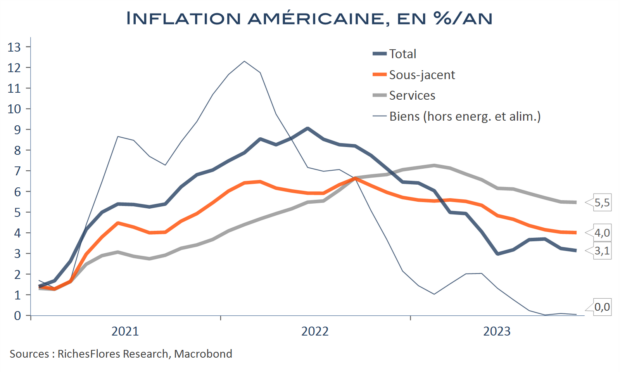

L’inflation reste trop élevée pour autoriser une baisse imminente des Fed Funds

En décembre 2023, l’inflation américaine a augmenté de trois dixièmes, à 3,4 %, pour finalement clôturer l’année avec un taux moyen de 4,1 %, après 8,0 % en 2022. Si, d’une année à l’autre, les progrès sont notables, l’accélération de décembre n’est pas bienvenue. Les anticipations implicites d’une première baisse des taux des Fed Funds dès le mois de mars, qui prévalaient encore hier sur les marchés, sont à l’évidence mises à mal par ce rapport et il faudrait peu pour que les anticipations de baisse des taux directeurs du premier semestre dans sa globalité soient plus drastiquement remises en cause. Contrairement aux attentes, l’inflation sous-jacente, montre en effet bien peu de progrès tandis que de leur côté, les effets négatifs de base en provenance de l’énergie s’estompent. Pour autant, à y regarder de plus près, les sources de déception sont peu pertinentes du point de vue cyclique. Sauf les prix des loyers, en légère accélération, ce sont surtout ceux des assurances santé et auto qui expliquent les mauvais résultats du mois de décembre. Rien de bien cyclique mais des tendances embarrassantes pour la FED tant que la croissance tient.

Le cercle vicieux allemand

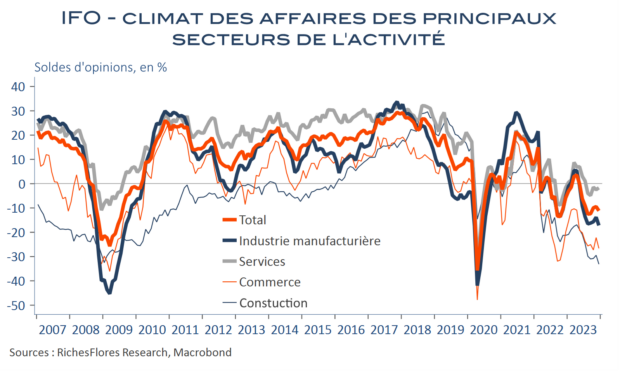

Avec la baisse de l’inflation et la baisse des taux d’intérêt, l’économie allemande pouvait espérer une année 2024 un peu meilleure que 2023. L’institut IFO, dans ses prévisions de jeudi dernier, tablait sur une hausse du PIB de 0,9 %. Notre propre scénario envisageait une croissance de 0,5 %, certes modeste, mais plus encourageante que la contraction de 0,3 % attendue pour cette année. Malgré tout, les éléments contrariants se multiplient.

- Après les PMI, les indicateurs IFO du climat des affaires se sont de nouveau repliés. L’indicateur composite est retombé de 87,8 à 86,5 points entre novembre et décembre, sous l’effet d’une dégradation dans l’industrie, la construction et le commerce, seuls les services se maintenant à peu près à flot, avec un solde d’opinions toutefois légèrement négatif. Avec des indicateurs d’ores et déjà très faibles, ces nouveaux replis mettent largement à mal les espoirs de reprise nés des statistiques des mois précédents.

- Dans un tel contexte, les développements budgétaires sont particulièrement malvenus. Le retour du « frein à l’endettement » imposé par la Cour de Karlsruhe a poussé le gouvernement à combler un trou de 17 milliards d’euros dans le budget 2024 par des hausses de taxes et des baisses de dépenses, auxquels s’ajoutent les coupes dans les fonds spéciaux hors budget. Il s’agit, au total, d’une perte équivalente à environ 1,5 % du PIB allemand, sur plusieurs années, particulièrement malvenue pour une économie allemande, déjà en très mauvaise posture.

Un mois pour rien pour l’inflation américaine… et sans doute pour la Fed

Pas vraiment de changement sur l’inflation américaine, en baisse d’un dixième, à 3,1 % en novembre, tandis que sa composante sous-jacente est restée stable à 4 %. Pas non plus de bouleversement parmi les principaux secteurs : la baisse mensuelle des prix de l’énergie et les faibles hausses dans l’alimentaire font reculer l’inflation totale, les biens restent à la limite de la déflation et les évolutions des prix des services demeurent contenues, sauf pour les services de transport.

Rien qui ne puisse inciter la Fed à remonter ses taux, mais, surtout, rien qui ne justifierait qu’elle avance son éventuel calendrier de baisse.

Chute de l’inflation : la BCE au pied du mur, un coup d’arrêt à l’envolée de l’euro

Contrairement aux attentes, la baisse de l’inflation ne semble pas terminée en zone euro. Cette dernière s’est à nouveau fortement repliée en novembre, de 0,5 point, à 2,4 %, un plus bas depuis juillet 2021, en même temps que sa composante sous-jacente passait de 4,2 % à 3,6 %. Contrairement aux mois précédents, les effets de base négatifs n’expliquent que partiellement ces mouvements. La hausse mensuelle des prix a très fortement ralenti, en effet, notamment pour ce qui concerne les composantes sous-jacentes.

Les facteurs de rebond ponctuel de l’inflation existent : les effets de base devraient lui faire regagner quelques dixièmes en décembre, la fin des boucliers tarifaires pourrait entraîner des hausses de prix énergétiques, etc… A contrario, le rattrapage post-covid, maintenant dépassé, les chances que l’inflation des services se normalise l’emportent, à la faveur de perspectives d’une décélération plus rapide que prévu de l’inflation sous-jacente, également tirée à la baisse par les prix des biens hors énergie. La BCE devra en tirer les conséquences au moment où, dans la balance des risques, les menaces sur la croissance supplantent de plus en plus celles sur l’inflation. Les marchés des changes en ont tiré les leçons, avec dès la publication des données allemandes d’hier, un coup d’arrêt à la hausse de l’euro-dollar.