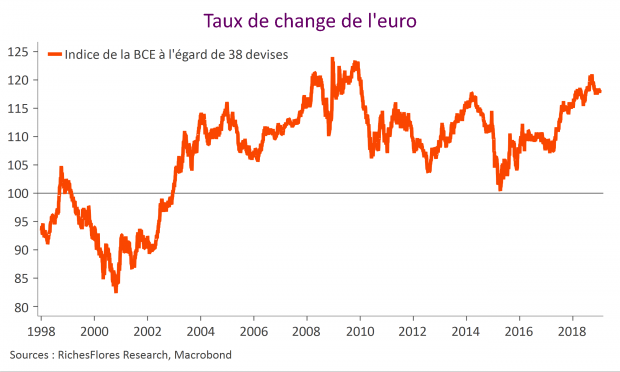

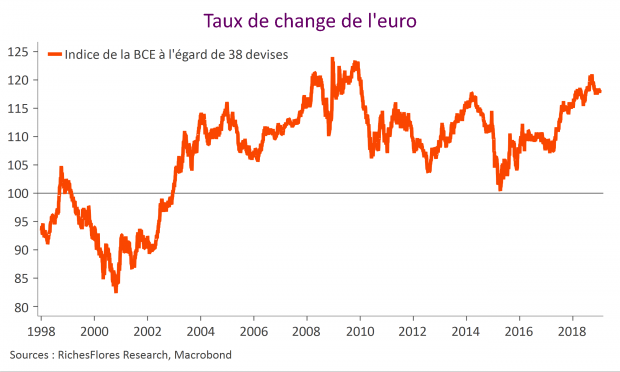

L’Europe, cette prison de moins en moins dorée dont seule la devise continue à tirer les bénéfices

Tétanisé a l’idée de lâcher le navire européen sans un accord susceptible de rendre supportable le coût de ce divorce, le Royaume-Uni semble en passe de rester amarré à l’UE. Par ailleurs, gouvernement italien et Commission européenne ont camouflé leurs désaccords, parvenant à maquiller des comptes qui, s’ils ne trompent personne, confirment un objectif partagé d’éviter une nouvelle crise aux conséquences improbables. Décidément se défaire de l’euro ou de l’Europe n’est pas aussi simple que les politiques le suggèrent ! D’ailleurs, selon le dernier baromètre sur le sujet, plus de deux européens de la zone euro sur trois plébisciteraient la monnaie unique.

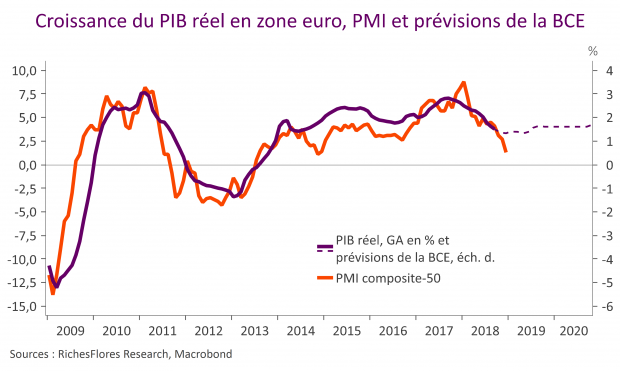

Le risque existentiel d’un euro mal-aimé a donc finalement cédé du terrain ces dernières semaines, au grand dam de la conjoncture de la zone euro qui, à un cheveu d’une nouvelle récession, risque en outre de subir les affres d’une devise ragaillardie. Alors, si, même sur ce point, l’euro dysfonctionne, une chose est sure, la monnaie unique a la vie dure et tant, qu’il en sera ainsi, bénéficiera de cette malencontreuse vertu de valeur refuge !

Lire la suite…