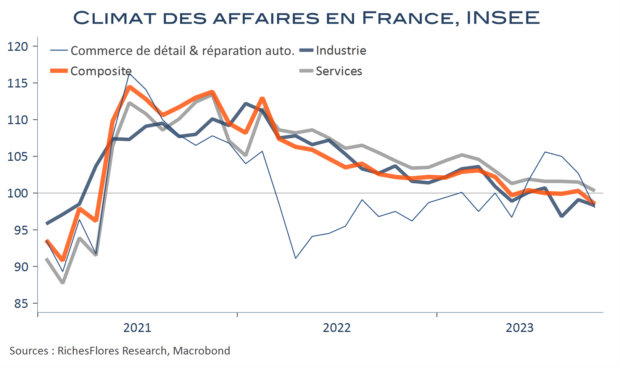

Pour la première fois depuis le début 2021, le climat des affaires en France est repassé, à 98, franchement sous sa moyenne de long terme. Toutes ses principales composantes se sont, par ailleurs, repliées en octobre: services, commerce de détail, bâtiment et industrie, généralement sous l’effet d’une dégradation sur le front des perspectives. Dans le détail, seuls quelques secteurs ont sauvé les meubles : l’information/communication pour les services, et l’aéronautique pour l’industrie.

Incontestablement, il s’agit d’un signal récessif sur l’économie française, comme elle n’en a plus connu depuis la période Covid. D’autant que l’enquête a été réalisée entre le 26 septembre et le 16 octobre, c’est-à-dire pour une bonne part avant la dégradation de la situation géopolitique, dont les conséquences ont peu de chances d’être positives sur le moral des entreprises et des ménages.

Archives par catégories : Pays/régions

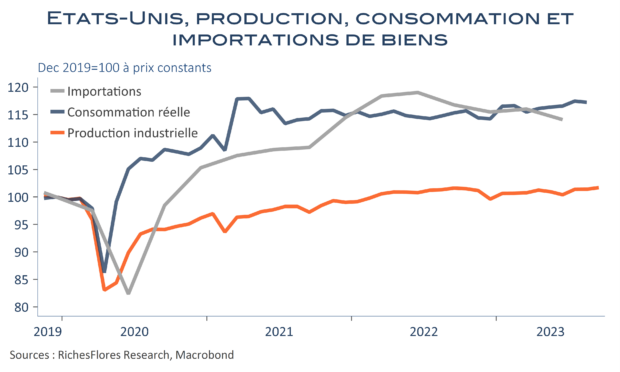

Mexique et Canada tirent profit du déficit d’offre américain

En septembre, la production industrielle américaine a progressé de 0,3 %, à raison de 0,4 % pour sa composante manufacturière. Dans le même temps, les ventes de détail nominales ont augmenté de 0,7 %, après 0,8 % au mois d’août. Sur l’ensemble du troisième trimestre, ces deux variables ont crû de respectivement 0,6 % et 1,6 % (0,7 % déflatées du CPI). Sur plus longue période, néanmoins, la production n’a progressé que de 1,7 % par rapport au début d’année 2020 tandis que les ventes hors stations essence ont augmenté de 35 %. Même en excluant les effets prix, les achats de biens des ménages ressortaient en hausse de plus de 17 % en août, par rapport à leur niveau d’avant crise. C’est donc par ses importations que l’économie américaine a trouvé de quoi satisfaire sa demande ; rien de bien original concernant les Etats-Unis si ce n’est que les principaux bénéficiaires se trouvent aujourd’hui à ses frontières nord et sud plutôt qu’en Chine.

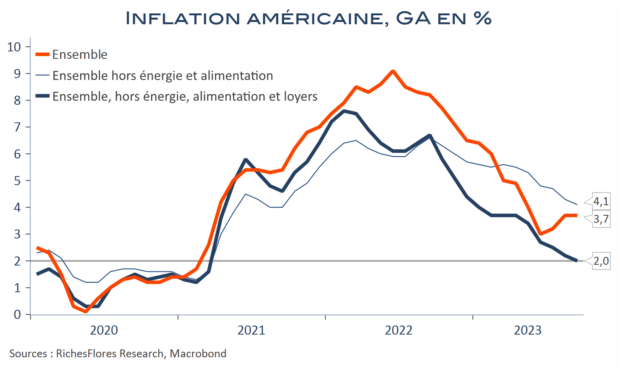

CPI américain : la question immobilière reste le sujet

En septembre, l’inflation américaine s’est stabilisée à 3,7 %, avec, cependant, quelques surprises : une moindre hausse mensuelle qu’escompté des prix de l’énergie mais, en revanche, un regain de tension du côté tertiaire, particulièrement des loyers. L’indice des prix des services est ainsi remonté de 0,6 % en septembre, sa plus forte hausse depuis février. Que cette déception n’ait pas empêché l’inflation sous-jacente de décélérer de deux dixièmes, à 4,1 %, grâce aux effets de base, importe peu dès lors que l’action de la FED n’a toujours pas suffi à refroidir le marché du logement, qui constitue, aujourd’hui, la principale source de résistance de l’inflation sous-jacente, retombée à 2 % hors loyers. La FED pourrait se satisfaire de ce bon résultat si les prix immobiliers étaient en repli. Or, ceux-ci ont plutôt eu tendance à se tendre ces derniers mois… Ça commence, de fait, à faire beaucoup après un rapport sur l’emploi plutôt contrariant. Malgré les déclarations plutôt colombe de plusieurs membres de la FED ces derniers jours, le rapport a, de fait, ravivé les craintes d’une nouvelle hausse des Fed Funds d’ici la fin de l’année.

L’inflation américaine ne remonte pas dramatiquement mais ne baisse plus

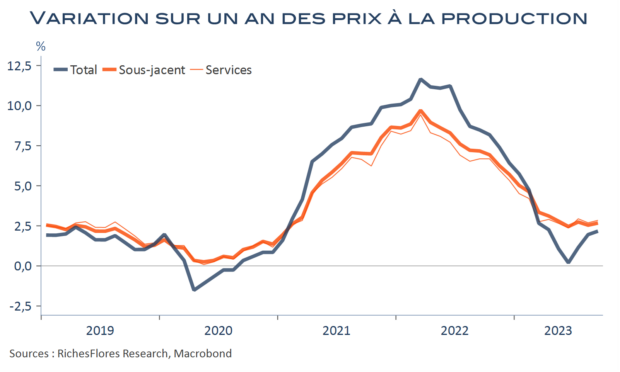

Retombée à 0,3 % en juin, la variation annuelle des prix à la production américains a, depuis, réaccéléré, à 2,2 % en septembre. Sa composante sous-jacente est, quant à elle, passée de 2,5 % à 2,7 % pour le mois écoulé. Voilà qui pourrait mal tomber alors que la Fed a, quant à elle, plutôt adouci son discours. Mary Daly, présidente de la Fed de San Francisco, a annoncé en fin de semaine dernière, par exemple, que la hausse des taux à long terme était synonyme de bonne transmission de la politique monétaire et rendait potentiellement superflue des hausses de taux directeurs supplémentaires.

Pourtant, et quand bien même les PPI totaux et sous-jacents ont accéléré, la hausse du premier est surtout due aux prix de l’énergie, ce qui n’a rien d’une surprise. Quant aux prix à la production hors énergie et alimentaire, leurs variations mensuelles sont restées contenues et ne constituent pas de menace particulière sur les perspectives d’inflation. A court terme, peu de raisons donc de s’inquiéter. Sauf que l’inflation ne reflue plus et qu’à ses niveaux présents, les chances qu’elle rebondisse en cas de résilience de la croissance s’en trouvent proportionnellement élevées… C’est bien le principal dilemme actuel de la FED et la raison des distorsions d’appréciations de ses membres.

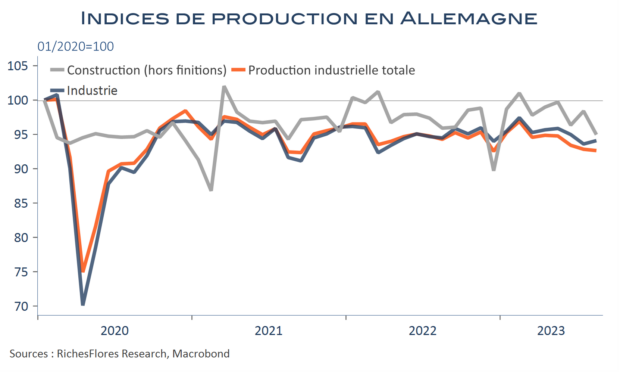

Peu de répit pour l’industrie allemande, encore moins pour la construction

La production industrielle allemande s’est repliée de 0,2 % en août, tandis que sa composante manufacturière a regagné 0,5 %, après deux baisses consécutives en juin/juillet. L’écart entre ces deux mesures provient de la forte contraction de la production dans la construction, de 2,4 %. Quoique celle-ci n’ait rien d’exceptionnel en elle-même, elle s’inscrit dans un contexte plus général, guère favorable au secteur immobilier.

Pour ce qui est de la seule production manufacturière, il est difficile d’extrapoler des tendances à partir d’un seul « bon » mois qui fait suite à deux très mauvais. L’automobile semble retrouver un tout petit peu de vigueur d’après certains indicateurs mais l’ensemble reste très insuffisant.

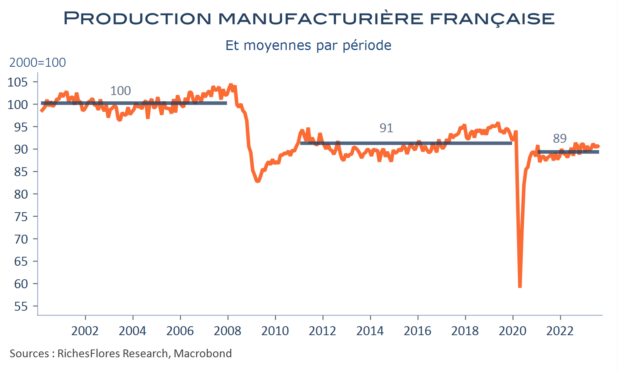

L’industrie française à la traine…l’espoir fait vivre

La production manufacturière française a reflué de 0,4 % en août, après une hausse de même ampleur en juillet. Encore a-t-elle été sauvée par la progression de 8,6 % des « autres matériels de transport », c’est-à-dire principalement de l’aéronautique. Ce secteur, qui est loin d’avoir retrouvé ses niveaux d’avant-crise, représente ainsi un potentiel soutien au rattrapage de l’industrie hexagonale. A part cela ? Pas grand-chose. Tous les autres domaines, à l’exception de l’habillement et de l’équipement domestique, ont reflué en août.

Un pas en avant, un pas en arrière, donc : la production manufacturière française stagne, en fait, à des niveaux inférieurs d’environ 2 % à ceux d’avant pandémie, et ce depuis la fin de la première vague de Covid. Conjoncturellement, ce retard peut s’expliquer par un environnement mondial peu propice à l’activité manufacturière, comme l’ont également montré les chiffres du commerce extérieur allemand de ce matin. Historiquement, cependant, le précédent de la crise de 2008, après laquelle la production française était restée durablement déprimée, laisse craindre un scénario un peu similaire. A ceci près que l’heure est à la réindustrialisation : croisons les doigts. Toutefois, même dans ce scénario, la perspective d’une véritable reprise industrielle reste très éloignée.

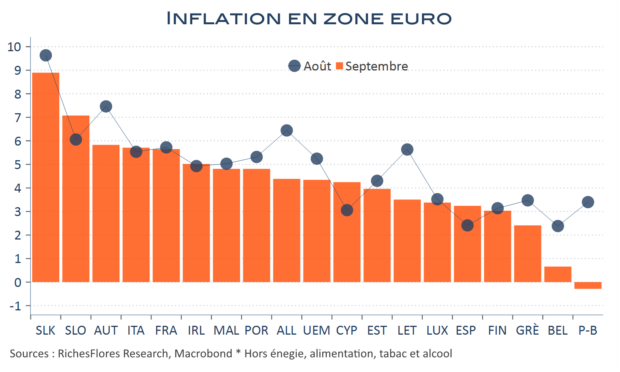

Reflux fort, mais disparate, de l’inflation en zone euro

Des données d’inflation en zone euro publiées aujourd’hui, il y deux principaux enseignements à tirer

– L’inflation a bel et bien reflué, de 5,2 % en août à 4,3 % en septembre, en raison d’effets de base importants sur l’énergie voire, dans certains cas, sur le sous-jacent, également en net recul, de 5,3 % à 4,5 %. Les résultats par pays sont, en revanche, très disparates selon les cas : l’inflation annuelle a chuté en territoire négatif aux Pays-Bas et est tombée à moins de 1 % en Belgique alors qu’elle campe au-dessus de 5 % en France, en Italie et dans plusieurs pays de l’Est.

– Le ralentissement pour l’ensemble de la zone euro a concerné tous les principaux secteurs, quand bien même les variations mensuelles dans les services sont restées élevées. Les pressions en provenance de la demande semblent, en effet, se répercuter essentiellement sur les prix des biens, nettement moins, pour l’instant, sur ceux des services.

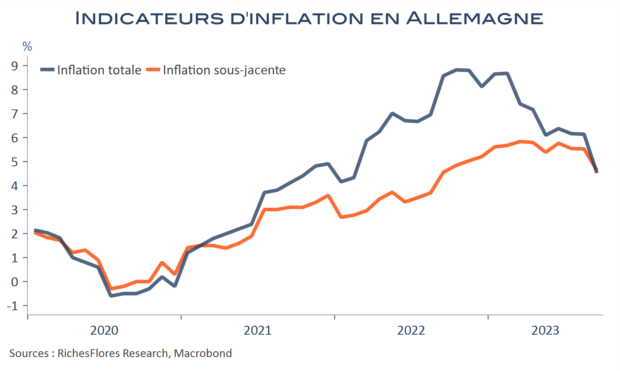

Merci les effets de base sur l’inflation et tant mieux si la BCE s’en satisfait

Compte tenu d’importants effets de base énergétiques, la baisse de l’inflation en zone euro est largement garantie pour le mois de septembre. Avant la publication des CPI pour l’ensemble de l’UEM demain, les données allemandes confirment cette prévision. A contrario, les chiffres espagnols, plus sensibles aux variations des prix énergétiques, réaccélèrent. Pour autant, l’inflation sous-jacente montre quelques légers signes d’apaisement dans les deux cas, ce qui devrait conforter la BCE dans son choix d’une stabilisation de ses taux directeurs, d’autant que les effets de base devraient rester importants au cours du mois à venir. Ces derniers pourraient ainsi faire refluer à eux seuls l’inflation d’ au moins un point et demi entre août et octobre.

Restent donc les effets à venir de la hausse actuelle des cours du pétrole, renchéris par la chute de l’euro, dont il est difficile de dire s’ils pourraient recréer une vague d’inflation sous-jacente ou tout l’inverse. En effet, la situation conjoncturelle n’est assurément pas la même aujourd’hui qu’il y a deux ans. Pour l’heure, même si les ménages sont plus inquiets sur l’inflation future, industriels et prestataires de services ne semblent pas enclins à augmenter, de nouveau, leurs prix.