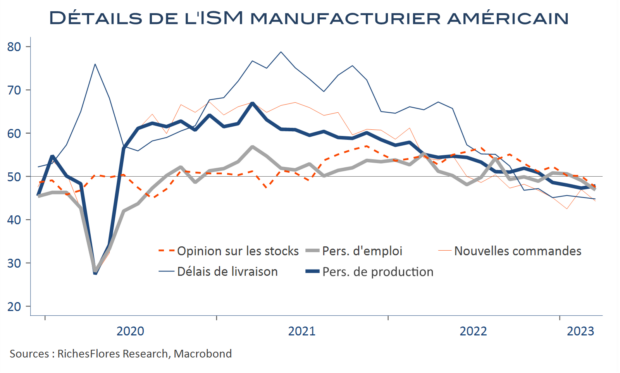

Nouveau recul des indices ISM manufacturiers américains, à 46,3 après 47,7 en mars, avec des composantes en territoire de contraction et en baisse, à l’exception des perspectives de production. Parmi les secteurs, seuls le pétrole et les machines ont pu atteindre le territoire d’expansion et il semble que l’automobile ait un peu moins le vent en poupe que ces derniers mois, malgré le soutien procuré par l’IRA.

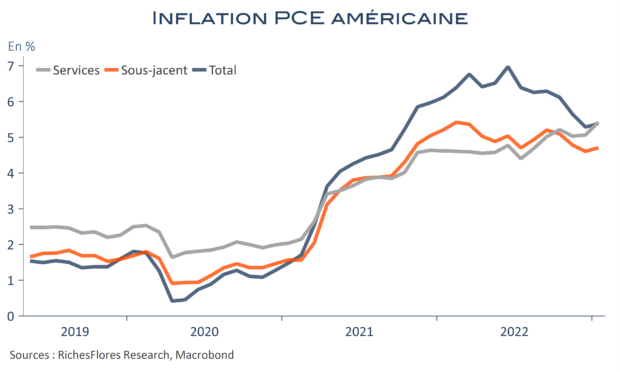

En temps normal, comme le rappelle le compte rendu qui accompagne cette publication, de tels niveaux seraient compatibles avec un recul du PIB de 0,9 % r.a . La balle est donc dans le camp des services, jusqu’à présent plutôt résistants, bien qu’incontestablement fragiles.