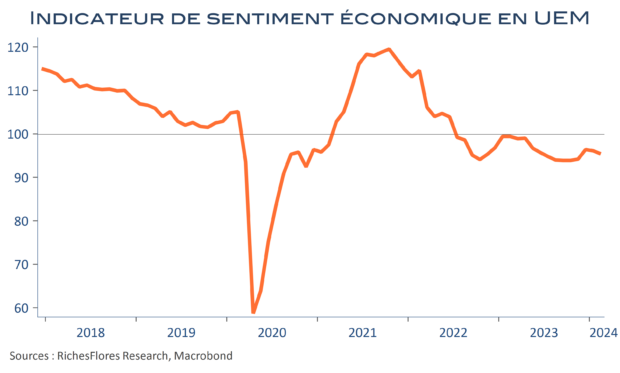

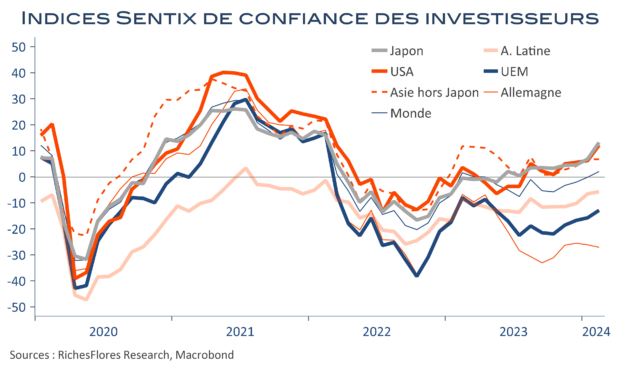

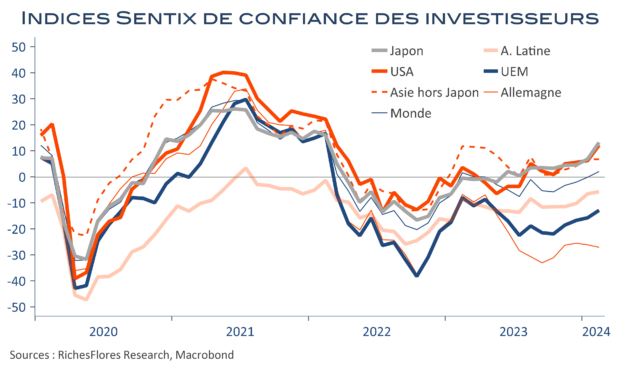

L’envolée des bourses depuis la mi-janvier finit par l’emporter sur le sentiment des investisseurs, malgré les déceptions macroéconomiques persistantes. Si les baromètres Sentix ne sont pas exceptionnellement vigoureux, ils sont progressivement mieux orientés, à l’exception près de l’Allemagne, ce qui n’a pas empêché le Dax de s’offrir une progression de plus de 3 % depuis le début de l’année. En tête de peloton, cependant, les Japonais ont vu leur confiance récompensée par une envolée de plus de 12 % du Nikkei, supérieure de 3 % à celle du Nasdaq ou de 7 % aux hausses du CAC et du Stoxx.

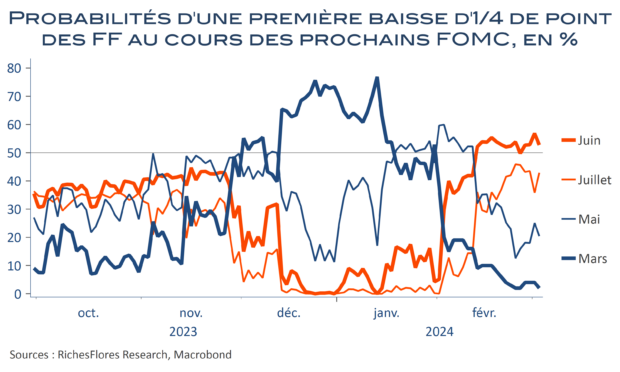

Alors que, Japon excepté, les taux d’intérêt ont partout poursuivi leur correction à la hausse, la saison de résultats meilleurs qu’attendus a permis de digérer le contrecoup du décalage dans le temps des anticipations de baisses des taux directeurs, tout en ouvrant la voie à un rattrapage sectoriel plus généralisé, de facto, plus favorable à un retour de la confiance et de l’appétit pour le risque.

A ce stade, peu d’éléments semblent, de fait, en mesure de venir perturber la tendance, en apparence, résolument haussière des marchés boursiers…

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre

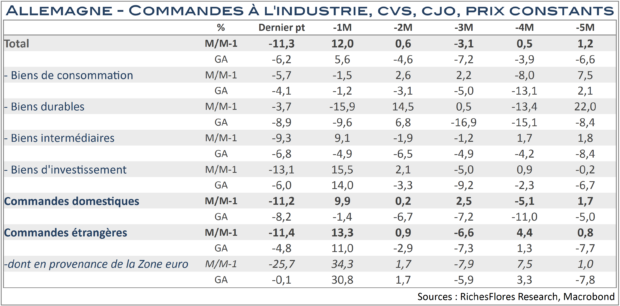

Il s’agit là d’une probable confirmation du caractère temporaire de la hausse des exportations du même mois de janvier, publiées hier. Ces dernières avaient augmenté de 6,3 % à prix courants, grâce, notamment, à la demande en provenance du vieux continent. Or, les commandes en provenance de la zone euro, après une hausse de 34 % en décembre, se sont, elles aussi, repliées de 26 %.

Il s’agit là d’une probable confirmation du caractère temporaire de la hausse des exportations du même mois de janvier, publiées hier. Ces dernières avaient augmenté de 6,3 % à prix courants, grâce, notamment, à la demande en provenance du vieux continent. Or, les commandes en provenance de la zone euro, après une hausse de 34 % en décembre, se sont, elles aussi, repliées de 26 %.