Les marchés pris à leur propre piège ? Après avoir poussé comme ils l’ont fait le bouchon de la reflation depuis la fin de l’année dernière, les voilà inquiets de voir le niveau des taux d’intérêt prendre le chemin de la normalisation malgré les conditions hyper-accommodantes des banques centrales. Il fallait avoir bien peu d’égards sur la perspicacité des marchés de taux pour penser qu’il puisse en être différemment. Jusqu’à présent absents du jeu de la politique économique, les gouvernements s’en mêlent aujourd’hui et, leur action combinée à celle des banques centrales, ça finit par faire beaucoup.

Promesses de politiques keynésiennes à vocation de verdissement schumpétérien sur tombereaux de liquidités des banques centrales, le cocktail s’est révélé détonnant sur les marchés de matières premières et de facto sur les anticipations d’inflation. L’ensemble, à première vue, vertueux après dix années de déflation latente, l’est beaucoup moins au regard du risque que représente une remontée des taux d’intérêt face au surendettement généralisé des agents et à des valorisations d’actifs financiers et immobiliers gonflées aux politiques quantitatives et de taux zéro depuis près de dix ans. Le réveil a pris un certain temps à se faire mais commence à se manifester sur les bourses, parmi lesquelles les valeurs technologiques dont la politique quantitative a fait l’essentiel de la surperformance de ces dix dernières années mais sans laquelle les lendemains boursiers pourraient être nettement plus incertains… Face à ce changement deux questions prédominent.

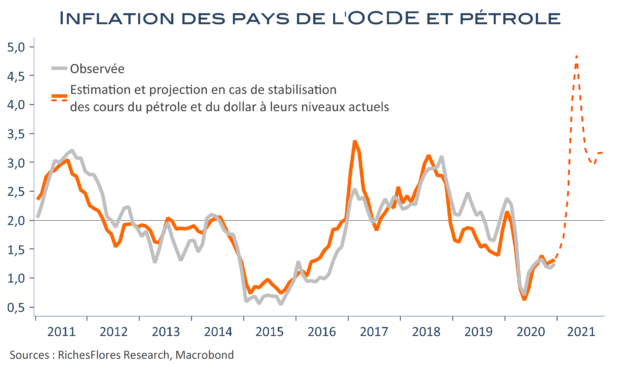

La première concerne la réalité du risque inflationniste, or force est de constater que celle-ci est encore très incertaine.

La seconde est relative à la menace que constituerait un changement des politiques des banques centrales sur les marchés financiers. Celle-ci semble particulièrement élevée.