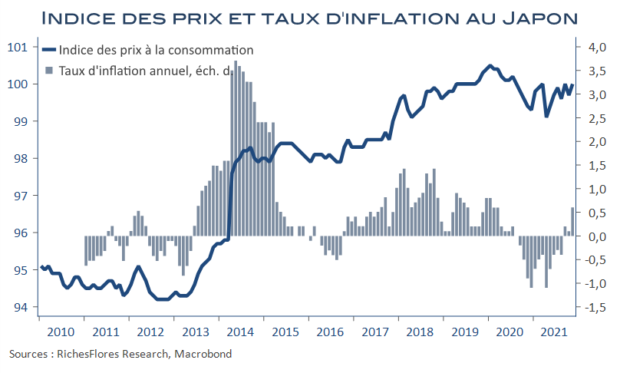

Sans surprise, malgré un mini vent de spéculation en fin de semaine dernière, la BoJ a décidé de maintenir sa politique monétaire inchangée : taux négatifs, programmes d’achats d’actifs et contrôle de la courbe des taux resteront de mise malgré une légère révision à la hausse de sa projection d’inflation pour l’année fiscale 2022… de 0,9 % à 1,1 % ! Si l’appréciation des risques sur l’inflation a évolué, ces derniers étant jugés équilibrés plutôt qu’orientés à la baisse, sur fond de conditions économiques plus favorables, les erreurs passées semblent porter leur fruit. Quand bien même la politique de la BoJ de ces dernières années est, à bien des égards, critiquable, cette décision a le mérite de la cohérence, avec une inflation annuelle de 0,6 % seulement en novembre et un niveau de l’indice des prix encore inférieur de 0,5 % à son point haut de janvier 2020. Le yen, en repli après cette annonce, ne fait pour l’instant que corriger la remontée des derniers jours de la semaine dernière et ne semble pas voué à une dépréciation d’envergure, quand la probabilité qu’il renoue avec les plus bas récents de 116 JPY pour un dollar, semble avant tout dépendre de l’évolution des anticipations sur la FED.