La menace d’un arrêt des achats d’actifs et de remontées des taux d’intérêt de la BCE est finalement passée à exécution cette semaine avec une communication de Mme Lagarde nettement plus agressive que jusqu’alors sur ses intentions en matière de lutte contre l’inflation. La hausse des taux ne s’arrêterait pas à zéro pourcent mais pourrait aller nettement plus haut et plus vite qu’anticipé, dès septembre si les perspectives d’inflation continuent à se détériorer, ce qui est à peu près certain d’ici là.

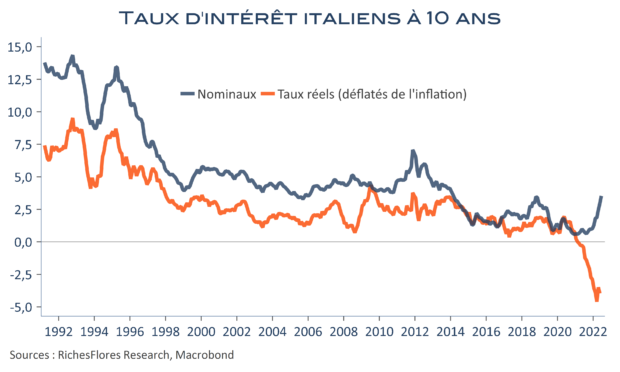

Au-delà de l’impact immédiat de ce changement de braquet sur les taux futurs allemands, c’est par le creusement des écarts de taux entre les pays dits « périphériques » et l’Allemagne que les marchés y ont répondu. La dette italienne en ligne de mire depuis plusieurs semaines déjà a, ainsi ,vu son rendement à 10 ans s’envoler jusqu’à 3,75 %, plus de 230 points de base au-dessus de celui du Bund de même échéance, à deux doigts de la région des 250 pb généralement considérés comme seuil de crise. Réminiscence d’un passé pas si lointain, le taux de change de l’euro s’est également effrité contrairement à ce qu’il aurait dû faire vu de la remontée des taux allemands.

Les marchés semblent donc bel et bien avoir commencé à se positionner dans la perspective d’une nouvelle crise qui aurait comme point de départ le caractère insoutenable de la remontée des taux pour les pays les plus endettés de la région. Il y a pourtant une différence de taille avec le passé qui tient, précisément, au retour de l’inflation…