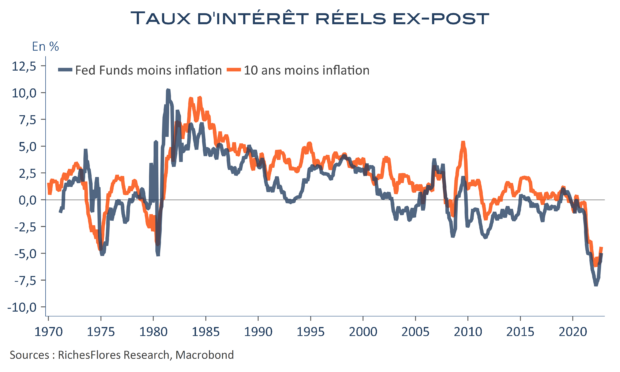

Toute la communication du président de la FED est dans ce titre, inspiré de sa conférence de presse. Malgré une nouvelle hausse de ¾ de points des Fed Funds, à 4 %, la FED n’envisage pas de pause, quant au ralentissement du rythme de hausse de ses taux, oui, il y aura un moment où cette question se posera mais il est trop tôt et ce moment-là ne signifiera pas forcément un arrêt du processus. En l’occurrence, les récents développements inflationnistes incitent plutôt la FED à considérer que le point final de la hausse de ses taux directeurs sera plus élevé qu’envisagé en septembre. En d’autres termes, J. Powell préannonce une révision des « Dot Plots » lors du FOMC de décembre sans sembler avoir d’idée prédéterminée sur le degré de changement à venir ni sur la capacité de la FED à correctement anticiper jusqu’où elle devra, in fine, aller. Une chose est claire néanmoins, la FED dit vouloir retrouver une neutralité des taux réels sur l’ensemble de la courbe. L’inertie des taux longs que J. Powell explique par les anticipations erronées des marchés sur sa politique à venir est, dès lors, perçue comme contrariante, jouant comme un frein à la diffusion de sa politique monétaire aux conditions de crédits des agents économiques qui se financent à moyen et long terme. Face à cette réalité, la FED pourrait être amenée à considérer deux options : (1)Modifier substantiellement ses projections afin de créer un choc suffisant à la hausse des taux de moyen et long terme. (2) Accroître le programme de réduction de son bilan.