Le gouvernement s’agite, les investisseurs s’interrogent, les médias sont sur le qui-vive : que se passerait-il si la notation de la dette française venait à être abaissée, ce vendredi 26 avril par les deux agences Fitch et Moody’s qui donneront leur verdict en fin de journée ? L’hypothèse est, on s’en doute, relativement élevée, à en juger par le niveau d’une dette publique qui ne cesse d’enfler, les difficultés du gouvernement à tenir ses engagements ou à rassurer sur la trajectoire future des finances publiques et le peu de résultats, malgré tout, obtenus en matière économique et sociale.

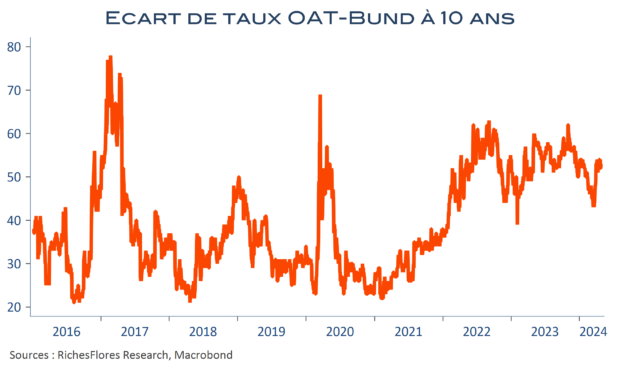

La sanction est toujours amère, comparable à celle que pourrait recevoir un mauvais élève par une autorité supérieure. Elle est, surtout, susceptible de réduire la capacité future d’un Etat à se financer à des conditions soutenables, voire, dans des cas extrêmes, de limiter sa capacité à mettre en pratique ses choix politiques ou à préserver sa souveraineté, ainsi que l’ont douloureusement rappelé les épisodes des crises souveraines d’il y a une dizaine d’année. De tels effets n’ont toutefois rien de systématiques. La dernière sanction infligée par Fitch à la France en mai 2023 (de AA à AA-) n’a guère eu d’impact notable sur les taux d’intérêt de l’Etat français, dans un contexte, en l’occurrence, beaucoup plus significativement bouleversé par le retour de l’inflation.

Le fait est que la sensibilité des conditions de financement d’un Etat par rapport à ses pairs à l’évolution de sa notation souveraine est assez instable, fonction, tout à la fois de sa note absolue, mais également de critères exogènes, liés à la liquidité, l’épargne ou encore l’appétit pour le risque des épargnants. Enfin, la compréhension qu’ont les investisseurs de l’origine et de l’utilité des déficits et, simultanément, la confiance qu’ils accordent à un gouvernement dans sa capacité à mener à bien des réformes nécessaires à l’entretien de sa solvabilité dans le temps, sont également déterminantes.

C’est, à nos yeux, sur ces deux derniers points que l’Etat français est le plus fragilisé. Or, si cette conclusion est la bonne, c’est peut-être les résultats des élections européennes du 9 juin qu’il faudra surveiller de près pour jauger du risque effectif sur les conditions de financement de la dette française, davantage que celui de la notation de deux agences d’influence, somme toute, relativement limitée, lesquelles pourraient, d’ailleurs, trouver de bonnes raisons de ne pas abaisser la note de l’Etat français aujourd’hui…