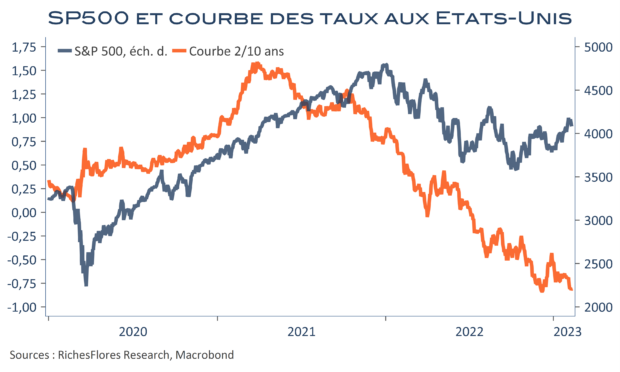

L’effondrement accéléré des courbes de taux d’intérêt après la communication des banques centrales de la semaine dernière sème la zizanie sur les marchés. Puissant signal de récession, rarement démenti, surtout avec une telle ampleur, comment cette configuration peut-elle être compatible avec le regain, à certains égards, fulgurant d’appétit pour le risque simultanément observé sur les marchés ces derniers jours ? Les banques centrales ont manifestement raté quelque chose dans leur communication pour provoquer de telles distorsions. En effet, les pans les plus à risques des marchés semblent n’avoir retenu que leur relative confiance dans la perspective d’une maitrise de l’inflation et d’une réduction simultanée des risques sur l’activité. A l’inverse, les marchés de taux « sans risque » semblent n’avoir retenu que leurs propos sur la poursuite nécessaire d’un resserrement monétaire inachevé et le maintien de conditions monétaires durablement restrictives dont le résultat serait forcément récessif. Résultat, les bourses et les marchés du crédit flambent tandis que les courbes de taux d’intérêt sonnent le glas de la croissance. Cela rappelle, de loin, la période 2004-2005, lorsque le président de la FED de l’époque A. Greenspan pointait du doigt l’énigme (Conendrum) d’une inertie anormale des taux longs à la remontée des taux directeurs qu’il orchestrait. Le fait est que l’efficacité du resserrement monétaire en était largement diluée et que la FED a dû aller beaucoup plus loin dans ses hausses de taux pour contrer une inflation jugée menaçante, à 4,5 % à son plus haut de septembre 2005… On connaît la suite, et, quand bien même, l’environnement de l’époque n’avait pas grand-chose de comparable avec l’actuel, on est tenté d’y voir quelques similitudes… Alors, que penser ?