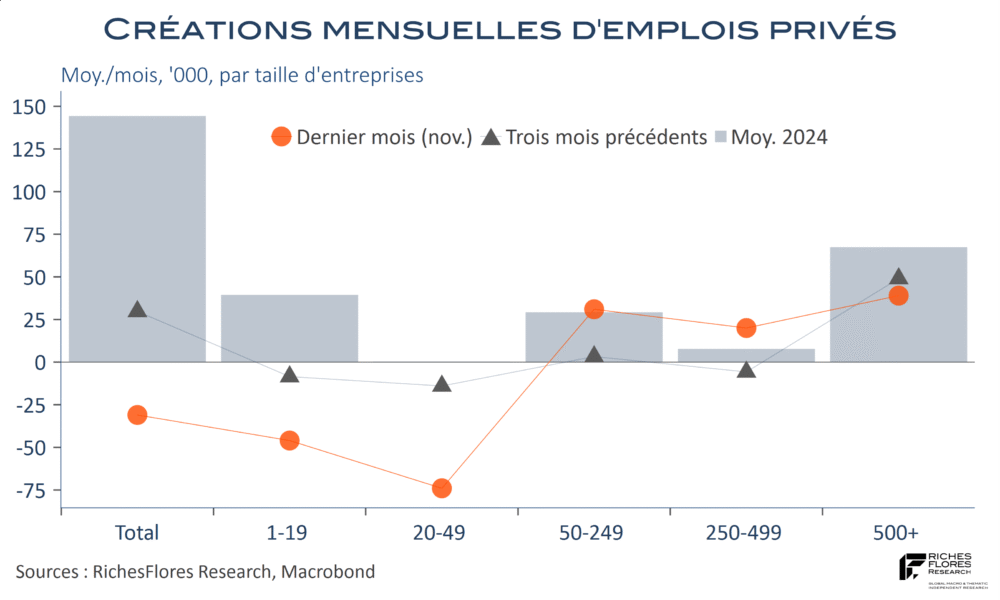

Les données de l’ADP du mois de novembre sont, incontestablement, mauvaises, avec 32K destructions de postes concentrées dans les petites entreprises, dont tout donne à penser qu’elles décrochent ou, du moins, que le shutdown leur a fait beaucoup de mal. Encore une fois, les postes créés le sont pour l’essentiel dans les entreprises de plus de 500 salariés, même si ce mois-ci les établissements de plus de 50 salariés ont été plus actifs que le précédent. L’aggravation de la situation des PME n’est pas de nature à rassurer les membres de la Fed, laquelle voit potentiellement, avec de telles tendances, son carquois se remplir de flèches.