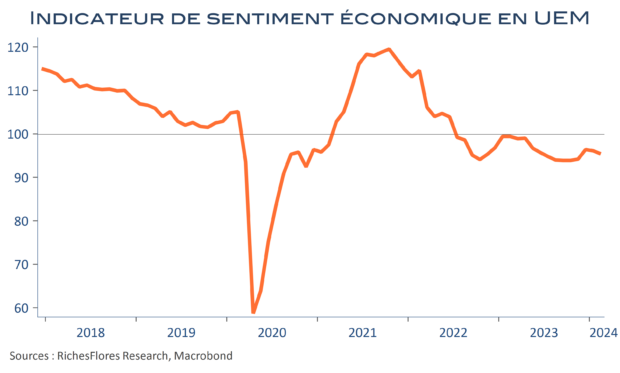

Exceptés les PMI, qui ont connu une plus grande amplitude de variations, les indicateurs de climat des affaires et de confiance des ménages en zone euro évoluent peu et restent passablement dégradés. En février, l’indicateur de sentiment économique de l’UEM a reperdu sept dixièmes, à 95,4, peu éloigné de sa moyenne du second semestre de l’année dernière et nettement inférieur à celle du premier semestre.

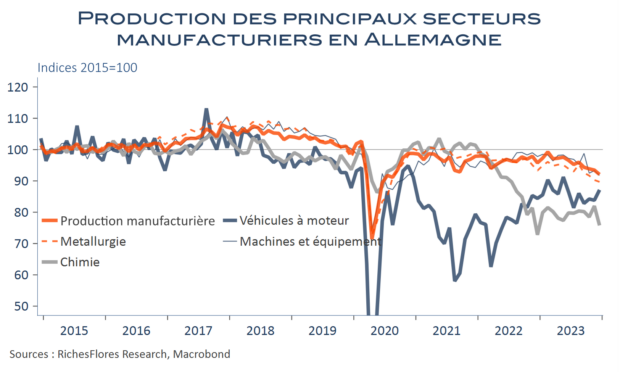

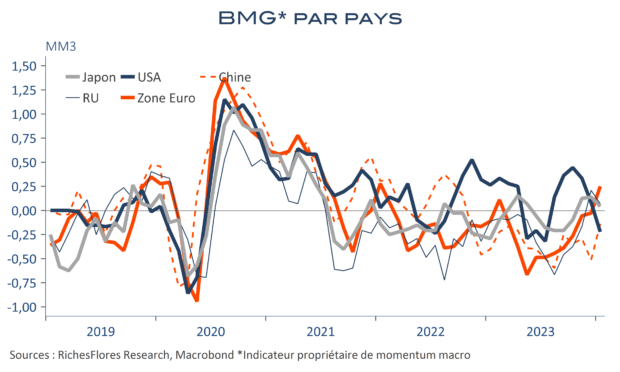

Au-delà des indicateurs composites, les secteurs sur lesquels reposerait un éventuel rebond sont toujours aux abonnés absents : l’industrie et la demande extérieure en Allemagne, les services et la consommation intérieure en France.

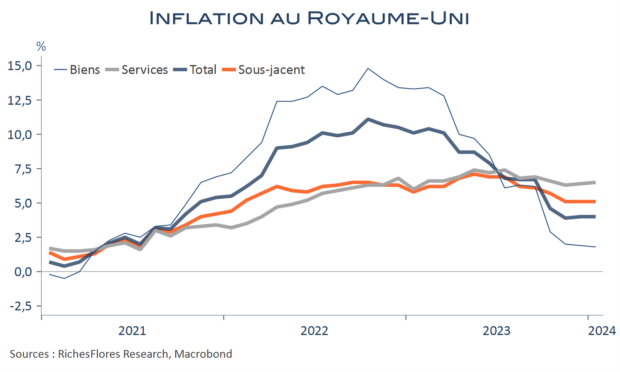

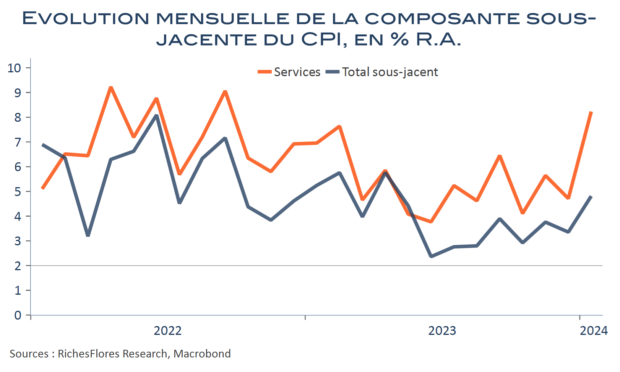

Du côté de l’inflation, l’interprétation est plus fragile mais les retours de seules enquêtes accréditent bel et bien le scénario d’un reflux des tensions.

Ces éléments devraient finir par rassurer la BCE et l’inciter à adapter, graduellement, sa communication. C’est dans ce contexte qu’il faut replacer le timide satisfecit de C. Lagarde sur les évolutions des salaires.