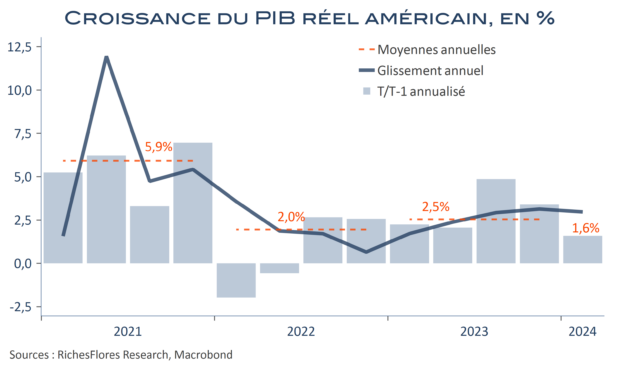

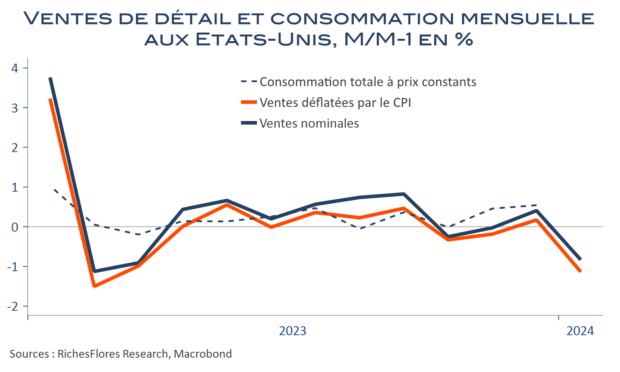

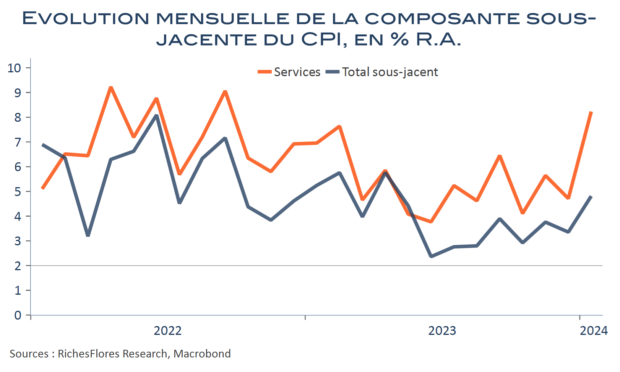

A 1,6 % en rythme annualisé, la croissance du PIB américain du premier trimestre ressort moitié moindre qu’à la fin de l’année dernière, inférieure d’un point environ aux attentes. Cela aurait pu être une bonne nouvelle pour les marchés, si ne s’y était pas greffée une première estimation des prix sous-jacents à la consommation (PCE) nettement supérieure aux attentes, en hausse de 3,7 % r. a., très au-delà de l’acquis connu jusqu’au mois de février qui ne dépasse pas 3,1 %. Toutes choses égales par ailleurs, les données mensuelles du PCE attendues demain devraient, donc, ressortir en hausse de 0,4 %-0,5 % au lieu des 0,3 % anticipé par le consensus…

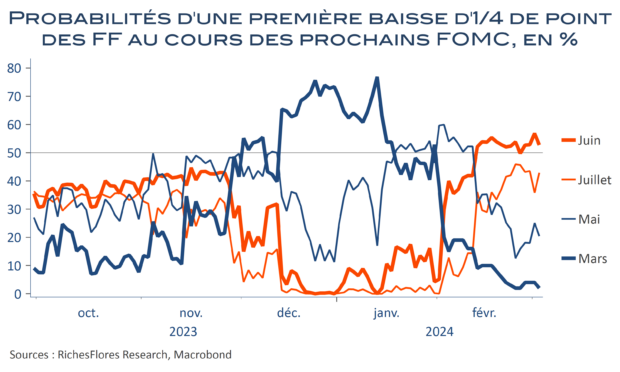

Triple mauvaise nouvelle donc à laquelle le 10 ans américain répond par une nouvelle jambe de hausse à 4,73 % et les indices américains par des chutes de 1,5 % à 2 %. Bref, le tableau de la conjoncture américaine prend de plus en plus les couleurs de la stagflation ; scénario le pire pour la Fed, comme pour les marchés. Entre la politique hyper expansionniste de J. Biden et l’espoir de baisse des taux, il y a décidément incompatibilité grandissante.