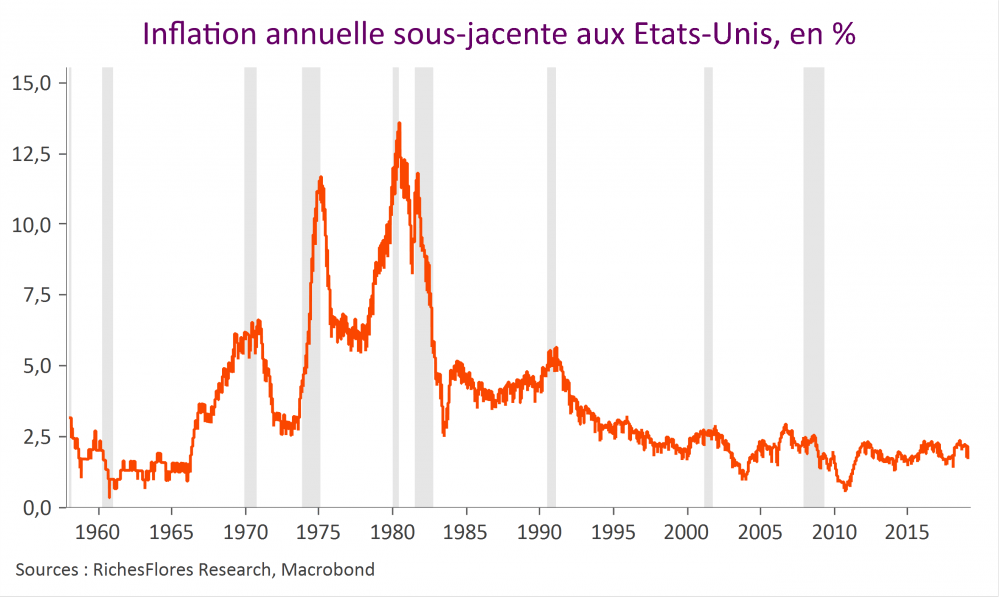

Des générations d’économistes ont planché sur l’origine des mécanismes cycliques des économies développées depuis la seconde guerre mondiale, en espérant trouver la recette miracle qui supprimerait l’instabilité récurrente que créaient les épisodes réguliers de récessions, sources de destruction de valeur, de pertes de revenus et de hausse du chômage. Pour les pionniers en la matière, cette cyclicité trouvait ses principales origines dans le cycle naturel de l’investissement industriel, de sorte qu’à la fin des années quatre-vingt, un courant de pensée a cru voir dans l’essor des activités de services un développement structurellement favorable à l’atténuation des cycles et, ainsi, à une plus grande stabilité économique. Jetée aux orties après la récession américaine de 1991, la première à avoir entrainé les services dans son sillage, cette théorie a laissé place à une autre analyse qui donnait à l’inflation la plus grande responsabilité dans l’existence des cycles de taux d’intérêt et, par là-même, à ceux de l’ensemble de la vie économique.

Étouffer l’inflation, éliminerait la première source d’instabilité économique pour le plus grand bénéfice de tous. La règle de Taylor, qui présida à l’action des politiques monétaires entre le milieu des années quatre-vingt-dix et 2010, voyait dans le degré d’utilisation des ressources le principal facteur d’inflation cyclique. Dès lors, en contraignant, par le jeu des taux d’intérêt, la croissance à son potentiel, les banques centrales juguleraient l’inflation et les cycles qui y sont rattachés…

De fait, l’inflation n’est plus et les cycles non plus ! Quant aux banques centrales elles semblent bien démunies pour les faire revenir. Il a fallu en arriver là pour comprendre à quel point leur influence a été surestimée ces trente dernières années.