Novembre 2023 restera-t-il le mois d’une exceptionnelle progression des marchés souverains, début d’un reflux durable des taux d’intérêt que peu auront vu venir ? Ou se pourrait-il, à l’inverse, qu’il s’agisse d’une fausse alerte, que les taux des emprunts d’Etat récupèrent d’ici peu l’essentiel du chemin perdu, voire davantage, et pour quelles raisons, au moment où tous les voyants en faveur d’un assouplissement monétaire d’ampleur aux États-Unis et en zone euro sont au vert ? Ce n’est rien de dire que le contexte actuel questionne.

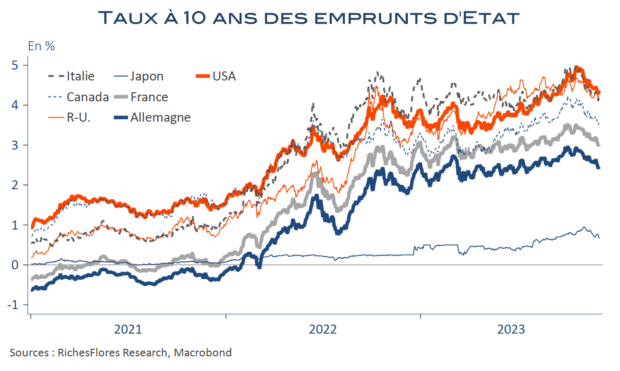

Alors que les banques centrales avaient fini par convaincre du maintien de conditions monétaires durablement restrictives face à un environnement structurellement plus inflationniste, la volte-face de ces dernières semaines a pris de court les investisseurs. Depuis leur point haut du 19 octobre, quand simultanément J. Powell et les ISM ont conforté l’idée d’un arrêt des hausses des Fed Funds, les rendements à 10 ans des T-Notes et des Bund ont respectivement perdu jusqu’à 70 et 50 points de base. Le mouvement est-il trop rapide, et dès lors soumis à correction, ou peut-il signifier l’amorce d’une tendance de fond qui verrait les taux longs effacer davantage du chemin parcouru ces deux dernières années ? Si quelques analystes s’affrontent avec conviction, la grande majorité hésite, face à trois principales incertitudes :

• Le risque de récession et de regain de pressions déflationnistes associées, susceptible de faire effectivement refluer le niveau des taux dans des proportions, encore récemment, non imaginées.

• Celui, au contraire, que l’activité redémarre plus vite que prévu grâce au repli des taux longs, à l’instar de ce qui s’était produit aux lendemains de la crise bancaire du printemps, que les banques centrales pourraient être tentées de prévenir en accélérant la réduction de leur bilan pour contrer la baisse des taux.

• Celui, enfin, que les primes de termes n’aient fait qu’une petite partie du chemin qu’elles devraient accomplir dans le contexte en présence, notamment marqué par un grand dérapage des finances publiques.

Des réponses à ces questions dépendent pour une très large part les perspectives 2024, des bourses et au-delà. Pas sûr que nous puissions les apporter à ce stade. Dit autrement, mieux vaut se garder d’aller trop vite en besogne et de prendre des paris sur un avenir encore très incertain.