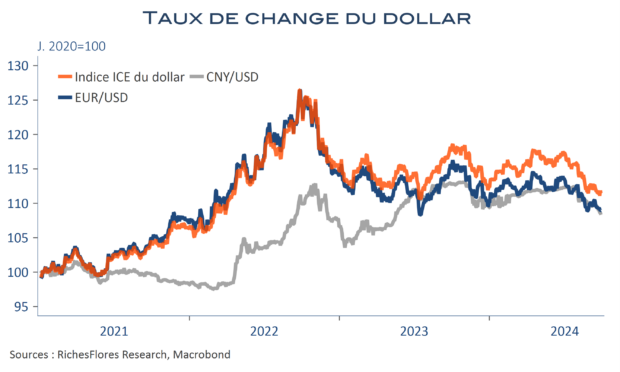

L’intention n’était peut-être pas celle-là mais le résultat n’en est pas moins là. Le changement de braquet de la politique monétaire américaine a ouvert le bal à ce qui s’apparente à une guerre monétaire, dans laquelle la Chine s’est engouffrée avec fracas cette semaine et sera vraisemblablement suivie, qu’ils le veuillent ou non, par bon nombre d’autres pays. Preuve s’il en est que le dollar n’est pas encore détrôné, les risques assortis aux promesses de baisses très consistantes des taux de la Fed ont fait sortir les Chinois de leurs gonds cette semaine, avec, à leur tour, un plan de soutien monétaire inédit. Prioritairement orientés en direction de l’immobilier, les dispositifs annoncés n’en sont pas moins un moyen de prévenir une appréciation additionnelle du taux de change du yuan, dont la hausse est particulièrement malvenue pour les entreprises chinoises en proie à la plus forte baisse annuelle de leurs profits depuis avril 2023 en août.

La Banque Nationale Suisse a, de son côté, été plus explicite, mettant clairement en avant la motivation du haut niveau du taux de change du franc suisse contre l’euro, derrière sa décision d’abaisser d’un quart de point ses taux directeurs à 1 % ce jeudi en cachant, à peine, la menace d’interventions sur les marchés des changes en cas de réponse insuffisante à sa décision. Le franc suisse avait rejoint ces derniers jours ses niveaux records contre l’euro, brièvement atteints lors de la panique début août.

Au rythme où vont les choses, difficile d’imaginer que la BCE se contente d’observer ces mouvements sans entrer dans la danse. Si le taux de change de l’euro contre dollar est encore relativement faible par rapport à son histoire, sa hausse récente n’est, à l’évidence, pas des mieux venues face à la conjoncture en présence et dès lors que la question inflationniste perd en influence. Le taux de change effectif de l’euro au sens large, flirte, en effet, avec ses records et, qu’elle le veuille ou non, la BCE pourra difficilement rester à l’écart de ce qui se joue aujourd’hui à l’échelle internationale. Les indicateurs le plus récents d’inflation devraient lui faciliter la tâche, avec la confirmation ce matin d’une nette décrue de l’inflation au mois de septembre d’après les données françaises et espagnoles. Bonne nouvelle, s’il en est, la BCE devrait pouvoir procéder à une nouvelle baisse de ses taux directeurs en octobre.

Sauf que dans une bataille, il y a forcément des gagnants et des perdants et des risques de pousser le bouchon trop loin. Le yen ne pourra pas absorber seul les conséquences de ce qui se joue sur les autres grandes devises. Gare aux turbulences et aux réponses inopinées des banques centrales sur fond de risque accru de trop forte expansion des liquidités.

Chine-Etats-Unis, la bataille monétaire fait rage, l’Europe ne restera pas spectatrice

You need to be logged in to view the rest of the content. Veuillez Log In. Not a Member? Nous Rejoindre