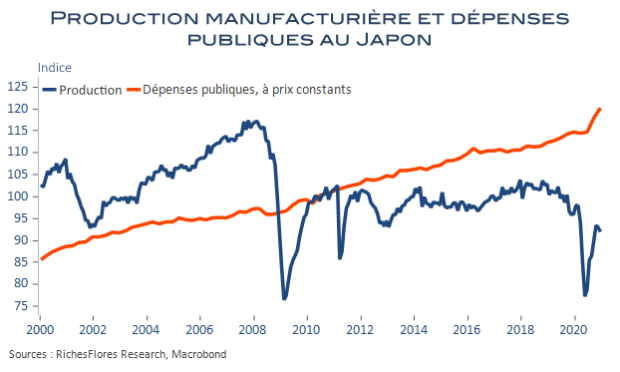

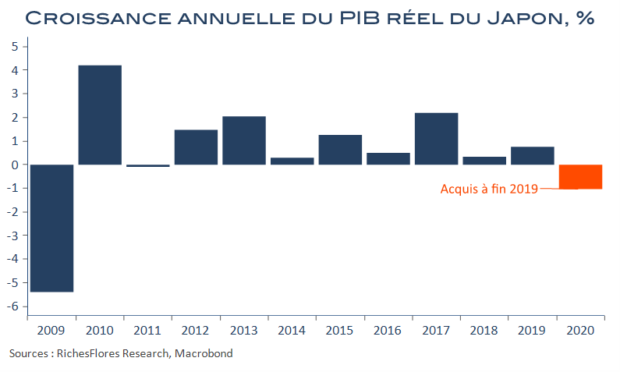

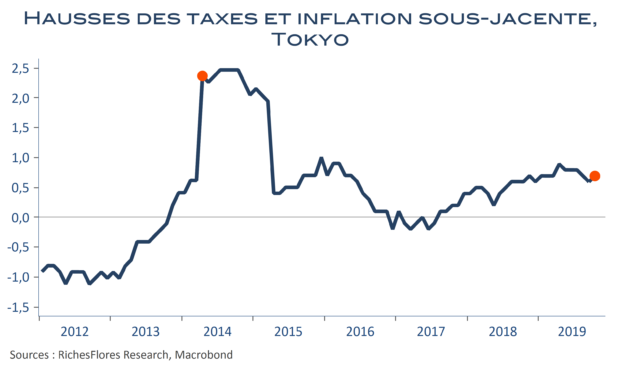

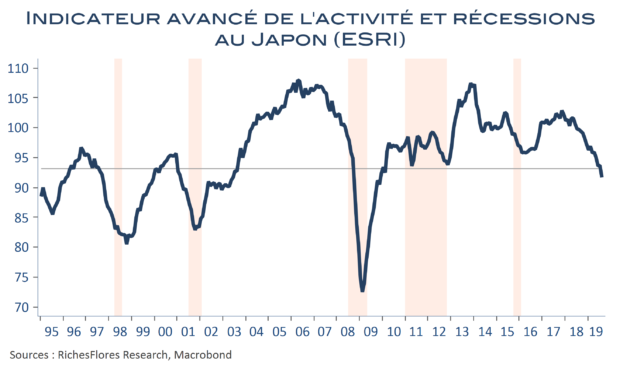

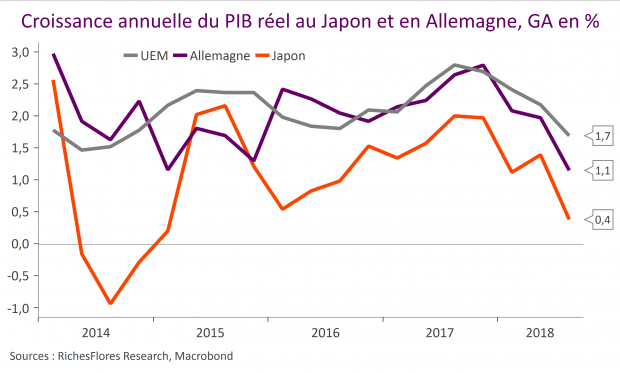

Après le choc de la TVA d’octobre 2019 et celui de la crise sanitaire, la fin d’année dernière a été plutôt satisfaisante pour l’économie japonaise, avec une hausse de 3 % de son PIB réel au dernier trimestre, selon les premières estimations, et une contribution positive de l’ensemble de ses composantes. Forte d’un acquis de 2,6 %, l’économie pourrait enregistrer son plus fort taux de croissance depuis 2010 cette année mais il lui faudra faire deux fois mieux pour combler les pertes de 2020. Le pari n’est pas inaccessible malgré un début d’année en demie teinte. Voilà qui risque cependant de ne pas changer grand-chose au déclin structurel du pays et à ses besoins de soutien permanents de la part de l’État et de la BoJ. Nul ne sait plus dire comment ce jeu-là se terminera. L’indice Nikkei déjà au-delà de 30 000 points est à son plus haut niveau depuis mai 1990, à quelques mois seulement de son record historique de janvier de la même année, avant que le vent ne tourne. Les chances d’aller tester ce niveau, pour voir, sont assurément élevées aujourd’hui tandis que la Banque centrale commence à prendre peur… La Rochefoucauld ne disait-il pas « qui vit sans folie n’est pas si sage qu’il croit » ? On ne pourra pas dire que le pays n’aura pas tenté !