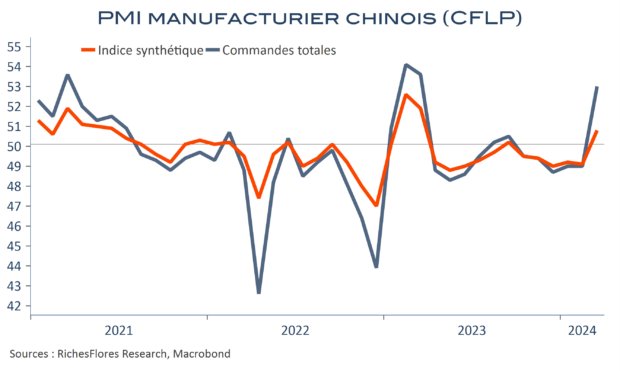

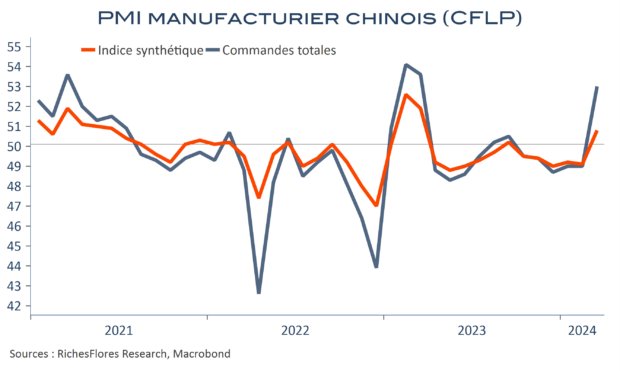

Si l’espoir d’un retour de la Chine sur la scène économique internationale a longtemps nourri celui des entreprises et des marchés jusqu’à l’année dernière, ni le moment ni la manière dont celui-ci s’effectue ne semblent, finalement, les bienvenus.

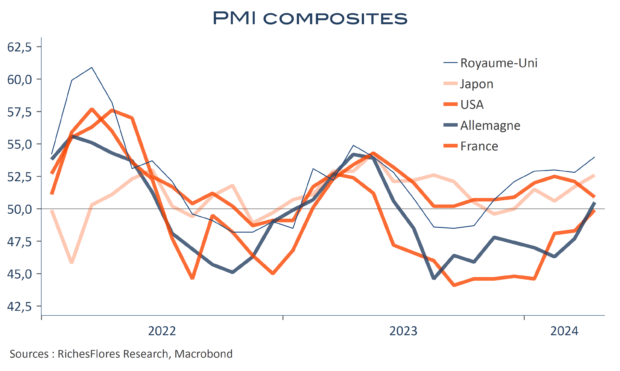

· Alors que les tensions se multiplient sur les marchés de matières premières dans la perspective d’une détente monétaire et sur fond de crispations géopolitiques de plus en plus menaçantes, la bonne surprise qu’aurait pu constituer un rebond du PMI chinois il y a quelques mois, n’a guère été du goût des marchés cette semaine. La nouvelle a illico renchéri les cours des matières premières et, partant, le niveau des taux d’intérêt futurs, mettant un peu plus en porte-à-faux les perspectives de baisse des taux.

· Par ailleurs, si l’activité manufacturière et exportatrice chinoise donne des signes de récupération, il semble de plus en plus illusoire d’en espérer un appel d’air pour le reste du monde développé. La demande domestique, dont pourraient éventuellement profiter les entreprises occidentales, reste plombée, et le marché de plus en plus accaparé par les producteurs locaux. En l’occurrence, si l’activité industrielle chinoise tire son épingle du jeu, c’est avant, tout grâce à la percée agressive qu’elle effectue sur les marchés internationaux de l’automobile électrique et des biens d’équipement, deux secteurs privilégiés autour desquels gravitaient jusqu’alors les espoirs de réindustrialisation du monde occidental.

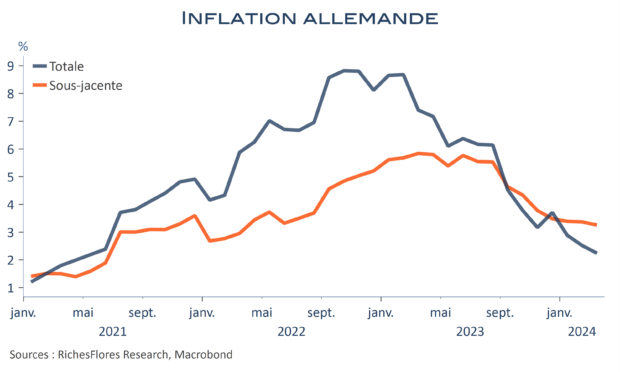

L’industrie allemande, à ce stade, principale perdante de cette nouvelle concurrence, pourrait bientôt ne plus être la seule à en subir les conséquences. Ni la France de l’automobile et de l’aéronautique, ni les Etats-Unis ne sont à l’abri de cette déferlante, dont on voit mal comment elle pourrait ne pas provoquer une nouvelle vague de répliques protectionnistes, avant même le retour éventuel de D. Trump à la tête des Etats-Unis.

Il s’agit manifestement d’enjeux de taille, qui, si la FED n’avait pas promis d’être « data dependent » vaudrait sans doute plus qu’un rapport sur l’emploi mensuel américain pour ce qu’ils nous disent sur les développements et risques en présence.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre